Abstract

La produzione di birra in Italia, con 15,6 milioni di ettolitri prodotti nel 2017, ha registrato negli ultimi venti anni un trend sempre positivo, grazie anche alla nascita e allo sviluppo progressivo dei birrifici artigianali. La spinta allo sviluppo del settore è arrivata prevalentemente dai giovani, under 35, che sono riusciti a trasformare la loro passione in una realtà imprenditoriale, cogliendo le opportunità offerte dal mercato e le richieste dei consumatori, anch’essi giovani, per un prodotto artigianale di qualità, originale e tipico del territorio. Tuttavia, le materie prime utilizzate per la produzione di birra (luppolo, orzo, altri cereali) sono largamente importate da Paesi a maggiore tradizione brassicola. Pertanto forti appaiono le potenzialità di sviluppo per la realizzazione di filiere corte, e potenzialmente a ciclo produttivo chiuso, per la produzione di birre 100% Made in Italy.

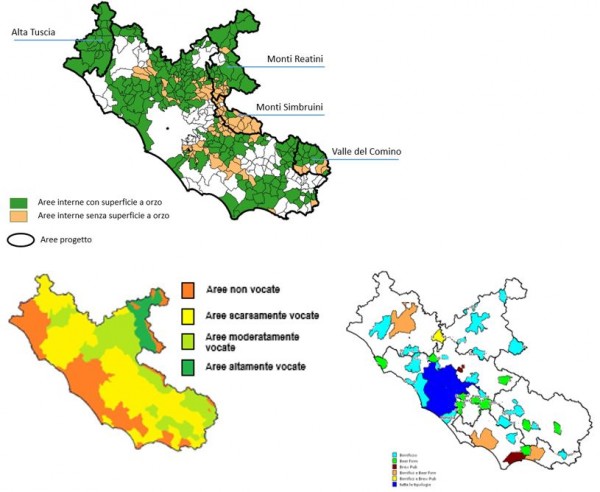

In questo ambito, il presente lavoro si propone, attraverso un approccio Geographic Information System (Gis), di esplorare le possibili occasioni di imprenditorialità e di sviluppo delle aree interne del Lazio e dell’Abruzzo, tenendo conto dell’elevata adattabilità di questi territori alla coltivazione del luppolo e alla cerealicoltura. Infatti, più dell’85% delle aree interne delle Regioni in esame risultano vocate alla coltivazione del luppolo, mentre il 12% delle aziende agricole dell’Abruzzo e il 5% di quelle del Lazio già coltivano orzo ad uso zootecnico o destinato ad essere maltato.

Lo sviluppo dell’intera filiera brassicola in queste Regioni può rappresentare un volano per: incrementare il benessere della popolazione locale; rafforzare la struttura demografica delle aree interessate, essendo la filiera attrattrice di nuova imprenditoria, soprattutto giovanile; salvaguardare e promuovere il territorio attraverso la tutela e valorizzazione delle risorse naturali (uso del suolo e biodiversità) e il turismo enogastronomico; fornire uno strumento di potenziale aggregazione e inclusione sociale; proporre forme partenariali che richiedono la stretta cooperazione tra produzione primaria ed aziende di trasformazione e commercializzazione.

Introduzione

I mutamenti socio-economici che hanno interessato l’Italia nell’ultimo cinquantennio hanno provocato, anche se in modo disomogeneo, un progressivo spopolamento delle aree montane marginali a favore delle aree urbane. Tale processo, oltre alle diverse problematiche di natura sociale ed economica, ha determinato profonde trasformazioni nel tessuto agricolo ed imprenditoriale di queste aree avviando processi di abbandono delle attività agricole cui è seguito un inesorabile degrado a livello ambientale con un aumento del rischio idrogeologico e della perdita di suolo e di biodiversità.

Le politiche messe in atto finora non sono state sufficienti ad arginare questi fenomeni. Tuttavia, a livello nazionale, la Strategia Nazionale per le Aree Interne (Snai) si è dimostrata un efficace punto di partenza per la comprensione delle specificità e delle caratteristiche comuni dei vari territori, e per l’individuazione delle aree periferiche e marginali rispetto ai poli urbani e quindi distanti dalla fruizione dei servizi essenziali indispensabili per l’innesco di dinamiche di sviluppo territoriale. La Strategia ha puntato alla valorizzazione delle specificità territoriali, economiche, sociali e ambientali per orientare processi di sviluppo, avviando nuove dinamiche imprenditoriali capaci di intercettare le più recenti tendenze dei mercati nazionali e internazionali.

In Italia, un settore con un trend nettamente positivo è quello della filiera brassicola. Negli ultimi venti anni la produzione di birra è risultata in costante ascesa passando dai 12,2 milioni di ettolitri prodotti nel 1998 ai 15,6 milioni di ettolitri del 2017 (Assobirra, 2018), di cui 2,7 milioni destinati all’esportazione. Parallelamente all’aumento della produzione, si sono verificati, da un lato, una diminuzione delle importazioni di birra (che si sono attestate, nel 2017, intorno ai 6,5 milioni di ettolitri), e, dall’altro, un aumento complessivo dei consumi pari a oltre 19 milioni di ettolitri annui (il consumo pro-capite ha raggiunto, nel 2017, il valore massimo di 31,8 litri annui).

Il fenomeno dell’aumento della produzione e dei consumi di birra è stato favorito anche dalla nascita di nuove realtà imprenditoriali nel settore della birra artigianale (Fastigi et al., 2015; Esposti et al., 2017; Fastigi et al., 2018; Menghini, 2016), costituite soprattutto da giovani under 35, come sottolineato nel report Assobirra del 2016 (Assobirra, 2017) ed emerso da un’indagine parziale ancora in corso condotta nell’ambito del progetto LUPPOLO.IT. A fine 2017, la produzione di birra artigianale delle 1.327 imprese italiane è stata pari a 483.000 ettolitri (Assobirra, 2018), pari al 3,2 % del totale nazionale (comprendente il 13 % stimato di export).

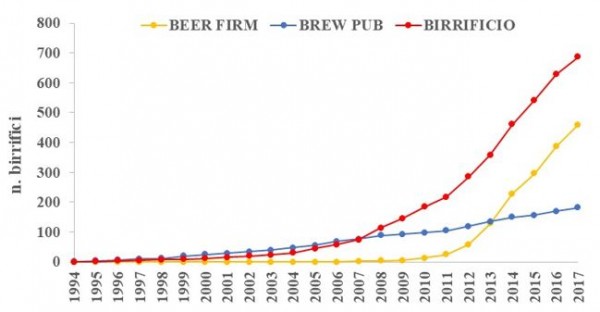

Il settore della birra artigianale conta (Figura 1) 687 birrifici artigianali (che si dedicano esclusivamente alla produzione di birra artigianale, e che comprendono anche i birrifici agricoli), 181 brew pub (produttori con mescita in loco) e 459 beer firm (produttori che usufruiscono di impianti terzi). I birrifici sono distribuiti soprattutto nelle Regioni settentrionali (Lombardia, Piemonte, Veneto, Emilia Romagna) e centrali (Lazio).

Figura 1 - Distribuzione dei birrifici artigianali e industriali, delle malterie e dei luppoleti commerciali presenti in Italia (2017)

Legenda: birrifici industriali in verde, birrifici artigianali in viola, brew pub in azzurro, beer firm in nero

Fonte: ns. elaborazione su dati www.microbirrifici.org, Assobirra (2018) e progetto LUPPOLO.IT (http://luppolo.crea.gov.it)

Dal 1994, il numero dei birrifici è cresciuto in modo esponenziale (Figura 2), soprattutto dopo il 2010, anno in cui la birra è stata definita non bevanda ma “prodotto agricolo” con il D.M. n. 212 del 5 agosto 2010. Ciò ha comportato, per la specifica realtà dei birrifici agricoli, l’accesso a bandi comunitari per il finanziamento di progetti agricoli (quindi anche la creazione di birrifici) e la possibilità di adottare un regime fiscale agricolo, purché almeno il 51% delle materie prime necessarie alla produzione provenisse dall’azienda agricola. A fine 2017 è possibile stimare la percentuale dei birrifici agricoli sul totale dei birrifici artigianali pari al 16% (stima ottenuta dall’analisi dei siti web dei birrifici).

Figura 2 - Distribuzione cumulativa dei birrifici artigianali per anno

Fonte: ns. elaborazione su dati www.microbirrifici.org

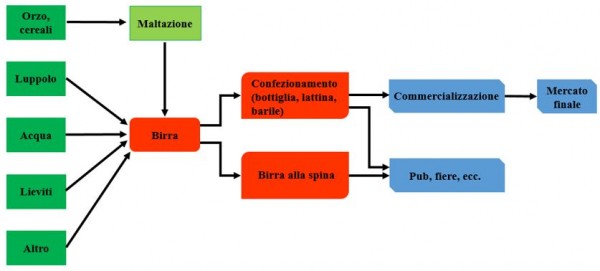

Lo sviluppo così repentino di questo comparto ha reso necessario colmare un vuoto normativo nella definizione di birra e birrificio artigianale. Con l’art. 35 della Legge n. 154 del 28 luglio 2016, è stata fornita una definizione legislativa di birra artigianale, integrando così la Legge n. 1354 del 16 Agosto 1962, identificata come “il prodotto ottenuto da fermentazione alcolica con ceppi di Saccharomyces carlbergensins o di Saccharomyces Cerevisiae di un mosto preparato con malto, anche torrefatto, di orzo o frumento o di loro miscele e acqua, amaricato con luppolo o suoi derivati o con entrambi”. L’art. 35 definisce birra artigianale “la birra prodotta da piccoli birrifici indipendenti e non sottoposta, durante la fase di produzione, a processi di pastorizzazione e di microfiltrazione”. Viene, inoltre, rimarcata la differenza tra “piccolo birrificio” e grandi impianti industriali, finora caratterizzati dagli stessi livelli di imposizione fiscale e di complessità degli adempimenti: “si intende per piccolo birrificio indipendente un birrificio che sia legalmente ed economicamente indipendente da qualsiasi altro birrificio, che utilizzi impianti fisicamente distinti da quelli di qualsiasi altro birrificio, che non operi sotto licenza di utilizzo dei diritti di proprietà immateriale altrui e la cui produzione annua non superi 200.000 hl, includendo in questo quantitativo le quantità di birra prodotte per conto di terzi”. La stessa Legge, all’art. 36, prevede anche la possibilità di sostenere il settore brassicolo a partire dall’incentivazione alla produzione delle materie prime necessarie alla produzione di birra (Figura 3), in particolare del luppolo, favorendone la produzione, la trasformazione e la commercializzazione.

Figura 3 - Ciclo produttivo e commercializzazione della birra

Fonte: progetto LUPPOLO.IT

Infatti, la maggior parte delle materie prime viene importata dai paesi a maggiore tradizione birraria (Carbone et al., 2017). In particolare, il luppolo proviene quasi interamente da Germania e Usa, che ne producono quasi 34.000 t/anno, seguiti da Cina, Repubblica Ceca e Polonia, con produzioni nettamente inferiori ai primi due Stati (Hop Growers of America, 2018).

L’Italia non può soddisfare il fabbisogno di luppolo stimato in 3.500 t/anno. Da un’indagine statistica ancora in corso, condotta nell’ambito del progetto nazionale “Miglioramento competitivo e qualitativo del luppolo da birra (LUPPOLO.IT)”, finanziato dal Ministero delle politiche agricole, alimentari, forestali e del turismo (Mipaaft), è emerso che la superficie italiana investita a luppolo a giugno 2018 è appena superiore ai 40 ha. I luppoleti commerciali (cioè quelli con un’estensione superiore a 1.000 m2), che hanno una superficie media di 4.860 m2, sono concentrati soprattutto in Emilia Romagna e nel Lazio (Figura 1).

Anche l’orzo da birra viene largamente importato (soprattutto da Belgio, Germania, Inghilterra, Repubblica Ceca, Francia e Austria), nonostante l’orzo rappresenti il quarto cereale in termini di superfici (250.000 – 280.000 ha) coltivato in Italia. La maggior parte della produzione italiana (circa l’85%) viene destinata ad uso zootecnico; la rimanente porzione, prevalentemente composta da orzi distici, è invece destinata soprattutto alla produzione di malto.

La coltivazione dell’orzo da malto è generalmente associata alla presenza delle malterie e alla stipula di contratti di coltivazione. In Italia, nel 2017, si è raggiunto il livello massimo degli ultimi 10 anni, con una produzione di circa 75.800 tonnellate di malto (Assobirra, 2018), a fronte di un fabbisogno nazionale di malto stimato in circa 187.000 tonnellate.

Attualmente, in Italia esistono solo due grandi malterie industriali localizzate a Pomezia (RM) e a Melfi (PZ) (Figura 1) che coprono meno della metà del fabbisogno italiano. Accanto a queste due realtà industriali, nelle Marche nel 2003 è nato il Consorzio Italiano di Produttori dell'Orzo e della Birra (Cobi), una malteria consortile, a cui aderiscono più di 130 soci, provenienti da tutta Italia, che conferiscono il loro orzo. Infine, esistono micromalterie in Toscana, Friuli Venezia Giulia, Emilia Romagna e Piemonte, con una capacità di maltazione tra le 5 e le 20 tonnellate, largamente insufficienti a soddisfare le richieste da parte dei produttori ordeicoli.

La presenza di micromalterie è un elemento fondamentale per: contribuire allo sviluppo delle filiere regionali; tipicizzare le produzioni birre, soprattutto a favore del consumo locale; incentivare la coltivazione di orzo distico, e quindi diversificare la produzione per gli agricoltori; garantire la tracciabilità e la rintracciabilità del prodotto, a tutela del consumatore finale; abbattere i costi di produzione; realizzare un prodotto artigianale totalmente Made in Italy.

Lo scopo della richiesta di materie prime italiane, da parte soprattutto dei produttori di birra artigianale, è di promuovere un percorso che porti alla produzione di birra 100% Made in Italy, che per il consumatore è sinonimo di qualità, trasparenza e legame identitario con il prodotto. Inoltre, rispetto a quanto accade per la birra industriale, il consumatore di prodotto artigianale vuole sperimentare nuovi aromi, nuove esperienze di gusto e consistenze (Berkhout et al., 2016). Allo stesso tempo, desidera riscoprire l’autenticità delle materie prime e stabilire un legame con il territorio (Schnell e Reese, 2003; Amoriello et al., 2016). Pertanto, l'area di provenienza del prodotto ha un valore identitario e di senso di appartenenza. Questo si traduce in apertura di nicchie di mercato quante sono le preferenze espresse dal consumatore. La birra artigianale, con le sue materie prime altamente differenziate, si presta bene a questa nuova tendenza.

L’incremento della produzione delle materie prime diventa, quindi, cruciale per l’intero settore. L’elevata adattabilità delle due colture (orzo e luppolo) a differenti ambienti pedo-climatici può consentire lo sfruttamento di aree rurali marginali non utilizzate e portare così reddito e occupazione nei territori in progressivo spopolamento, attraverso la valorizzazione dei prodotti locali. Allo stesso tempo, lo sviluppo di micromalterie e microbirrifici artigianali, realizzati anche in un’ottica di economia circolare, possono creare ulteriore occupazione, attrarre nuova imprenditoria, soprattutto giovanile, garantire la qualità e la tracciabilità dei prodotti e contribuire alla conservazione del territorio. Tuttavia, la crescita economica e sociale di un’area non può prescindere da un’attenta strategia di sviluppo da parte dei vari stakeholder per l’ottimizzazione delle risorse economiche, naturali, umane.

A tal fine, il presente lavoro si propone di esplorare le possibili occasioni di imprenditorialità e di sviluppo delle economie locali delle aree interne delle Regioni Lazio e Abruzzo, identificando al loro interno eventuali cluster spaziali su cui incentrare le attività di produzione e commercializzazione delle materie prime e della birra, per fornire ai vari stakeholder un aiuto nella progettazione di specifiche politiche di innovazione che mirino ad accelerare il processo di innovazione regionale.

Contesto territoriale e metodologia di analisi

Il contesto territoriale di riferimento del presente studio sono le aree interne di Abruzzo e Lazio così come individuate nell’ambito della Snai. Le aree interne, seppur estremamente diversificate tra loro, risultano tutte caratterizzate da evidenti problematiche di natura demografica (spopolamento e invecchiamento della popolazione); da un limitato accesso ai servizi di base per le persone e per l’economia, da economie locali, spesso legate ad attività agricole o manifatturiere, poco sviluppate.

Le caratteristiche demografiche ed economiche delle aree interne di Lazio e Abruzzo, relative ai dati del Censimento della popolazione 2011 e del Censimento dell’agricoltura 2010, sono riportate nella tabella 1. Tutte le aree interne, così come evidenziano i documenti di analisi prodotti nell’ambito della Snai delle due Regioni sono caratterizzate da una diminuzione della popolazione, più o meno accentuata, con un trasferimento della popolazione più giovane e le famiglie verso le aree urbane e lungo la costa. La superficie agricola utilizzata negli ultimi 30 anni è diminuita, così come è diminuito il numero di giovani conduttori. Il tasso di imprenditorialità è basso, con l’eccezione dell’area dell’Alta Tuscia, e il tasso di crescita mostra un andamento tendenzialmente negativo, anche se in modo non omogeneo. Alcuni dei Comuni delle aree considerate sono stati fortemente colpiti dal terremoto del 2016.

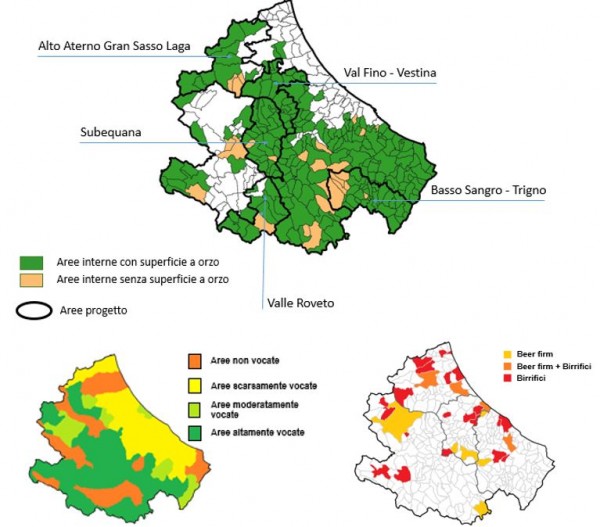

Per evidenziare le aree più idonee allo sviluppo di cluster spaziale per la filiera brassicola è stato utilizzato un approccio Gis a livello comunale. Sono state innanzitutto identificate le aree coltivate ad orzo utilizzando i dati del Censimento agricoltura 2010 attraverso la produzione di mappe tematiche. Successivamente, è stata effettuata una mappatura dell’indice di vocazionalità potenziale alla coltivazione del luppolo per le due Regioni utilizzando la metodologia di riferimento della Land suitability classification (Fao, 1976), finalizzata alla stima del grado di idoneità fisica del territorio abruzzese e laziale a tale coltivazione. Questo indice è stato ottenuto dall’elaborazione di alcuni fattori ambientali che descrivono le condizioni pedo-climatiche ottimali per la coltivazione del luppolo secondo la letteratura internazionale, utilizzando i dati di altitudine, temperatura minima media tra novembre e febbraio, temperatura massima media estiva, precipitazione totale primaverile, precipitazione totale estiva (Esposito et al., 2015), contenuto di carbonio organico, indice di vulnerabilità ambientale, ottenuto da informazioni su roccia madre, tessitura, profondità e pendenza, indice di aridità, protezione dall’erosione, resistenza all’aridità, copertura vegetale, rischio d’incendio (Ispra, 2016).

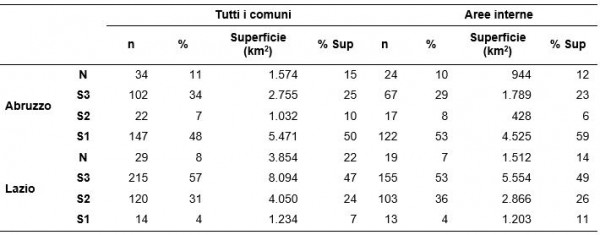

I valori di idoneità riferiti ai singoli fattori sono stati successivamente combinati in modo da ottenere un indice complessivo di vocazionalità espresso nell’intervallo (0,1) , in base al quale sono state individuate 3 classi di vocazionalità (S1= altamente vocata; S2=moderatamente vocata; S3=scarsamente vocata) e una di non vocazionalità (N).

Sono stati, infine, identificati i luppoleti commerciali presenti alla fine del 2017 attraverso un’indagine statistica, i birrifici artigianali e le malterie presenti nelle due regioni.

La filiera brassicola nelle aree interne di Abruzzo e Lazio

I dati del Censimento dell’agricoltura del 2010 mostrano che l’orzo è coltivato in tutte le aree interne dell’Abruzzo e del Lazio (figure 4, 5 e tabella 1), con l’eccezione dell’area dei Monti Simbruini. La Superficie Agricola Utilizzata (Sau) ad orzo varia in un range molto ampio, dai 113 ha della Valle Rovereto ai 1.836 ha dell’area Val Fino – Vestina per l’Abruzzo, e tra i 12 ha per i Monti Simbruini ai 3.189 ha dell’Ata Tuscia per il Lazio. Corrispondentemente, un numero elevato di aziende produttrici di orzo è presente nelle aree Alto Aterno Gran Sasso Laga e Val Fino – Vestina per l’Abruzzo e nell’Alta Tuscia per il Lazio. I dati del Censimento non possono aiutare a capire se si tratti di orzo a uso zootecnico od orzo distico. Tuttavia, il dato può essere considerato un indice dell’attitudine alla coltivazione di orzo in queste aree.

Tabella 1 - Caratteristiche demografiche ed economiche delle aree interne dell’Abruzzo e del Lazio

Fonte: nostre elaborazioni su dati Istat Censimento della popolazione 2011 e Censimento dell’agricoltura 2010

Figura 4 - Distribuzione dei Comuni in cui si coltiva orzo e sono presenti birrifici, e dell’indice di vocazionalità nel Lazio

Fonte: nostre elaborazioni su dati Istat Censimento dell’agricoltura 2010 per l’orzo; nostre elaborazioni su dati www.microbirrifici.org per i birrifici; nostre elaborazioni da progetto LUPPOLO.IT per la vocazionalità

Figura 5 - Distribuzione dei Comuni in cui si coltiva orzo ed in cui sono presenti birrifici, e dell’indice di vocazionalità in Abruzzo

Fonte: nostre elaborazioni su dati Istat Censimento dell’agricoltura 2010 per l’orzo; nostre elaborazioni su dati www.microbirrifici.org per i birrifici; nostre elaborazioni da progetto LUPPOLO.IT per la vocazionalità

Le aree interne dell’Abruzzo e del Lazio sono risultate altamente vocate alla coltivazione di luppolo (al momento si tratta di cultivar estere adattabili ad areali italiani differenti); minore invece è la vocazionalità per le aree costiere, caratterizzate da condizioni pedoclimatiche meno favorevoli (tabella 2 e figure 4, 5). Nello specifico, i Comuni delle aree interne dell’Abruzzo, sono risultati vocati al 90% alla coltivazione del luppolo, con l’eccezione delle aree con altitudine superiore a 1.200 m. Non vocati sono risultati alcuni Comuni della provincia di Teramo e quelli orientali della provincia di Chieti più vicini al Molise.

Per quanto riguarda il Lazio, il 93% dei Comuni con l’86% della superficie delle aree interne è adatto alla coltivazione del luppolo. Al contrario, il territorio dell’Alta Tuscia mostra un gradiente di vocazionalità basso o nullo, via via che ci si avvicini alla costa tirrenica. Tuttavia, un’attenta tecnica colturale e una opportuna scelta varietale potrebbero consentire una soddisfacente produzione di luppolo, in termini di resa e qualità, anche nelle aree potenzialmente non vocate, come evidenziato dalla presenza di impianti commerciali anche su località tendenzialmente non vocate.

Tabella 2 - Distribuzione dei Comuni dell’Abruzzo e del Lazio per classe di vocazionalità della coltura del luppolo

Legenda: N = Aree non vocate; S3 = Aree scarsamente vocate; S2 = Aree moderatamente vocate; S1 = Aree altamente vocate

Fonte: ns. elaborazioni

Considerando la distribuzione dei birrifici artigianali (figure 4, 5), solamente due di essi si trovano nelle aree interne dell’Abruzzo, nelle aree Alto Aterno Gran Sasso Laga e Val Fino – Vestina; la maggior parte di essi si trova nelle immediate vicinanze dell’area costiera adriatica. Relativamente al Lazio, in tutte le aree interne sono presenti birrifici; in particolare nell’area dei Monti Reatini si trovano due dei più grandi birrifici artigianali italiani. Tuttavia, in generale, la produttività dei birrifici artigianali presenti nelle due Regioni è molto contenuta ed inferiore ai 400 hl annui (Amoriello et al., 2016).

I risultati ottenuti hanno consentito di cogliere le dinamiche imprenditoriali nate spontaneamente e di individuare la distribuzione spaziale delle aziende produttrici delle materie prime e dei prodotti trasformati. La sovrapposizione di questi strati informativi può aiutare ad identificare le aree già caratterizzate da uno sviluppo della imprenditoria locale, anche se frammentato, e quelle potenzialmente idonee per la promozione di processi di pianificazione partecipata per lo sviluppo dell’intera filiera brassicola, nel rispetto della natura dei territori in esame.

Considerazioni conclusive

Da quanto emerso finora, si evince che la filiera brassicola di Abruzzo e Lazio è caratterizzata da piccole realtà imprenditoriali con marcati limiti di produttività e di gestione dei requisiti qualitativi, soprattutto per il luppolo; tale filiera, tuttavia, può rappresentare un potenziale volano per l’economia locale di tutte le aree considerate, anche se con sostanziali differenze.

La zona dei Monti Reatini appare l’area in cui sono già presenti tutte le condizioni (di uso del suolo e imprenditoriali) che possono contribuire a un rilancio di quest’area, soprattutto dopo gli eventi sismici del 2016. Anche l’area dell’Alta Tuscia sembra avere buone potenzialità di sviluppo, grazie anche alla sua collocazione geografica che permette una buona mobilità e un adeguato accesso ai servizi. Le altre due aree interne del Lazio appaiono più indietro nella crescita della filiera. Inoltre, va considerato che in entrambe le aree (Monti Reatine ed Alta Tuscia) esistono realtà industriali legate al settore brassicolo che hanno contribuito ad innescare un processo di specializzazione locale che potrebbe ulteriormente incrementarsi con lo sviluppo di imprese artigianali.

Per quanto riguarda l’Abruzzo, la situazione è fortemente frammentata e non è possibile individuare la presenza di un’area in cui le attività della filiera siano già avviate e clusterizzate. Tuttavia, i territori sono fortemente vocati per lo sviluppo della filiera ma devono essere supportati da un’attenta pianificazione territoriale.

In tutti i casi, tuttavia, sembra mancare un approccio integrato di filiera: i vari imprenditori non sono ancora in grado di “fare rete” non solo con altri operatori del settore (produttori, trasformatori, distributori) ma anche con il mondo istituzionale, della ricerca e del territorio, allo scopo di aumentare le performance produttive, rafforzare la struttura demografica delle aree interessate attraverso il rilancio occupazionale soprattutto tra i giovani, tutelare e valorizzare le risorse naturali.

Le analisi condotte hanno permesso di mettere in luce i raggruppamenti di imprese e la concentrazione spaziale delle attività economiche legate alla filiera brassicola, al fine di individuare cluster con potenziali e forti dinamiche di attività di innovazione nelle aree interne dell’Abruzzo e del Lazio. Possono inoltre aiutare nella progettazione di specifiche politiche di innovazione per accelerare il processo di innovazione regionale che può essere incentivato e finanziato anche attraverso gli opportuni strumenti di sviluppo rurale, favorendo altresì il turismo birrario, associando la ricerca di nuove esperienze sensoriali legate alla birra artigianale con il patrimonio paesaggistico, storico e culinario che ben contraddistingue le regioni italiane.

Riferimenti bibliografici

-

Amoriello T., Carbone K., Monteleone A., Pagano M., Tarangioli S. (a cura) (2016), Criticità e opportunità per lo sviluppo sostenibile della filiera brassicola in Atti del Convegno, Roma, 26 ottobre 2016. Isbn 9788899595371

-

Arzeni A., Storti D. (2017), La strategia per lo sviluppo rurale nelle aree interne colpite dal sisma, Agriregionieuropa n.51

-

Assobirra (2017), Annual report 2016, [pdf]

-

Assobirra (2018), Annual report 2017, [pdf]

-

Barca F., Casavola P., Lucatelli S. (2014), Strategia nazionale per le aree interne: definizione, obiettivi, strumenti e governance. Materiali Uval n.31

-

Barth-Haas Group (2017), The Barth Report Hops 2016/2017. Joh. Barth & Sohn GmbH & Co KG, Nuremberg, [pdf]

-

Berkhout B., Berttling L., Bleeker Y., de Wit W., Kruis G.., Stokkel R., Theuws R.J. (2016), The contribution made by beer to the European Economy, The Brewers of Europe, Amsterdam

-

Carbone K., Amoriello T., Pagano M., Sperandio G., Assirelli A., Tarangioli S., Monteleone A. (2017), Prospettive interessanti per il luppolo italiano, L’informatore agrario n. 20, 49-51

-

Esposito S., Beltrano M.C., De Natale F., Di Giuseppe E, Iafrate L., Libertà A., Parisse B., Scaglione M.(2015), Atlante italiano del clima e dei cambiamenti climatici, Isbn 978-88-97081-80-7

-

Fastigi M, Esposti R., Viganò E., 2015, La craft beer revolution in Italia e i birrifici agricoli: traiettorie evolutive e principali criticità. Argomenti, 2/2015, 67-92.

-

Esposti, R., Fastigi, M., Viganò, L., (2017). Italian Craft Beer Revolution: Do Spatial Factors Matter? Journal of Small Business and Enterprise Development, 24(3), 503-527

-

Fastigi, M., Viganò, L., Esposti, R., 2018. The Italian Microbrewing Experience: Features and Perspectives. Bio-based and Applied Economics 7(1): 59-86

-

Fao (1976), A framework for land evaluation, Fao Soil Bulletin n. 32, Rome

-

Hop Growers of America (2018), 2017 Statistical report, [pdf]

-

Ispra (2016), Suolo e territorio, Annuario dei Dati Ambientali

-

Menghini S., a cura di (2016), La filiera della birra artigianale toscana, FrancoAngeli, Milano

-

Schnell S.M., Reese J.F. (2003), Microbreweries as tools of local identity, Journal of Cultural Geography, 21: 45-69

Siti di riferimento

-

Progetto LUPPOLO.IT: luppolo.crea.gov.it

Commenti

Birra Artigianale

Dom, 04/07/2021 - 21:03

Collegamento permanente

Pub Birra Trappista

Thankyou for sharing very informative article about Birra Trappista things.