In precedenti numeri di Agriregionieuropa (nn. 34 e 35), sul tema dei mercati future, l’Autore ha pubblicato dei contributi che si possono ritenere propedeutici al presente articolo

Introduzione

In passato una delle preoccupazioni che venivano espresse più di frequente a proposito dei mercati future per le commodity agricole era che la presenza degli speculatori non fosse sufficientemente ampia per saturare la domanda di copertura e di trasferimento del rischio di prezzo proveniente dagli agricoltori e dai trasformatori dell’industria alimentare (Peck, 1980). Oggi i termini del dibattito si sono rovesciati e la recente crescita degli investimenti in indici legati alle commodity ha indotto molti partecipanti al mercato a criticare la “finanziarizzazione” (Domanski e Heath, 2007) e l’eccesso di speculazione che sarebbe all’origine di distorsioni dei prezzi agricoli e della loro accresciuta volatilità.

Per formulare un giudizio su questo punto è necessario conoscere le tipologie di operatori che si rivolgono ai contratti future; solo classificandoli e descrivendone le motivazioni ed il comportamento è possibile formulare delle ipotesi su quali sono i gruppi che possono impattare maggiormente sul mercato e sulle sue dinamiche.

Le informazioni a disposizione non sempre corrispondono a quelle che la teoria ritiene necessarie e sufficienti per testare i nessi ed i condizionamenti tra le variabili che si intende considerare. Nel caso in esame, per quanto riguarda l’andamento dei prezzi delle commodity agricole, le informazioni quantitative disponibili sono da ritenersi adeguate; più critica è invece la disponibilità di informazioni sulla consistenza e l’evoluzione nel tempo delle posizioni speculative. In proposito verrà descritta la struttura dei dati settimanali offerti dalla Commodity Futures Trading Commission (= Cftc) che costituiscono la principale e quasi esclusiva fonte informativa. Si potrà verificare che, soprattutto in tempi più recenti, i rapporti della Cftc hanno acquisito un dettaglio più vicino alle esigenze degli analisti e dei ricercatori su questo tema.

Nei prossimi paragrafi verranno pertanto descritte alcune caratteristiche dei mercati a termine e, successivamente, sarà proposta una classificazione dei trader. Saranno quindi illustrate le informazioni diffuse dalla Cftc e, infine, verrà proposta una sintesi grafica di alcuni dei dati disponibili sull’andamento dei prezzi e sull’evoluzione delle posizioni speculative che consente una interpretazione, se pur preliminare, dei fenomeni in corso.

Il mercato regolamentato e i broker

La caratteristica fondamentale dei contratti future, che li differenzia rispetto a quelli forward, consiste nel fatto che hanno un luogo privilegiato di negoziazione rappresentato da un mercato organizzato. La Borsa Merci è sempre un luogo ove le contrattazioni si svolgono secondo usi e normative precise. Tuttavia, nella Borsa Merci convenzionale, la regolamentazione vigente si limita a fissare orari e modalità d’accesso a un ambiente fisico delimitato: tutte norme che disciplinano le contrattazioni “dall’esterno”.

Quando invece la regolamentazione investe “dall’interno” la struttura delle singole operazioni che in essa si svolgono, determinando dimensione dei lotti trattati, garanzie di esecuzione, tempi di consegna delle merci e tempi delle liquidazioni (pagamenti), allora la Borsa, o una sezione di essa, prende il nome di Futures Exchange o di Mercato a Termine di Borsa.

Sotto il profilo civilistico gli Exchange sono associazioni (o, talvolta, società per azioni) che prevedono un numero limitato di componenti (o azionisti) accreditati alle transazioni. In particolare i componenti o gli azionisti dell’Exchange eleggono un Board of governors, che si occupa della gestione della borsa, e la Clearing House che, invece, si occupa di garantire tutti i contratti oggetto di scambio.

All’interno delle strutture che ospitano l’Exchange, l’area che viene riservata per le contrattazioni e la negoziazione è indicata come trading floor. Tradizionalmente, nel corso di ogni seduta di contrattazione, il trading floor era affollato dagli operatori che si scambiavano in continuazione ordini di acquisto e di vendita con un sistema di segnali (verbali e gestuali) chiamato alle grida (outcry). Oggi, invece, gran parte delle transazioni avviene per via telematica.

Gli operatori che possono essere presenti sul trading floor si suddividono in commission broker, che eseguono ordini per clienti esterni, e floor traders (agenti di Borsa) che eseguono ordini per conto proprio.

I veri partecipanti al mercato, i trader, sono operatori commerciali e investitori finanziari che però, nella maggior parte dei casi, non sono membri accreditati dell’Exchange e, per questo, non possono eseguire in prima persona le transazioni di loro interesse. Devono pertanto rivolgersi a un commission broker che, essendo accreditato, può prestare il servizio a fronte di una commissione (commission fee).

I broker possono essere persone fisiche o soggetti giuridici (aziende); di norma, oltre ad eseguire negoziazioni per conto terzi, svolgono anche una consulenza per i propri clienti, valutando le opportunità offerte dal mercato. I broker devono essere rappresentati nella Clearing House direttamente o indirettamente (tramite associati).

Se i commission broker sono i soggetti che, tipicamente, servono il mercato, i floor trader, invece, sono membri dell’Exchange che intervengono sul mercato direttamente come investitori. I floor trader, di solito, cercano di trarre profitto dalle oscillazioni che si possono verificare nell’ambito di pochi minuti o secondi.

Le modalità di negoziazione fra i soggetti che operano nei mercati future hanno subito una lunga evoluzione, nell’ottica di migliorare il funzionamento del mercato facilitando l’incontro tra domanda ed offerta e, di conseguenza, una formazione dei prezzi trasparente. Dalla contrattazione alle grida si è passati, anche nelle Borse future, alla contrattazione per via telematica, che è in grado di rendere disponibile agli operatori collegati una mole d’informazioni superiore. Infatti la piattaforma telematica, per il suo stesso funzionamento, richiede la formazione e l’aggiornamento in continuo del book che riporta le offerte di acquisto e di vendita. Queste informazioni consentono una trasparenza pre-negoziazione che si aggiunge a quella post-negoziazione che già contraddistingueva il funzionamento alle grida.

Una classificazione dei trader

I broker operano le transazioni nell’interesse dei loro clienti che non sono accreditati per svolgere le negoziazioni in prima persona nei locali della Borsa o nella piattaforma telematica. Quindi i clienti dei broker, che costituiscono gli effettivi partecipanti al mercato, sono denominati trader.

Per comprendere il funzionamento del mercato è utile classificare i trader che, svolgendo attività differenti, hanno anche differenti motivazioni e comportamenti. Le transazioni sul mercato dei future e delle opzioni sono riconducibili a due motivazioni economiche fondamentali:

- l’hedging (o copertura) che raggruppa tutti i comportamenti e le decisioni assunte per ridurre l’esposizione al rischio di prezzo. Attraverso la copertura il rischio si restringe dal prezzo della merce che una impresa intende vendere o acquistare, al differenziale (basis) che esiste tra il prezzo del future ed il prezzo della merce fisica1. Gli individui o le aziende che scambiano future e option con queste finalità sono qualificati come hedger;

- la speculazione rappresenta il comportamento complementare alla copertura. Gli speculator sono gli individui o le aziende che cercano di trarre profitto dalle variazioni dei prezzi. Con questa prospettiva si propongono per accettare il rischio di prezzo che, invece, gli hedger cercano di trasferire.

Gli investitori possono essere distinti anche secondo un criterio diverso da quello che considera il tipo di obiettivo perseguito. Ad esempio possono essere distinti secondo il tipo di account utilizzato per le negoziazioni: ci sono operatori privati, che operano in nome e per conto proprio, ed anche impiegati di società commerciali. Infine, un criterio ulteriore separa gli operatori in base alla durata con cui vengono mantenute le posizioni (per pochi minuti, intraday, etc.) e vale soprattutto per distinguere gli arbitraggisti dagli altri tipi di speculatori.

Combinando variamente i criteri indicati si possono delineare cinque categorie di trader che, a vario titolo, operano con i mercati future: Commercial, Speculator, Local, Investor e Index provider.

I commercial hanno un interesse prevalente allo scambio fisico del sottostante del contratto future (o di suoi derivati o di merci collegate) e quindi sono esposti al rischio di prezzo della commodity in quanto suoi produttori, trasformatori o commercianti. Tradizionalmente i commercial si comportano da hedger e scambiano future ed option per ridurre la loro esposizione al rischio implicito nelle fluttuazioni del prezzo della materia prima. La strategia, come già descritto, consiste nell’assumere, simultaneamente e parallelamente, una posizione, sul mercato a termine, che sia di segno opposto a quella che l’operatore detiene sul mercato fisico del sottostante. Il commercial, non finalizza l’hedging a conseguire un profitto speculativo, mentre si attende una redditività dalle transazioni sul mercato fisico a prezzi “coperti”.

Gli speculator sono i principali investitori sui mercati future. Si tratta di operatori che, senza essere industriali o agricoltori, senza avere cioè alcuna posizione a pronti da proteggere, ricorrono ai mercati a termine di borsa con l’intento di realizzare un profitto e riescono a conseguirlo solo esponendosi ad un rischio. La funzione degli speculatori, che per definizione non sono interessati alla merce per se stessa, è basilare in quanto assumono il rischio trasferito dagli hedger. Il loro comportamento, moltiplicando il numero delle transazioni, rende liquido il mercato e crea anche ostacolo a manovre di aggiotaggio e di manipolazione (corner) dei corsi.

Le posizioni degli speculatori, di norma a breve termine, hanno un orizzonte temporale che è limitato al permanere delle aspettative formulate inizialmente circa i probabili movimenti del prezzo. Sono distinguibili due gruppi di speculator a seconda che assumano le decisioni in base:

- ai fondamentali del mercato;

- alle indicazioni dell’analisi tecnica, come trend analysis e price patterns (è il caso degli hedge fund).

Molte delle transazioni speculative non consistono in acquisti o vendite nette (outright trade), ma riguardano l’acquisto e la vendita contemporanea di future affini. In questo caso l’investimento ed il rischio sono limitati alla differenza (spread) tra i prezzi di due future che, pur sostanzialmente omogenei, si differenziano per qualche aspetto (scadenza, qualità del sottostante, borsa di negoziazione). Le tipologie di spread oggetto di investimento sono riconducibili a tre categorie fondamentali:

- time spread: differenza di prezzo tra contratti con sottostante uguale, ma con diversa scadenza;

- inter-commodity spread: differenza di prezzo tra contratti con uguale scadenza ma diversa attività sottostante;

- inter-market spread: differenza di prezzo tra due contratti con sottostante identico, ma negoziati su mercati diversi.

Aprire posizioni contrapposte è una strategia di speculazione (spreading) che consente più di qualsiasi altra di limitare il rischio perché le posizioni incrociate tendono a bilanciarsi vicendevolmente.

Gli speculatori possono essere individuati anche in funzione del tempo che intercorre tra un’operazione e l’altra e in base al tipo di operazione svolta. Questo criterio porta a distinguere gli speculatori “di posizione” da quelli giornalieri (day trader). Quando le oscillazioni che i prezzi possono subire nell’arco di una giornata sono limitate in valore assoluto, l’eventuale profitto potrà derivare solo dall’apertura di un numero rilevante di posizioni.

I local, a differenza degli speculatori in senso proprio, sono una categoria di partecipanti al mercato che trae vantaggio dalle anomalie che caratterizzano il funzionamento del mercato. L’oggetto delle loro attenzioni sono le discrepanze nella price transmission tra coppie di prezzi in mercati o in Exchange diversi. Questa attività (denominata arbitraggio), oltre ad assicurare ulteriore liquidità, svolge l’importante funzione economica di livellare le discrepanze riportando l’equilibrio tra i diversi prezzi. Le opportunità di arbitraggio, che si traducono in una vendita e un acquisto quasi simultaneo, garantiscono un profitto senza rischio (il cosiddetto “free lunch”): gli arbitraggisti acquistano in un mercato e rivendono immediatamente in un altro mercato ad un controvalore che fornisce loro un profitto sicuro. Questa categoria, originariamente, era rappresentata da floor trader ed oggi comprende, soprattutto, screen trader.

L’arbitraggio ricorre, tipicamente, a due o più operazioni tra loro combinate e finalizzate a sfruttare differenze “tecniche” o spaziali. Le operazioni di arbitraggio, per definizione, si esauriscono entro orizzonti temporali piuttosto ridotti, di solito nell’ordine di minuti, anche perché le opportunità d’arbitraggio tendono a scomparire all’aumentare del numero degli operatori che le sfruttano.

Gli investor, considerano i commodity future una componente utile per diversificare i loro portafogli e operano direttamente sull’Exchange acquistando contratti future. Di norma l’investitore privilegia, piuttosto che una commodity specifica, l’acquisto di un pacchetto (commodity pool) offerto e gestito da Commodity Pool Operator (Cpo)2. I gestori dei commodity pool seguono le strategie di allocazione, qualificate come “passive”, che si basano sull’identificazione del trend o di price pattern (e già richiamate a proposito degli speculator).

Talvolta l’investitore non compra direttamente nell’Exchange, ma preferisce rivolgersi a index provider o a swap dealer. Si tratta di banche o comunque di istituzioni finanziarie che offrono over-the-counter degli investimenti basati su indici che hanno le materie prime come sottostante (Etf, commodity certificate o swap)3 e che prevedono rendimenti legati all’andamento dei prezzi delle commodity. Gli swap dealer, dopo avere assunto posizioni short nei confronti dei loro clienti che hanno voluto investire in indici su commodity possono mitigare l’esposizione al rischio della loro posizione coprendo ogni commodity presente nell’indice (petrolio, frumento, rame, etc.) sul corrispondente mercato future. L’operazione di copertura sui mercati regolamentati delle negoziazioni Otc è ovviamente discrezionale e quindi può essere selettiva tra le diverse commodity coinvolte; dipende dalle prospettive del mercato e dalla visione che lo swap dealer ha per ogni comparto. In questi casi sono degli intermediari finanziari, e non dei commercial, che attuano un hedging che, come detto, non è rivolto al rischio implicito nel prezzo spot, ma ad un rischio finanziario propriamente detto.

È oggetto di discussione la possibilità che operatori così significativi come gli investor e gli swap dealer generino, con le loro decisioni, i trend che successivamente cavalcano con profitto. Questi comportamenti e queste strategie sarebbero così alla base dell’herd behaviour e delle bolle speculative.

Le informazioni diffuse dalla Cftc

La Cftc è l’organismo di controllo statunitense per i mercati dei future e delle opzioni. Questo organismo ha tra gli altri il compito di produrre dei rapporti settimanali sulla consistenza delle posizioni speculative e commerciali nei mercati regolamentati degli Usa. Questi rapporti sono denominati Commitments of Traders (Cot) Reports e, purtroppo, non hanno una corrispondenza in Europa per quanto riguarda i mercati future attivi nell’UE (Matif di Parigi e Liffe di Londra).

Le indicazioni del Congresso Usa hanno negli anni indotto ad aumentare il numero dei rapporti affiancando a quello tradizionale altri due documenti che dettagliano maggiormente l’aggregato o alcuni suoi segmenti, ma per un numero limitato di mercati e di commodity. Le principali commodity agricole e zootecniche rientrano tra quelle che hanno beneficiato di questa maggiore attenzione e dettaglio.

Il parametro che tutti i Cot Report rilevano è l’open interest (=OI) detenuto dalle categorie di trader previste dal report medesimo. L’OI è un indicatore che misura il numero complessivo di contratti long e short che risultano in essere (cioè “aperti”) alla fine di ogni seduta giornaliera di contrattazioni.

Il Futures-and-Options Combined Report (=Cot) è quello realizzato da più tempo (esattamente dal 21 marzo 1995) e presenta la disaggregazione dell’OI alla chiusura del mercato del martedì di ogni settimana. Il rapporto distingue innanzitutto le posizioni reportable da quelle non-reportable. In sostanza è fissata una soglia per la dimensione della posizione aperta di ogni trader; nei casi in cui il soggetto supera la soglia rientra nella categoria reportable ed è tenuto a presentare una documentazione supplementare sulla sua operatività e sono analizzate le caratteristiche del suo business.

Secondo l’esito dell’analisi della documentazione le posizioni reportable sono separate in due macro-categorie, commercial e non-commercial, che corrispondono, di fatto, agli hedger ed agli speculatori. L’open interest dei non-commercial è a sua volta diviso in posizioni long, short e spread, mentre quello dei commercial è distinto solo tra posizioni long e short.

La seguente espressione (Sanders et al., 2008) sintetizza come l’open interest complessivo del mercato viene disaggregato dal Cot:

[ Spelg + Spesh + 2 (Spread) ] + [ Comlg + Comsh ] + [ Nrplg + Nrpsh ] = 2 (OI)

in cui Spelg, Spesh e Spread sono le posizioni non-commercial rispettivamente long, short e spread. Comlg (Comsh) rappresenta le posizioni long (short) dei commercial, mentre Nrplg (Nrpsh) sono le posizioni long (short) dei trader esentati dall’obbligo di fornire documentazione addizionale.

Gli operatori che hanno un’attività squisitamente speculativa (non-commercial) avrebbero convenienza ad essere registrati come commercial perché l’attività di hedging viene favorita dalla regolamentazione dell’Exchange concedendo limiti più elevati alla posizione che può essere messa in atto. Per questo motivo si ritiene che la macro-categoria dei commercial risulti, al suo interno, più spuria di quella dei non-commercial. Questa minore omogeneità dell’aggregato commercial si è accentuata nel corso dell’ultimo decennio quando, per distinguere i trader, non è sembrato più sufficiente che avessero in comune l’avere coperto un rischio legato al sottostante dei contratti future. Infatti, a fianco degli hedger tradizionali, che hanno un rischio legato ad una loro posizione nel mercato fisico della commodity, sono comparse le banche commerciali e gli swap dealer che, come descritto, hanno da coprire un rischio di natura finanziaria associato a posizioni con derivati su commodity scambiati over-the-counter.

La comparsa di questi soggetti finanziari ha indotto la Cftc a separare questi trader includendoli in una categoria a sé stante: i commodity index trader (= Cit). Dal 2007 la Cftc ha così iniziato a produrre, in contemporanea con il primo, anche un secondo report, il Supplemental Commodity Index Traders Report4 (=Scot), in cui le posizioni dei Cit sono rimosse dai raggruppamenti preesistenti e presentate come un gruppo distinto tra le posizioni reportable.

Nel settembre 2009 la Cftc ha ulteriormente aumentato la trasparenza della sua documentazione iniziando a pubblicare una terza tipologia di report, il Disaggregated Commitments of Traders Report5 (=Dcot) in cui le posizioni reportable sono separate in quattro categorie di trader: 1) Producer/Merchant/Processor/User, 2) Swap dealers, 3) Managed money e 4) Other reportables.

La presenza di tre report impone all’utilizzatore un raccordo tra le informazioni offerte da ognuno di essi. Innanzitutto per la maggior parte dei mercati l’unica fonte disponibile è rimasto il Cot; solo dodici mercati agricoli beneficiano dell’intera gamma di informazione offerta essendo presi in considerazione anche dal Scot e dal Dcot. I dati del Dcot riferiti a Managed money e quelli per gli Other reportables riproducono esattamente il dato riferito ai Non-commercial nel Cot; lo stesso vale per Swap dealers e Producer/Merchant/Processor/User che disaggregano perfettamente la categoria Commercial. Mentre la separazione operata per i Commercial evidenzia, come si è già avuto modo di descrivere, due tipologie di operatori con strategie e business differenti, la disaggregazione dei Non-commercial distingue soggetti che sono omogenei nella strategia, ma sostanzialmente difformi solo come scala dimensionale.

Infine esiste una certa relazione tra gli Swap dealer del Dcot ed i Commodity Index Traders dello Scot; la corrispondenza, tuttavia, non è e non potrebbe essere piena. Infatti la categoria prevista dallo Scot, i Commodity Index Traders, include tutti i soggetti che privilegiano l’investimento in indici su commodity, indipendentemente dalla loro natura istituzionale. Nella maggior parte dei casi questi soggetti sono banche che negoziano swap, ma si tratta anche di fondi pensione o hedge fund che il Dcot classifica, secondo i casi, come Managed money o come Other reportables.

Il parallelismo tra le posizioni speculative ed i prezzi agricoli

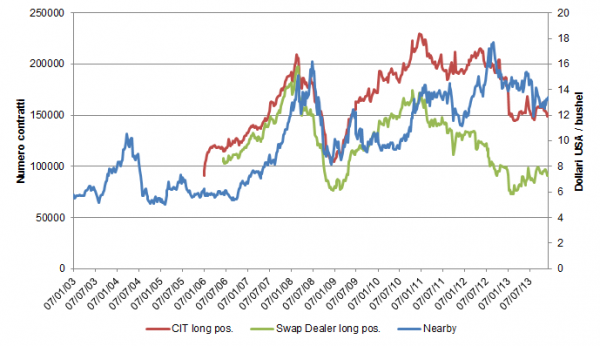

Quanto sin qui descritto consente di interpretare compiutamente la natura delle variabili presentate nelle figure seguenti che sono riferite alle tre principali commodity agricole quotate dall’Exchange di Chicago (Cbot-Cme): il frumento (Figura 1), il mais (Figura 2) ed il seme di soia (Figura 3). In ogni figura è riportata l’evoluzione delle posizioni long detenute dai Cit e dagli Swap dealers. Questi indicatori, come si è visto, rappresentano meglio di altri parametri il fenomeno recente di aumento dell’investimento in commodity da parte di soggetti “estranei”, di speculatori non interessati al sottostante dei contratti future, ma alla ricerca di rendimenti finanziari tout court.

Figura 1 - Evoluzione settimanale del prezzo future nearby e delle posizioni long dei Commodity Index Trader e degli Swap Dealer per il frumento quotato al Cbot-Cme (gennaio 2003 - dicembre 2013)

Fonte: elaborazione dati Cftc e Cbot-Cme

Figura 2 - Evoluzione settimanale del prezzo future nearby e delle posizioni long dei Commodity Index Trader e degli Swap Dealer per il mais quotato al Cbot-Cme (gennaio 2003 – dicembre 2013)

Fonte: elaborazione dati Cftc e Cbot-Cme

Figura 3 - Evoluzione settimanale del prezzo future nearby e delle posizioni long dei Commodity Index Trader e degli Swap Dealer per il seme di soia quotato al Cbot-Cme (gennaio 2003 – dicembre 2013)

Fonte: elaborazione dati Cftc e Cbot-Cme

L’altra grandezza riportata è il prezzo del prodotto agricolo che viene rappresentato con la serie del nearby costruita con le quotazioni dei contratti future che, di mese in mese, sono i più prossimi alla scadenza. Quindi le figure riportano quelle che, nel dibattito recente, sono considerate la causa (la speculazione) e l’effetto (la dinamica del prezzo).

Secondo Sanders e Irwin (2010) la comparsa ed il rapido incremento delle posizioni dei Cit si sono concentrati negli anni immediatamente precedenti il 2006 quando cominciano ad essere disponibili le informazioni della Cftc (Scot e Dcot). Si può notare che in questo primo periodo i prezzi delle tre commodity non hanno evidenziato particolari dinamismi mantenendo i prezzi correnti sostanzialmente stabili. L’unica eccezione è forse costituita dal seme di soia che manifesta, nel primo semestre 2004, un picco abbastanza significativo, ma rientrato completamente.

Le figure invece mostrano un parallelismo evidente in occasione del picco registrato da tutte le materie prime nel primo semestre 2008 e nella diminuzione intervenuta nel semestre successivo: in questo periodo la dinamica delle posizioni long ha una evoluzione coerente con l’ipotesi di causalità sia nella fase di crescita dei prezzi che in quella della loro successiva diminuzione.

Le dinamiche del 2009 e del 2010 contraddicono l’ipotesi: i prezzi rimangono stazionari nonostante l’aumento delle posizioni (nel 2009) oppure i prezzi tornano ad aumentare, toccando i livelli assoluti registrati nel 2008, ma senza che le posizioni long registrino alcuna sostanziale variazione (nel 2010).

Negli ultimi anni le evoluzioni tornano a mostrare un maggiore parallelismo ma il giudizio va differenziato secondo la commodity: il frumento ed anche il seme di soia appaiono più coerenti con l’ipotesi di causalità mentre il mais la contraddice soprattutto a partire dal secondo semestre 2012 quando il prezzo crolla nonostante una sostanziale stabilità dell’attività speculativa.

Considerazioni conclusive

La classificazione dei trader che è stata presentata riesce meglio a distinguere le diverse strategie ed approcci al mercato future che non a separare gli operatori effettuali. Il comportamento di ogni categoria di trader, se pure deriva i suoi connotati fondamentali dalle caratteristiche del business, risente della congiuntura, delle aspettative e si sposta, in varia proporzione, tra le due polarità estreme rappresentate dall’hedger e dallo speculator. Un commercial che si copre solo per una quota discrezionale del suo rischio complessivo, si pone, di fatto, per la parte restante in una posizione speculativa. Lo stesso vale per l’index provider che prende posizione nel mercato future per compensare, in tutto o in parte, il rischio che si è assunto collocando presso la sua clientela quote di indici.

La presenza di un nesso tra speculazione finanziaria e dinamica dei prezzi agricoli avrebbe un impatto economico e sociale molto rilevante. In particolare, se una analisi attenta e più approfondita di quella che è stata qui presentata dovesse confermare che i comportamenti speculativi condizionano la direzione dei prezzi e ne causano la volatilità, sarebbe più che giustificata una politica di restrizioni e di limitazione all’operatività nei mercati future.

In ogni caso, a prescindere dal risultato delle analisi sulla causalità, è comunque opportuno adottare provvedimenti per aumentare la trasparenza dei mercati future e non solo. Ad esempio è un dato di fatto che ancora, per i mercati future europei, non esiste un sistema informativo equivalente a quello realizzato dalla Cftc per gli Stati Uniti. Inoltre l’operazione trasparenza dovrebbe espandersi dai mercati regolamentati (quali sono i Futures Exchange) anche a quelli Otc su cui si svolgono transazioni a termine altrettanto rilevanti. I mercati regolamentati monitorano le transazioni e richiedono depositi cauzionali ed accounts di riferimento che proteggono gli investitori dal rischio di controparte. Le transazioni over-the-counter, invece, sono scambi bilaterali e personalizzati senza che esista un Exchange che si pone come controparte di ogni transazione, senza deposito di margini e senza un monitoraggio. Il Dodd-Frank Wall Street Reform and Consumer Protection Act, promulgato il 21 luglio 2010, ma in gran parte disatteso, aveva tra i suoi obiettivi dichiarati proprio quello di limitare il ricorso ai derivati da parte delle banche e di rendere gli scambi Otc più trasparenti.

Riferimenti bibliografici

-

Domanski D. e Heath A. (2007), Financial Investors and Commodity Markets. Bank for International Settlements Quarterly Review March, 53-67

-

Gilbert C.L. (2010), Speculative Influences on Commodity Futures Prices 2006-2008, United Nations Conference on Trade and Development, Discussion Papers, No. 197, March

-

Peck A.E. (1980), The Role of Economic Analysis in Futures Market Regulation. American Journal of Agricultural Economics 62: 1037-1043

-

Sanders D. R., Irwin S. H., e Merrin R. P. (2008), The Adequacy of Speculation in Agricultural Futures Markets: Too Much of a Good Thing? Proceedings of the Nccc-134 Conference on Applied Commodity Price Analysis, Forecasting, and Market Risk Management. St. Louis, MO

-

Sanders D. R. e Irwin S. H. (2010), A Speculative Bubble in Commodity Futures Prices? Agricultural Economics. 41: 25-32

- 1. La teoria considera che la basis debba remunerare il servizio dello stoccaggio della materia prima per il periodo di tempo che manca prima della scadenza del contratto future.

- 2. Sovente i Cpo si avvalgono dei servizi dei Commodity Trading Advisor (Cta) per la gestione dei pacchetti di investimento.

- 3. I più noti e diffusi sono lo Standard and Poor’s-Goldman Sachs Commodity Index ed il Dow Jones-Ubs Commodity Index. La composizione di questi indici non è molto diversa da quella dei commodity pool: i future sull’energia rappresentano la quota preponderante, maggiore di quella dei metalli e nettamente superiore a quella dei prodotti agricoli.

- 4. Le informazioni disponibili, che decorrono dal 3 gennaio 2006, sono limitate a dodici mercati future che hanno come sottostante prodotti agricoli o zootecnici.

- 5. Le informazioni disponibili, che decorrono dal 13 giugno 2006, riguardano i dodici mercati agricoli già oggetto anche del Supplemental Commodity Index Traders Report e aggiungono un certo numero di mercati per i metalli e per i prodotti energetici.