Premessa

Il tema di come si distribuisce il valore generato nella filiera agroalimentare tra gli operatori che vi partecipano è costantemente d’attualità non solo nell’analisi economica di settore, ma anche e soprattutto nell’analisi dei policy maker (es. Commissione Europea 2009). Si tratta in sostanza di comprendere dove confluiscono i circa 215,6 miliardi di euro (Istat 2011) di acquisti alimentari - dei quali 142,5 relativi a consumi domestici e 73,1 riguardanti consumi fuori-casa - compiuti nel nostro paese.

Nel tempo la ripartizione del valore nella filiera è stata rappresentata per lo più con il solo coinvolgimento di tre macro-attori: l’agricoltura, l’industria alimentare e la distribuzione, senza fare distinzioni all’interno di quest’ultimo aggregato. Non sono mancate, soprattutto da parte degli stakeholder a monte della filiera, accuse di appropriazioni eccessive di valore ai soggetti a valle, indotte più da una iper-semplificazione interpretativa che da un’analisi cognitiva sull’effettiva complessità della filiera. In realtà, il sistema è molto più ampio ed articolato e a tale proposito Nomisma (Nomisma 2009) ha realizzato uno studio volto a fornire un contributo di chiarezza, attraverso l’individuazione di tutti i soggetti che sono coinvolti nel processo di formazione del valore della spesa alimentare domestica ed extradomestica in Italia e nella conseguente attribuzione del loro specifico ruolo economico. Il presente articolo riprende i concetti analizzati e i principali risultati emersi da tale lavoro.

Attori interni e attori esterni della filiera agroalimentare in Italia

Il concetto di filiera agroalimentare è stato puntualmente definito da Saccomandi, secondo il quale “…per filiera agroalimentare si intende l’insieme degli agenti economici, amministrativi e politici che, direttamente o indirettamente, delimitano il percorso che un prodotto agricolo deve seguire per arrivare dallo stadio iniziale di produzione a quello finale di utilizzazione, nonché il complesso delle interazioni delle attività di tutti gli agenti che determinano questo percorso.” (Saccomandi 1999).

Dunque, prima di attribuire valori economici, occorre innanzitutto individuare l’insieme degli operatori che, a titolo diretto e indiretto, fanno parte della filiera agroalimentare. A tal proposito, appare necessaria una distinzione preliminare tra gli attori che operano nella filiera agroalimentare (attori interni) e gli operatori che pur non appartenendo alla filiera intrattengono con essa operazioni economiche (attori esterni).

Gli attori interni possono essere a loro volta distinti in due fasi:

-

La fase produttiva in cui figurano l’Agricoltura (produttrice di materie prime e prodotti freschi per il consumo) e l’Industria alimentare (trasformazione delle materie prime in prodotti per il consumo finale);

-

La fase distributiva e commerciale in cui rientrano:

- Il Commercio all’ingrosso di prodotti agricoli e alimentari, che funge da passaggio intermedio sia tra le singole fasi produttive, che tra fase produttiva e commerciale;

- Il Commercio al dettaglio, corrispondente ai diversi canali che servono i consumi domestici: il Dettaglio tradizionale specializzato (es. macellerie, fruttivendoli, pescherie ecc.); la Distribuzione a Libero Servizio non specializzata, in cui la Distribuzione Moderna (con superficie di vendita superiore a 100 mq) rappresenta il 50% dei punti di vendita, ma più del 90% del fatturato;

- La Ristorazione (ristoranti, bar, mense e catering) per i consumi extradomestici, caratterizzati da un ulteriore processo di preparazione e servizio.

Alla formazione dei prezzi alimentari al consumo contribuiscono in maniera rilevante anche i costi sostenuti dagli attori della filiera agroalimentare nel reperire i beni e servizi offerti da attori esterni indispensabili per lo sviluppo della filiera. Si tratta di operatori che svolgono funzioni relative alla fornitura di: mezzi tecnici per l’agricoltura; additivi, ingredienti e preparati per l’industria alimentare; energia elettrica e altri servizi (acqua, gas ecc.); tecnologie e beni strumentali/accessori (macchinari, packaging, ecc.); servizi di trasporto e logistica; altri servizi (comunicazione/promozione, consulenziali, certificazione, laboratori analisi, ecc.). Un ulteriore attore esterno di rilievo è la pubblica amministrazione che a fronte dei servizi offerti (infrastrutture, sicurezza, giustizia ecc.) costituisce un costo per la filiera agroalimentare (imposte dirette e indirette).

Una rappresentazione schematica della composizione della filiera agroalimentare attraverso gli operatori che ne fanno parte è riportata nella figura 1.

Figura 1 - La mappatura degli attori della filiera agroalimentare in Italia*

* Il valore aggiunto espresso nella figura è al netto delle imposte dirette.

Fonte: Nomisma

Le caratteristiche degli attori interni

La ripartizione del valore tra i vari attori della filiera agroalimentare italiana e il livello di efficienza della stessa dipende non solo dalla tipologia di relazioni esistenti tra i diversi operatori ma anche dalla numerosità dei medesimi nonché da alcune altre caratteristiche strutturali, tra cui:

- un’estrema polverizzazione dell’offerta produttiva;

- un grado di concentrazione nella fase distributiva/commerciale non ancora allineato ai principali paesi europei;

- la dipendenza dall’estero per molte produzioni agroalimentari (anzitutto materie prime agricole);

- la tipologia dei prodotti alimentari consumati;

- i modelli di consumo della popolazione (es. preferenza per prodotti a più elevato contenuto di servizio);

- altri fattori, come mercati serviti, livello di integrazione e organizzazione dei processi aziendali.

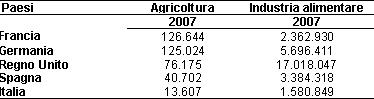

Considerando nel dettaglio tali elementi strutturali, una delle specificità dell’agroalimentare italiano è la polverizzazione produttiva derivante dalla presenza di molte realtà di piccole e piccolissime dimensioni a carattere familiare (Nomisma 2008). In Italia la dimensione economica media sia nel settore strettamente agricolo, 13.607 € per impresa, sia in quello della trasformazione alimentare, 1.580.849 € è molto inferiore ai valori che si riscontrano nei principali paesi europei (Tabella 1).

Tabella 1 - Dimensioni medie di impresa in agricoltura e nell’industria alimentare: confronto tra principali paesi europei (valore della produzione per impresa, euro)

Fonte: elaborazioni Nomisma su dati Eurostat

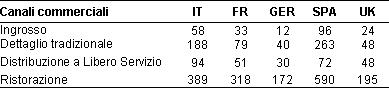

Anche per quanto riguarda il livello di concentrazione della fase distributiva e commerciale dei prodotti alimentari, l’Italia resta al di sotto degli altri principali paesi europei, come si evidenzia dal numero di imprese operanti a parità di consumatori serviti. Solo in Spagna emerge una struttura distributiva altrettanto frammentata (Tabella 2).

Tabella 2 - Presenza degli operatori commerciali nell’alimentare (numero di imprese ogni 100.000 abitanti; 2007)

Fonte: elaborazioni Nomisma su dati Eurostat

Un’ulteriore evidenza di tale frammentazione della fase commerciale è desumibile dal ruolo detenuto dalla Grande Distribuzione Organizzata nella veicolazione dei prodotti alimentari al consumatore finale, ancora al di sotto dei valori medi europei. Infatti, nel 2009 la GDO veicolava al consumatore circa il 75% delle vendite di prodotti alimentari, mentre nei principali partner si va dall’80% della Spagna fino al 96% di Francia e Germania (Federdistribuzione 2010).

Un’altra caratteristica in grado di condizionare l’efficienza della filiera è il grado di dipendenza dall’estero per i prodotti agricoli ed alimentari. Sebbene l’Italia, con 27,8 miliardi di prodotti agroalimentari venduti oltre confine nel 2010, rappresenti uno dei principali esportatori a livello mondiale, dal punto di vista della bilancia commerciale il settore contribuisce in maniera negativa, presentando un saldo pari a –8,6 miliardi di euro, di cui 5,5 nei prodotti agricoli e 3,1 nei prodotti alimentari.

L’elevata frammentazione e differenziazione produttiva del sistema agroalimentare italiano determina per ogni singolo comparto, filiere agroalimentari differenti, dove la tipologia del prodotto consumato incide profondamente sulla lunghezza della filiera e sul suo livello di efficienza. Ad esempio, nell’ortofrutta, prodotti caratterizzati da un’offerta dispersa, altamente stagionali, deperibili e non facilmente stoccabili (tipicamente la maggior parte degli ortaggi), il commercio all’ingrosso rappresenta un passaggio difficilmente eliminabile anche in presenza di un’efficiente organizzazione delle altre fasi.

La lunghezza della filiera dipende poi anche dai modelli di consumo della popolazione. Rispetto a tale caratteristica è innegabile come i consumatori italiani abbiano sempre più rivolto le proprie attenzioni alla ricerca di prodotti a più elevato livello di servizio (ad esempio di IV e V gamma), di prodotti freschi destagionalizzati, di frutta esotica o dei cosiddetti prodotti tipici “del territorio”.

L’efficienza è quindi strettamente dipendente dalle caratteristiche strutturali della filiera e del sistema nel quale opera. Tale concetto è importante perché indica la capacità della filiera di minimizzare i propri costi industriali di produzione, distribuzione e commercializzazione e questo si riflette sul meccanismo di formazione dei prezzi.

Le caratteristiche degli attori esterni

In secondo luogo occorre considerare l’altra categoria di stakeholder, i cosiddetti attori esterni. Alla formazione dei prezzi alimentari al consumo contribuiscono in maniera rilevante i costi sostenuti dagli operatori interni (agricoltura, industria, commercio all’ingrosso e al dettaglio e ristorazione) nel reperire i beni e servizi offerti da attori esterni indispensabili per lo sviluppo della filiera. Tra tali soggetti vi sono fornitori di:

- mezzi tecnici per l’agricoltura;

- additivi, ingredienti e preparati per l’industria alimentare;

- energia elettrica e altri servizi (acqua, gas ecc.);

- trasporto;

- logistica cui viene delegato il compito di ottimizzare la gestione di trasporti e consegne;

- comunicazione/promozione;

- tecnologie e beni strumentali/accessori macchinari, packaging, ecc;

- altri servizi (consulenziali, certificazione, laboratori analisi, ecc.).

Un ulteriore attore esterno di rilievo è rappresentato dalla pubblica amministrazione che a fronte dei servizi offerti (infrastrutture, sicurezza, ecc.) costituisce un costo per la filiera agroalimentare (imposte dirette e indirette) che finisce con il riflettersi sul prezzo finale dei prodotti alimentari.

Peraltro è proprio rispetto a tale attore esterno che si evidenziano le principali criticità strutturali, un insieme di problematiche che ovviamente finiscono con il generare inefficienze per la filiera e costi aggiuntivi, come ad esempio nel caso del sistema infrastrutturale, con costi chilometrici in Italia sensibilmente più elevati di quelli riscontrato nei principali paesi dell’Ue o sul fronte energetico, con un costo italiano dell’energia elettrica ad uso industriale superiore del 36% alla media europea.

La scomposizione del valore nella filiera agroalimentare

Una volta individuati i diversi attori – interni ed esterni – della filiera, per offrire un quadro esatto del loro coinvolgimento occorre procedere alla scomposizione del valore finale dei consumi alimentari (domestici ed extradomestici) attribuendo un peso economico a ciascun operatore.

La metodologia utilizzata è basata sull’incrocio dei dati del database SBS dell’Eurostat e dei dati di bilancio del database AIDA Bureau Van Dijk. Per quel che riguarda il primo strumento, il database SBS dell’Eurostat è stato funzionale all’individuazione dei valori di contabilità nazionale, ossia consumi intermedi, valore aggiunto e fatturato. Grazie ai dati di bilancio provenienti dalla banca dati AIDA Bureau Van Dijk, invece, è stato possibile scorporare il valore aggiunto, ossia la ricchezza prodotta in ogni fase della filiera che a sua volta si distribuisce in diverse componenti e stakeholder; ci si riferisce alla remunerazione del capitale investito nell’azienda (ammortamenti e svalutazioni), alla remunerazione degli azionisti (utile), alla remunerazione dei finanziatori esterni (oneri finanziari), alla remunerazione del lavoro (costo del lavoro), alla quota di valore che viene assorbita dall’erario (imposte dirette).

Considerando la filiera agroalimentare italiana come un’unica grande impresa e prendendo come riferimento i valori medi del triennio 2004-20061, con l’ausilio congiunto di questi due strumenti – e quindi intrecciando per ogni fase della filiera agroalimentare la segmentazione del fatturato tra consumi (detti anche costi esterni) e valore aggunto e successivamente scorporando quest’ultimo per le sue diverse componenti così come appena descritto – è stato possibile stimare la ripartizione del valore della spesa alimentare (Figura 1) in diversi elementi:

- i costi interni di ogni attore della filiera agroalimentare, definiti dalla somma del costo del lavoro, del costo del capitale (ammortamenti di macchinari, impianti, fabbricati ecc.) e del costo dei finanziamenti (bancari, obbligazionari ecc.);

- il valore delle voci di costo esterno per la filiera aggregata (per beni e servizi acquisiti all’esterno come trasporti, energia, packaging, ecc.);

- le imposte dirette (es. imposte sul reddito) e indirette (IVA, accise ecc.) che concorrono a formare il valore dei consumi;

- le importazioni nette di prodotti agricoli e alimentari (dato che l’Italia risulta deficitaria rispetto a tali scambi commerciali);

- l’utile di filiera declinato per i singoli attori interni.

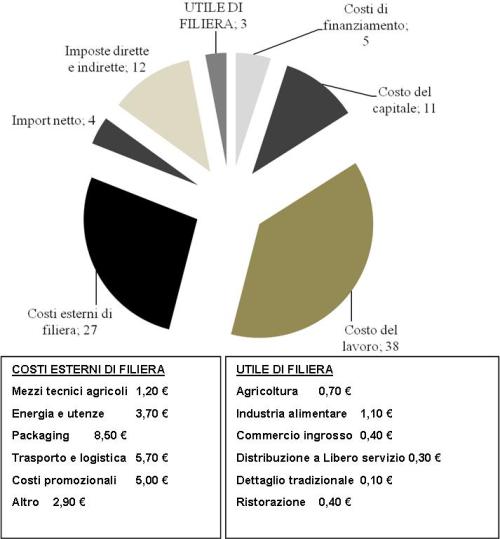

Per semplificare la lettura dei numeri e assumendo la scomposizione fatta su 100 euro di spesa, le stime mostrano che su tale valore:

- 54 € sono costi interni, così ripartiti: 38 € di costo del lavoro, 11 € di costo del capitale (ammortamenti), 5 € a titolo di costo dei finanziamenti (oneri finanziari);

- 27 € rappresentano costi esterni, di cui packaging per 8,50 €, trasporto e logistica per 5,70 €, costi promozionali pari a 5 €;

- 12 € sono imposte, di cui 10 € a titolo di imposte indirette (IVA, ecc.) e 2 € per imposte dirette;

- 4 € a saldo delle importazioni nette di prodotti agricoli e alimentari, dato che l’Italia registra un deficit nella bilancia commerciale agroalimentare.

La somma di tutti i costi conduce ad un totale di 97 euro dei 100 euro di spesa alimentare considerati. A fronte di tali costi, emerge un utile di filiera, cioè il valore che rimane agli azionisti/imprenditori di tutti i passaggi, pari a soli 3 euro (Figura 2).

Figura 2 - Ripartizione del valore dei consumi alimentari tra le voci di costo della filiera (valori per 100 euro di spesa)

Fonte: elaborazioni Nomisma su dati Istat, Eurostat, AIDA

La ripartizione di tale utile tra le diverse fasi mostra che le quote maggiori (rispettivamente agricoltura con 0,70 euro e industria alimentare 1,10 euro) spettano alla fase produttiva, la quale si assume un maggior rischio d’impresa e genera una quota maggiore di ricchezza nella filiera, rispetto agli attori della fase distributiva e commerciale (sempre inferiore a 0,40 euro ed in particolare per la distribuzione a libero servizio pari a 0,30 euro) che svolgono un’attività di semplice intermediazione. Per maggiore chiarezza si ricorda che l’utile dell’agricoltura si può ricondurre per larga parte al sostegno pubblico attraverso il sistema di aiuti comunitari.

Conclusioni

Le stime realizzate sull’incidenza delle diverse voci di costo nella filiera agroalimentare dimostrano come un eventuale risparmio sul prezzo finale pagato dai consumatori passa più da una riduzione dei costi, che da una riduzione degli utili, data la limitata incidenza di questi ultimi.

All’interno dei primi una quota importante è attribuibile a costi esterni alla filiera, ossia i costi sostenuti per l’acquisizione di prodotti e servizi offerti da imprese esterne alla filiera agroalimentare (servizi di trasporto e logistica, acqua ed energia, etc), su cui gli attori interni hanno solo un limitato potere di intervento e controllo, e allo stesso tempo incidono pesantemente le inefficienze del Sistema Paese (deficit infrastrutturale, burocrazia, regolamentazione dei mercati, etc). Un recupero di efficienza su tale fronte si tradurrebbe quindi immediatamente in una riduzione dei costi esterni sostenuti dalle imprese dell’agroalimentare.

Dall’altro lato, un recupero d’efficienza è auspicabile anche sui costi interni. Nella filiera emerge una spiccata polverizzazione che impedisce di fatto il ricorso ad economie di scala e limita l’adozione in maniera diffusa di nuove tecniche produttive e tecnologie in grado di ridurre i costi unitari. Tutto ciò si ripercuote in una maggiore incidenza dei costi di lavoro, capitale e finanziamento.

In conclusione si può affermare che una maggiore efficienza nei costi interni ed esterni delle imprese della filiera agroalimentare e nell’ambiente competitivo in cui operano libererebbe risorse in grado, probabilmente, sia di ridurre i prezzi al consumo che di sostenere i ridotti utili degli operatori.

Riferimenti bibliografici

-

Bureau Van Dijk, Aida, database sui dati di bilancio delle imprese italiane, Bruxelles

-

Commissione Europea (2009), Communication from the Commission to the European Parliament, the Council, the European Economic and Social Committee and the Committee of the Regions. A better functioning food supply chain in Europe. COM (2009) 591 final, Brussels

-

Federdistribuzione (2010), Mappa del sistema distributivo italiano, Milano

-

Istat (2011), Conti Economici Nazionali, http://dati.istat.it/, Roma

-

Nomisma (2008), XI Rapporto sull’agricoltura italiana. La competitività dell’agricoltura italiana di fronte ai nuovi scenari evolutivi, Edagricole Il Sole 24 ore, Bologna

-

Nomisma (2009), La filiera agroalimentare tra successi, aspettative e nuove mitologie, Bologna

-

V. Saccomandi (1999), Economia dei Mercati Agricoli, Il Mulino, Bologna

- 1. Dal punto di vista metodologico si è scelto di utilizzare una media triennale per evitare che fenomeni congiunturali alterassero una stratificazione della spesa alimentare che ha invece soprattutto l’obiettivo di evidenziare come strutturalmente essa si ripartisce tra fasi di filiera, e contemporaneamente al loro interno, tra voci di costo (alcuni dei quali – i cosiddetti costi interni come ad esempio costo del lavoro e oneri finanziari – contribuiscono alla determinazione del valore aggiunto, e l’utile (anch’esso una componente del valore aggiunto, l’unica non di costo dal punto di vista del proprietario-azionista).