Introduzione

La maggior parte del commercio mondiale viene realizzato dalle imprese multinazionali (WTO 1998; Jones 2000). Uno studio realizzato dall’UNCTAD (1999), ad esempio, indica che le imprese multinazionali rappresentano circa i due terzi delle esportazioni mondiali, e che più di un terzo di queste ultime viene realizzato tra imprese appartenenti al medesimo gruppo industriale: un risultato confermato più di recente anche da Neiman (2010). Alla base di questi flussi vi è la crescente importanza dei networks internazionali di produzione, in cui le fasi di realizzazione di un prodotto hanno luogo in diversi paesi (Barba-Navaretti, Venables 2004). Tale fenomeno, definito “specializzazione verticale”, riflette la produzione di un bene in più stadi e il conseguente commercio dei prodotti intermedi tra paesi, con un rilevante effetto sui flussi di commercio internazionali.

La rilevanza delle imprese multinazionali nell’ambito del commercio internazionale dei prodotti agro-alimentari (Maizels 1992) rende assai interessante studiare l’impatto degli investimenti diretti esteri (IDE) sulle esportazioni. I risultati della letteratura teorica sulla relazione tra i flussi di esportazioni e gli IDE non sono univoci: a seconda che prevalgano effetti di complementarità o di sostituibilità, la correlazione tra i due flussi può essere positiva o negativa. Nel primo caso, l’investimento all’estero determinerebbe un aumento del commercio dei beni intermedi utilizzati come input e dei prodotti finali. Nel secondo caso, le esportazioni verrebbero rimpiazzate dalle vendite dirette delle imprese sui mercati esteri, in particolare sotto forma di beni finali.

Anche gli studi empirici che analizzano la relazione tra le esportazioni e gli IDE nell’ambito del settore agro-alimentare trovano risultati contrastanti. Ad esempio, Connor (1983) e Pagoulatos (1983) concludono che il segno della relazione dipende dalle modalità di realizzazione degli IDE. In particolare, l’acquisizione di imprese già esistenti e gli IDE orizzontali (in cui l’impresa duplica le attività produttive nel paese ospite) sono sostituti delle esportazioni, in quanto essi sono guidati dai vantaggi competitivi del paese di origine (Kojima 1975); gli investimenti greenfield (in cui un’impresa crea una filiale all’estero ex-novo, anziché acquisire o fondersi con una già esistente) e gli IDE verticali (in cui le diverse fasi del processo produttivo vengono realizzate in Paesi diversi) sono considerati strategie complementari di accesso ai mercati esteri rispetto alle esportazioni (Graham 1996). Inoltre, Malanoski et al. (1997) trovano che gli IDE e le esportazioni sono correlati negativamente se vengono realizzati tra paesi sviluppati, un risultato confermato anche da Gopinath et al. (1999) per gli Stati Uniti. Similmente, Munirathinam et al. (1998) trovano che le vendite delle affiliate canadesi rappresentano un modo alternativo alle esportazioni per servire il mercato degli Stati Uniti.

Numerosi studi hanno invece evidenziato un nesso di complementarità nell’ambito del settore agro-alimentare. Ad esempio, Banerjee (1997) e Bolling et al. (1998) mettono in evidenza il ruolo dei prodotti intermedi realizzati dalle affiliate all’estero sul commercio.

L’obiettivo della nostra analisi è di contribuire alla letteratura esistente, analizzando l’impatto degli IDE sulle esportazioni del settore agro-alimentare, usando un panel di dati. In assenza di dati dettagliati per paese di origine e destinazione sugli IDE nel settore agro-alimentare, come proxy del valore degli investimenti viene utilizzato il valore delle operazioni di fusione e acquisizione (M&As). Sebbene gli IDE comprendano anche gli investimenti greenfield, le fusioni e le acquisizioni rappresentano la modalità più diffusa. Come documentato da UNCTAD (2001), infatti, nel 2000 la quota media delle M&As sul totale degli IDE mondiali ha superato l’80%. Anche nel settore agro-alimentare, il valore complessivo delle fusioni e acquisizioni è passato da 4 miliardi di dollari nel 1987 a 50 miliardi di dollari nel 2000, svolgendo un ruolo trainante nelle operazioni di investimenti esteri rispetto all’intero settore manifatturiero (Herger et al. 2008).

Il modello e i dati

La relazione che analizziamo riguarda l’impatto degli IDE sulle esportazioni del settore agro-alimentare e delle sue componenti. In questa relazione la variabile dipendente (definita Exporthijt) è il livello medio del logaritmo delle esportazioni calcolato su un periodo di cinque anni (da t-5 a t), tra il paese i e il paese j nel settore h, e la variabile esplicativa principale (definita IDEhijt) è il livello medio del logaritmo delle M&As nel medesimo periodo e per la medesima coppia di paesi. Per tenere conto della dinamica dei flussi delle esportazioni nel lungo periodo, è inoltre incluso il livello delle esportazioni all’inizio del periodo considerato (Exporhijt-5). L’analisi comprende anche un set di variabili di controllo che, secondo il modello gravitazionale (si veda, ad esempio, Anderson, Van Wincoop 2003), influenzano il commercio1. Infine, la specificazione include anche gli effetti fissi per i paesi di origine e destinazione, per i settori e per gli anni.

Alcuni studi dimostrano che la relazione tra IDE ed esportazioni può essere bidirezionale nella misura in cui entrambe le forme di internazionalizzazione dipendono da qualche altra variabile che caratterizza i paesi di origine. Inoltre, l’utilizzazione di una relazione dinamica pone un problema di endogenità della ritardata delle esportazioni che può essere correlata con gli effetti fissi. Pertanto, per analizzare l’impatto delle fusioni e acquisizioni sulle esportazioni, si fa ricorso all’approccio delle variabili strumentali (IV). A tale scopo vengono utilizzati come strumenti delle fusioni e acquisizioni due importanti determinanti: il livello di protezione degli investitori nel paese di destinazione e il valore delle M&As all’inizio del periodo considerato2. Inoltre, come strumento della ritardata a cinque anni delle esportazioni si utilizza la ritardata a sei anni, con un approccio simile a quello dello stimatore GMM3.

La fonte statistica dei dati sulle esportazioni è il database Comtrade che fornisce i flussi commerciali internazionali bilaterali in diversi settori industriali. I dati sulle fusioni e acquisizioni sono stati ottenuti dal database SDC Platinum, prodotto da Thomson Financial Securities Data, che rileva tutte le operazioni di fusione e acquisizione che comportano un cambiamento nella struttura proprietaria pari ad almeno il 5 per cento. Per l’analisi, si considera il valore delle transazioni. Infine, i dati relativi al livello di protezione degli investitori sono di fonte Doing Business4.

Mettendo insieme le diverse basi dati, è stato ottenuto un campione che include 59 paesi di origine e 139 paesi di destinazione, 10 settori agro-alimentari, nell’arco di un quindicennio (1994-2009). Il campione complessivo sul quale vengono stimati i risultati include oltre 19.000 osservazioni.

I risultati

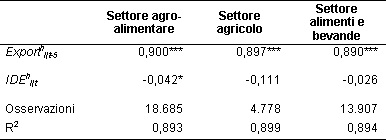

Nella tabella 1 vengono riportati i risultati relativi all’impatto degli IDE sulle esportazioni del settore agro-alimentare e delle sue componenti. I risultati relativi al settore agro-alimentare nel suo complesso rivelano che un aumento degli investimenti esteri, realizzati mediante le fusioni o l’acquisizione di imprese già esistenti, ha un impatto negativo su quello delle esportazioni. Nello specifico, un aumento degli investimenti esteri del 10% determina una riduzione delle esportazioni di circa lo 0,4%. Le ultime due colonne della tabella 1 riportano i coefficienti stimati considerando le componenti del settore agro-alimentare: il settore agricolo (coltivazioni e allevamenti) e il settore degli alimenti e delle bevande. In entrambi i casi, gli investimenti all’estero non risultano avere un impatto significativo sulle esportazioni, anche se il segno della relazione rimane negativo.

Tali risultati mettono in evidenza un nesso di sostituibilità tra gli IDE e le esportazioni dei prodotti agro-alimentari, presumibilmente perché la fusione o l’acquisto di imprese estere già esistenti consente di produrre direttamente in loco e determina una riduzione delle vendite indirette tramite le esportazioni. Questo risultato è coerente con le previsioni del modello di Heckscher-Ohlin che spiega come il commercio internazionale sia influenzato dalla dotazione di fattori produttivi dei paesi coinvolti, nell’ipotesi che tali fattori non siano caratterizzati da mobilità internazionale. Infatti, fino a quando i fattori sono fissi in ciascun paese, i flussi commerciali sono guidati dalle differenze nelle dotazioni fattoriali; quando i fattori diventano mobili, le differenze nelle dotazioni fattoriali tra paesi si riducono e il commercio perde importanza rispetto agli investimenti diretti. Infine, il coefficiente positivo della ritardata delle esportazioni mette in evidenza la persistenza del commercio internazionale tra paesi.

Tabella 1 - Impatto degli investimenti diretti esteri sulle esportazioni

Fonte: elaborazione sui dati descritti nella sezione 3

I coefficienti sono stati stimati con il metodo delle variabili strumentali (IV)

* indica la significatività al 10%

** indica la significatività al 5%

*** indica la significatività all’1%

Conclusioni

In questo studio abbiamo presentato alcuni risultati preliminari relativi agli effetti delle fusioni e acquisizioni sulle esportazioni del settore agro-alimentare.

L’evidenza empirica mostra che esiste un nesso di sostituibilità tra le due modalità di accesso ai mercati esteri. In particolare, un aumento delle fusioni e acquisizioni di imprese appartenenti al settore agro-alimentare all’estero determina una riduzione delle esportazioni verso gli stessi paesi. La produzione diretta sul mercato di sbocco, resa possibile dall’acquisizione o dalla fusione con un’impresa già esistente, rende pertanto meno necessaria la vendita indiretta realizzata tramite esportazioni. Da questo punto di vista il settore agro-alimentare non mostra particolari specificità rispetto agli altri settori dato che il nesso di sostituzione tra le due modalità di accesso ai mercati esteri risulta confermato quando le stime vengono estese all’intero sistema economico (Pietrovito et al. 2010).

Queste conclusioni, seppure interessanti, vanno considerate ancora preliminari e si prestano ad ulteriori approfondimenti. In particolare, il prossimo passaggio sarà di controllare esplicitamente quali sono gli effetti delle politiche tariffarie sulle scelte di internazionalizzazione delle imprese, valutando il loro impatto in primo luogo sull’esistenza o meno dei processi di internazionalizzazione (margine estensivo) e, in un secondo stadio, sulle modalità e l’intensità di tali processi (margine intensivo).

Riferimenti bibliografici

-

Arellano, M., Bond, S.R., (1991), “Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations”, Review of Economic Studies, 58, pp. 277-297

-

Anderson J.E., van Wincoop E. (2003), “Gravity with gravitas: a solution to the border puzzle”, American Economic Review, 93, pp.170-92

-

Banerjee N. (1997), “Recent trends in foreign direct investment: a comparison of Canada with the USA and Mexico”, The trade and Economic Analysis Division, Department of Foreign Affairs and International Trade, Canada, Decembre, 1997

-

Barba Navaretti G., Venables A. (2004), Multinational firms in the world economy, Princeton, Princeton University Press

-

Bolling C., Steve N., Handy C. (1998), “US foreign direct investment in the Western Hemisphere processed food industry”, Agricultural Economic Report n. 760, Economic Research Service, US Department of Agriculture, March, 1998

-

Connor J. (1983), “Determinants of FDI by food and tobacco manufacturers”, American Journal of Agricultural Economics, 65, pp.394-404

-

Gopinath M., Pick D., Vasavada U. (1999), “The economics of foreign direct investment and trade with an application to the US food processing industry”, Agricultural and Applied Economics Association, 81, pp. 442-452

-

Graham E.M. (1996), “The relationship between trade and foreign direct investment in the manufacturing industry: empirical results for the United States and Japan”, Institute for International Economics, Washington, DC

-

Helpman, E., Melitz M.J., Rubistein Y. (2008), “Estimating trade flows: trading partners and trading volumes”, The Quarterly Journal of Economics, 73, pp. 441-487

-

Herger N., Kostoggiannis, C., McCorriston, S. (2008), “Cross-border acquisitions i th global food sector”. European Review of Agricultural Economics, 35(4), pp.563-587

-

Jones R.W. (2000), Globalization and the theory of input trade, Cambridge MA, MIT Press

-

Kojima K. (1975) “International trade and foreign investment: substitutes or complements”, Hitotsubashi Journal of Economics, 16, pp.1-12

-

Maizels A. (1992), Commodities in crisis, Oxford, Clarendon Press

-

Malanoski M., Handy C., Henderson D. (1997), “Time-dependent relationship in US processed food trade and foreign direct investment” in S.R. Henneberry, ed., Foreign direct investment and processed food trade, Stillwater, OK, Oklahoma State University

-

Munirathinam R.M., Reed M., Marchant M. (1998), “Effects of the Canada-Us trade agreement o US agricultural exports”, International Food and Agribusiness Management Review, 1, 1, 3, pp. 405-415

-

Neiman B. (2010), “Stickiness, synchronization, and passthrough in intrafirm trade prices”, Journal of Monetary Economics, 57, pp. 295-308

-

Pagoulatos E. (1983), “FDI in United States food and tobacco manufacturing and domestic economic performance”, American Journal of Agricultural Economics, 65, pp. 405-411

-

Pietrovito F., Pozzolo A.F., Salvatici L. (2010), “Le determinanti delle esportazioni: il ruolo delle fusioni e acquisizioni nel sistema agro-alimentare”, paper presentato al XLVII Convegno di Studi SIDEA “L’agricoltura oltre le crisi”, Campobasso, 22-25 settembre

-

UNCTAD (1999), “World investment report: foreign direct investment and the challenge of development”, New York and Geneva: United Nations

-

UNCTAD (2001), “World investment report 2001”. United Nations Conference on Trade and Development, Geneva

-

WTO (1998), “Report of the working group on the relationship between trade and investment to the general council”, WT/WGTI/2, December, World Trade Organization, Geneva

- 1. Le variabili di controllo incluse nell’analisi sono le seguenti: il PIL totale del paese di origine e di destinazione, la distanza geografica tra i due paesi e variabili dicotomiche costanti nel tempo e pari a uno se i paesi: hanno confini comuni, sono entrambi isole, sono entrambi senza sbocchi sul mare, hanno la stessa origine legale, hanno in comune la lingua, hanno legami coloniali, hanno in comune la religione. I coefficienti di queste variabili non vengono riportati per semplicità espositiva.

- 2. Si vedano Baier e Bergstrand (2007) per una discussione dei problemi nell’individuare strumenti adeguati per le determinanti dei flussi di commercio internazionale.

- 3. In un panel dinamico lo stimatore con variabili strumentali è non distorto, ma meno efficiente dello stimatore GMM inizialmente proposto da Arellano e Bond (1991). Stime preliminari hanno confermato i risultati anche utilizzando lo stimatore GMM. In un futura versione dell’articolo ci proponiamo di adottare un approccio econometrico più rigoroso, che permetta di affrontare anche il problema del trattamento delle osservazioni per le quali i flussi commerciali sono i, all’interno di un panel dinamico.

- 4. Per quanto riguarda le variabili di controllo, i dati sul PIL sono di fonte World Economic Outlook, mentre quelli sulla distanza bilaterale e sulle caratteristiche bilaterali dei paesi sono ottenuti dal CEPII (Centre d’Estudes Prospectives et d’Informations Internationales). I dati sulla religione sono stati ottenuti da Helpman et al. (2008).