Introduzione

In Italia, la politica della gestione del rischio in agricoltura ha una lunga storia, che inizia negli anni ‘70 ma che ha avuto una svolta con il D.Lgs. 29 marzo 2004 n. 102 e con l’istituzione del Fondo di Solidarietà Nazionale.

L’Unione Europea ha avviato da oltre 10 anni, precisamente dal 2005, una discussione aperta e ampia sulle misure di gestione dei rischi. Dal 2010, gli strumenti di gestione del rischio, in particolare le assicurazioni agevolate, sono entrati a far parte integrante della Pac, nell’ambito dell’articolo 68 del Reg. 73/2009 e dell’Ocm vino e ortofrutta (Reg. 1234/2007).

L’inserimento delle assicurazioni nella Pac nel 2010 non è stato un evento occasionale, ma solo l’inizio di un processo destinato a crescere; infatti nella nuova Pac 2014-2020 la gestione del rischio viene identificata come un fondamentale strumento di politica agraria a tutela dei redditi degli agricoltori (Frascarelli, 2014).

Rimangono comunque alcune perplessità sulla reale possibilità di costruire in breve tempo degli strumenti efficienti e diffusi per la gestione dei rischi di mercato, che possano permettere di assicurare il reddito degli agricoltori. Spesso vengono presi in considerazione i sistemi degli altri Paesi, in particolare gli Usa, ma occorre tener presente che è difficile adattarli alla nostra realtà, per la differenza territoriale e aziendale, ma anche per l’ampia varietà di prodotti offerti. Il dibattito sulla gestione del rischio è quindi molto attuale ed interesserà il futuro della Pac post 2020.

Questo articolo intende fornire un contributo al dibattito attraverso un’analisi dell’evoluzione della politica e degli strumenti di gestione del rischio in agricoltura e della loro implementazione in Italia.

La gestione del rischio nella Pac

Per molti anni il principale obiettivo della Pac è stato quello di garantire i redditi degli agricoltori mediante una serie di misure di stabilizzazione dei mercati e dei prezzi. La gestione del rischio si presentava soprattutto sotto forma di interventi ex post nei comparti agricoli colpiti da calamità naturali o di contributi agli agricoltori che stipulavano assicurazioni agevolate, autorizzate dall’Ue sotto forma di aiuti di Stato.

Nel 2005 la Commissione, attraverso la Comunicazione della Commissione al Consiglio relativa alla gestione dei rischi e delle crisi nel settore agricolo (Commissione CE, 2006), aveva cercato di sensibilizzare e sollecitare il Consiglio europeo ad una maggiore attenzione per la problematica della gestione dei rischi. Nel documento venivano proposte e valutate tre opzioni: l’assicurazione contro le calamità naturali, il sostegno ai fondi di mutualizzazione dei rischi e la fornitura di una copertura di base contro le crisi dei redditi (Cafiero et al., 2006).

Le indicazioni della Commissione sono state in buona misura recepite nelle successive riforme della Pac. Infatti, le ultime riforme della Pac hanno visto l’introduzione di diversi strumenti in questa direzione (Pontrandolfi e Nizza, 2011):

- la riforma dei pagamenti diretti, introdotta dall’Health check della Pac (articolo 68, Reg. 73/2009);

- la riforma dell’Ocm ortofrutta (Reg. 1182/2007), entrata in vigore nel 2008, confermata nel nuovo Reg. 1308/2013;

- la riforma dell’Ocm vino (Reg. 479/2008), entrata in vigore nel 2009, confermata nel nuovo Reg. 1308/2013;

- la nuova Pac 2014-2020 che inserisce la gestione del rischio all’interno della politica di sviluppo rurale (Reg. 1305/2013).

La gestione del rischio nell’articolo 68

Il Reg. 73/2009 prevedeva la possibilità per gli Stati membri di destinare una parte del plafond della Pac agli strumenti di gestione del rischio1. L’applicazione dell’Articolo 68 era volontaria per gli Stati membri e il nostro Paese decise di destinare un plafond globale annuo di 316,25 milioni di euro per il quadriennio 2010-2014 (DM 29 luglio 2009)2, dei quali 70 milioni di euro assegnati ai contributi ai premi di assicurazione del raccolto che coprono i rischi di calamità naturali. Non fu invece previsto alcun sostegno ai fondi di mutualizzazione.

Ai 70 milioni di euro dell’articolo 68, l’Italia aggiunse 23,3 milioni di euro del cofinanziamento nazionale obbligatorio (Tabella 1). Queste risorse erano destinate - come prevedeva il Reg. 73/2009 - all’erogazione di contributi ai premi di assicurazione per i rischi climatici conseguenti ad avversità atmosferiche equiparabili a calamità naturali, le fitopatie, gli attacchi parassitari sulle colture vegetali e le epizoozie negli allevamenti zootecnici (art. 11 DM 29 luglio 2009), con una soglia di danno del 30% a carico dell’assicurato.

Tabella 1 - Stanziamenti per le assicurazioni agevolate 2010-2014 in Italia (milioni di euro)

Fonte: elaborazione dell’autore

Il contributo a favore degli agricoltori era pari a un massimo del 65% della spesa per i premi di assicurazione. La percentuale definitiva di contributo veniva determinata al termine dell’istruttoria di tutte le domande, tenendo conto che le disponibilità finanziarie totali ammontavano a 93,3 milioni di euro.

In ambito comunitario, la misura sulle assicurazioni è stata utilizzata nel 2010 da soli 3 Paesi (Francia, Italia e Paesi Bassi), a cui si è aggiunta l’Ungheria nel 2012. Nessun Paese aveva invece inizialmente adottato la misura relativa al contributo ai fondi di mutualizzazione; successivamente nel 2012 la Francia ha utilizzato questa misura per finanziare un fondo nazionale di mutualizzazione dei rischi sanitari e ambientali in agricoltura, con l’obiettivo di indennizzare gli agricoltori delle perdite di reddito subìte a causa di crisi sanitarie o ambientali (Pupo D’Andrea, 2014).

Le assicurazioni nell’Ocm vino e nell’Ocm ortofrutta

La riforma dell’Ocm vino del 2008 (Reg. 479/2008) aveva previsto un menu di nuove e vecchie misure (promozione nei paesi terzi, ristrutturazione e/o riconversione dei vigneti, vendemmia verde, eccetera), tra le quali era compresa anche le misure sulla gestione del rischio.

La scelta sull’applicazione di queste misure di sostegno sono state delegate agli Stati membri, che dovevano attuarle tramite uno specifico programma nazionale di sostegno al settore vitivinicolo (Pns), finanziato tramite apposite dotazioni dell’Ocm vino.

Il Reg. Ce 479/2008 prevede un sostegno alla costituzione di fondi di mutualizzazione finalizzati a offrire assistenza ai produttori che desiderano assicurarsi contro i rischi derivanti dalle fluttuazioni di mercato. Il sostegno assume la forma di un aiuto temporaneo e decrescente, volto a coprire i costi amministrativi dei fondi. Il Pns italiano non ha mai incluso questa misura.

Per quanto riguarda l’assicurazione sul raccolto, la misura prevede che venga erogato un sostegno per contribuire alla salvaguardia dei redditi dei produttori colpiti da calamità naturali, eventi climatici sfavorevoli, fitopatie o infestazioni parassitarie. Il sostegno assume la forma di un contributo finanziario con limiti stabiliti.

L’Italia stabilì una dotazione di 20 milioni di euro annui per la misura delle assicurazioni agevolate, per il periodo 2010-2014 (Dm 6 luglio 2010). Questa disponibilità finanziaria poteva essere aumentata qualora si verificassero risparmi in altre misure del Pns. Questa situazione si è verificata in tutti gli anni da 2010 al 2013 (Tabella 1). In questo modo, il sostegno pubblico è riuscito a garantire un’agevolazione dell’80% del costo dei premi di assicurazione per il settore vitivinicolo.

La gestione del rischio è stata inserita, dal 2008, anche nell’Ocm degli ortofrutticoli freschi (Reg. Ce 1182/2007) che, tra i suoi obiettivi, prevede la riduzione delle "fluttuazioni di reddito dei produttori dovute alle crisi".

Tra gli strumenti messi in campo l’Ocm ortofrutta inserisce la gestione delle crisi, come un punto all’interno di un programma di adeguamento e sviluppo strutturale del settore ortofrutticolo. Per prevenire o affrontare le crisi che sopravvengano sui mercati ortofrutticoli sono previste le seguenti misure: ritiro dal mercato; raccolta prima della maturazione o mancata raccolta degli ortofrutticoli; promozione e comunicazione; iniziative di formazione; assicurazione del raccolto; sostegno finanziario per far fronte alle spese amministrative per la costituzione di fondi comuni di investimento.

Stabilito questo, l’Ocm ortofrutta definisce i soggetti che devono farsi carico della gestione delle crisi e le norme per l’erogazione e gestione degli aiuti. I principali soggetti indicati dalla Commissione come "maggiormente adatti al nuovo meccanismo di gestione" sono le organizzazioni di produttori (OP).

In Italia, le misure di assicurazione del raccolto, utilizzate dalle OP ortofrutticole nei loro programmi operativi (PO), sono limitate a casi sporadici. L’unica esperienza riguarda un’Organizzazione di produttori di Bolzano che ha introdotto all’interno del proprio Piano operativo la misura riguardante l’assicurazione sul raccolto.

Il Fondo di Solidarietà Nazionale

In Italia, dal 1970, si sono susseguite una serie di leggi3 che prevedevano, accanto ai contributi compensativi per danni da calamità naturali4, anche interventi per contribuire ai costi delle coperture assicurative delle produzioni contro i danni atmosferici.

Il D.Lgs. 102/2004, in linea con quanto consentito dalla normativa comunitaria, ha previsto un contributo, sui premi pagati dagli agricoltori alle compagnie di assicurazione, che poteva arrivare fino all’80% del premio se i contratti stabiliscono l’obbligo per la compagnia di pagare il risarcimento quando il danno supera una soglia minima del 30% del valore assicurato; il contributo è invece limitato al 50% del premio per i contratti che coprono anche i danni al di sotto di tale soglia.

Il D.Lgs. 102/2004 ha generato vantaggi per gli agricoltori anche in termini di ampliamento dei rischi assicurati: negli anni ‘90 e fino al 2005 l’offerta del mercato assicurativo sotto il profilo delle tipologie di polizza era limitata alle polizze monorischio per la copertura dei danni da grandine. Si era così generata una antiselezione del rischio, per cui si assicuravano quasi esclusivamente produzioni e territori a rischio grandine. Per ovviare a questa situazione, in attuazione del D.Lgs. 102/2004, i piani assicurativi agricoli nazionali (Paan) dal 2007 hanno aperto la via a nuove garanzie e nuove tipologie di polizza: monorischio, pluririschio e multirischio; praticamente tutte le avversità sono assicurabili, in tutte le regioni: grandine, gelo, brina, fino alle ceneri vulcaniche in Sicilia, tutte le produzioni vegetali, le strutture (serre e reti antigrandine, impianti arborei, eccetera), le produzioni zootecniche.

L’evoluzione dei valori assicurati

Nell’ultimo decennio, l’evoluzione positiva del sistema normativo sulle assicurazioni agevolate, accompagnato dalla stabilità delle risorse finanziarie pubbliche, ha garantito la crescita del sistema assicurativo in agricoltura.

Dal 2003 al 2014, i valori assicurati sono cresciuti del 133% e parallelamente sono aumentati i premi del 75% (Tabella 2).

Il legame tra la stabilità del sistema agevolativo pubblico e i valori assicurati è molto stretto; gli agricoltori - soprattutto delle Regioni del Nord Italia - hanno acquisito esperienza e fiducia nella copertura assicurativa e ne hanno valutato la convenienza, dovuta in buona parte al sistema incentivante.

La correlazione positiva è data non solo dalla disponibilità assoluta di risorse finanziarie, ma dalla sua relativa stabilità. A dimostrazione di ciò, si può osservare il dato del 2009 in cui si riscontra una diminuzione dei valori assicurati (Figura 1) in conseguenza della crisi della finanza pubblica, che per quell’anno non è stata in grado di assicurare la disponibilità e la certezza degli stanziamenti pubblici. L’entrata del sistema delle assicurazioni agevolate nell’ambito della Pac ha fornito un quadro di riferimento normativo pluriennale (2010-2014) con certezza degli stanziamenti dell’Ue e anche nazionali, visto l’obbligo per l’Italia di cofinanziare gli stanziamenti comunitari. Non a caso dal 2010 al 2014 i valori hanno registrato una crescita costante.

Nel 2015 si osserva una leggera flessione del valore assicurato (colture, zootecnia e strutture) sul mercato agevolato, che ha comunque raggiunto i circa 7,4 miliardi di euro (-6% rispetto al 2014). Parallelamente si è registrata una contrazione dei valori dei premi totali pari a 402.133 milioni di euro (-17% rispetto al 2014), dovuta sia alla riduzione dei valori assicurati sia alla diminuzione della tariffa media, soprattutto per le produzioni vegetali (Razeto, 2015).

Prendendo quindi a riferimento l’arco temporale che va dal 2003 al 2015 e valutando i valori delle voci sopra citate, si evince che in dodici anni il valore assicurato è decisamente aumentato, pur considerando la flessione dell’ultimo anno, con un incremento del 118% rispetto all’anno di riferimento; di conseguenza anche il valore totale dei premi è incrementato, anche se in maniera meno marcata (45%).

Tabella 2 - Evoluzione del mercato assicurativo agricolo agevolato in Italia

Fonte: Razeto, 2015. (*) dati provvisori

Figura 1 - Evoluzione dei premi e dei valori assicurati in Italia

Fonte: elaborazione su dati Razeto, 2015

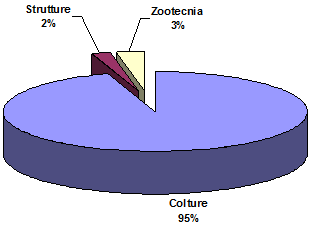

Dal punto di vista della copertura dei rischi, la ripartizione delle quote di valore assicurato con agevolazioni pubbliche mostra la netta prevalenza per le colture agrarie (75%), seguite da strutture e zootecnia (Figura 2).

La stessa ripartizione delle quote con agevolazioni pubbliche, basata sui premi, evidenzia ancora maggiormente la rilevanza delle colture agrarie (95%), rispetto alle strutture e alla zootecnia (Figura 3).

Figura 2 - Quote di valore assicurato 2015

Fonte: elaborazione su dati Razeto, 2015

Figura 3 - Quote di premi 2015

Fonte: elaborazione su dati Razeto, 2015

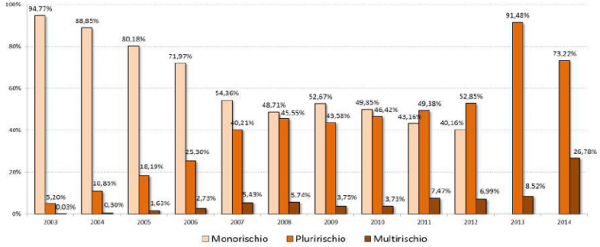

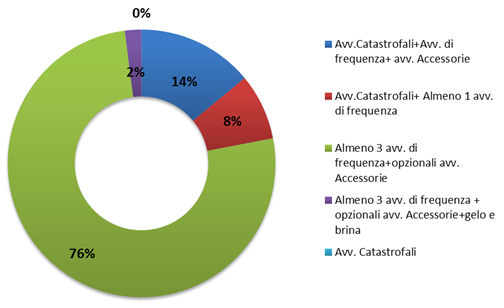

Dal punto di vista della tipologia di garanzia, il mercato assicurativo ha registrato una grande evoluzione, che interesserà anche il futuro. Come si può vedere in figura 4, fino al 2006 la polizza monorischio è prevalente nel mercato assicurativo. Negli anni successivi, la politica di gestione del rischio in Italia ha sempre più incentivato nuove garanzie e nuove tipologie di polizza (pluririschio e multirischio), fino ad arrivare al 2014 anno che ha visto il passaggio definitivo verso le polizze multirischio sulle rese5, diventando esclusive nel mercato assicurativo agevolato.

Il piano assicurativo agricolo nazionale 2015 prevedeva la possibilità di sottoscrivere quattro tipologie di combinazioni di garanzie (Figura 5).

Figura 4 - Evoluzione delle quote di mercato per tipologia di garanzia (colture e strutture)

Fonte: elaborazione su dati Razeto, 2015

Figura 5 - Quote di mercato 2015 per tipologia di garanzia (colture)

Fonte: elaborazione su dati Razeto, 2015

La gestione del rischio nella Pac 2014-2020

La nuova Pac 2014-2020 affida un ruolo ancora più importante agli strumenti di gestione del rischio, con finalità più ampie e maggiori dotazioni finanziarie rispetto al periodo precedente. Le novità sono due: l’ampliamento degli strumenti e il finanziamento nell’ambito del Secondo pilastro della Pac.

In questo quadro, le misure di gestione del rischio nella nuova Pac concedono un sostegno agli agricoltori per un numero più ampio di eventi:

- avversità atmosferiche;

- fitopatie o infestazioni parassitarie;

- epizoozie;

- emergenze ambientali;

- perdite di reddito.

Dunque, la gestione del rischio si occupa non solamente delle calamità naturali, ma anche dell’assicurazione dei prezzi e dei mercati, quindi dei redditi. Per coprire i suddetti rischi, la nuova Pac prevede un sostegno rafforzato agli strumenti assicurativi (assicurazioni agevolate) e ai fondi comuni (fondi di mutualizzazione).

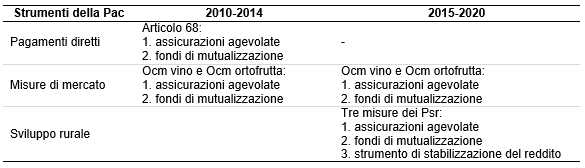

Lo stanziamento delle risorse per la gestione dei rischi è inserito nell’ambito di due strumenti della nuova Pac (Tabella 3):

- nelle misure di mercato, ovvero nell’Ocm unica, precisamente nel settore vitivinicolo e e ortofrutta;

- nel secondo pilastro della Pac, quindi nei Programmi di sviluppo rurale (Psr).

Di conseguenza, la gestione del rischio non è più finanziata nell’ambito dei pagamenti diretti (articolo 68 del Reg. 73/2009), come è avvenuto nella Pac 2010-2014 (Tabella 3).

Tabella 3 - Strumenti di gestione del rischio nella Pac: confronto 2010-2014 e 2015-2020

Fonte: elaborazione dell’autore

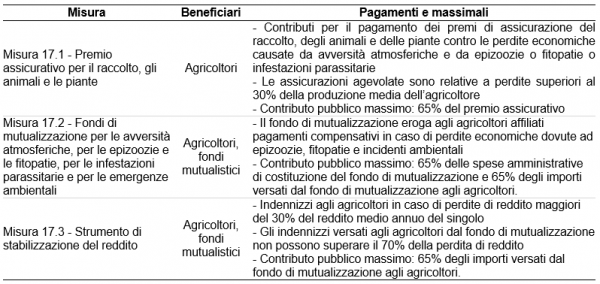

La vera novità, come si è detto, è l’inserimento degli strumenti della gestione del rischio nel secondo pilastro della Pac; infatti, nel Reg. 1305/2013 (art. 36) relativo al sostegno allo sviluppo rurale sono previste tre specifiche misure che gli Stati membri possono inserire nei Psr 2014-2020 (Tabella 4):

- assicurazione del raccolto, degli animali e delle piante (art. 37);

- fondi di mutualizzazione per le epizoozie e le fitopatie e per le emergenze ambientali (art. 38);

- strumento di stabilizzazione del reddito (art. 39).

Tabella 4 - Gli strumenti di gestione del rischio nel Secondo Pilastro della Pac

Fonte: elaborazione dell’autore

Le assicurazioni agevolate

Il sostegno alle assicurazioni agevolate continua ad essere garantito anche nella Pac 2014-2020, con le stesse regole della Pac precedente. Infatti, una specifica misura dei Psr “Misura 17.1 - Premio assicurativo per il raccolto, gli animali e le piante” prevede contributi per il pagamento dei premi di assicurazione del raccolto, degli animali e delle piante per le perdite causate da avversità atmosferiche, epizoozie, fitopatie o infestazioni parassitarie ed emergenze ambientali.

Le assicurazioni agevolate finanziabili coprono le perdite superiori al 30% della produzione media dell’agricoltore, calcolata sul triennio precedente o sul quinquennio precedente, escludendo l’anno con la produzione più bassa e quello con la produzione più elevata.

Il contributo pubblico massimo è pari al 65% del premio assicurativo.

I fondi di mutualizzazione

Per “fondo di mutualizzazione” si intende un regime riconosciuto dallo Stato membro, conformemente al proprio ordinamento nazionale, che permette agli agricoltori affiliati di assicurarsi e di beneficiare di pagamenti compensativi in caso di perdite economiche causate dall’insorgenza di focolai di epizoozie o fitopatie o dal verificarsi di un’emergenza ambientale o in caso di drastico calo del reddito.

Gli Stati membri devono definire le regole per la costituzione e la gestione dei fondi di mutualizzazione, in particolare per quanto riguarda la concessione di pagamenti compensativi e l’ammissibilità degli agricoltori in caso di crisi, nonché la gestione di tali regole e il controllo della loro applicazione. Gli Stati membri provvedono affinché i fondi prevedano sanzioni in caso di negligenza da parte dell’agricoltore.

Il capitale sociale iniziale del fondo di mutualizzazione non può essere costituito da fondi pubblici.

Il fondo di mutualizzazione eroga agli agricoltori affiliati pagamenti compensativi in caso di perdite economiche dovute ad epizoozie, fitopatie e incidenti ambientali. Il contributo dei Psr è pari ad un massimo del 65% delle spese ammissibili, che sono:

- le spese amministrative di costituzione del fondo di mutualizzazione, ripartite al massimo su un triennio in misura decrescente;

- gli importi versati dal fondo di mutualizzazione a titolo di compensazioni finanziarie agli agricoltori.

Il contributo finanziario può anche riferirsi agli interessi sui mutui commerciali contratti dal fondo di mutualizzazione ai fini del pagamento delle compensazioni finanziarie agli agricoltori in caso di crisi.

Il sostegno pubblico è concesso solo per coprire le perdite causate da avversità atmosferiche, da epizoozie o fitopatie, da infestazioni parassitarie o da misure adottate per eradicare o circoscrivere una fitopatia o un’infestazione parassitaria o un’emergenza ambientale, che distruggano più del 30% della produzione media annua dell’agricoltore nel triennio precedente o della sua produzione media triennale calcolata sui cinque anni precedenti, escludendo l’anno con la produzione più bassa e quello con la produzione più elevata.

Lo strumento di stabilizzazione del reddito

Il sostegno nell’ambito del nuovo strumento di stabilizzazione del reddito (chiamato anche Ist, Income Stabilisation Tool) consiste nell’erogazione di indennizzi agli agricoltori in caso di perdite maggiori del 30% del reddito medio annuo del singolo agricoltore nei tre anni precedenti o del suo reddito medio triennale calcolato sui cinque anni precedenti, escludendo l’anno con il reddito più basso e quello con il reddito più elevato.

Per “reddito” si intende la somma degli introiti che l’agricoltore ricava dalla vendita della propria produzione sul mercato, incluso qualsiasi tipo di sostegno pubblico e detratti i costi dei fattori di produzione.

I fondi per lo sviluppo rurale possono erogare il sostegno solo ai fondi di mutualizzazione riconosciuti dallo Stato membro, che devono definire le regole per la loro costituzione e funzionamento. Il capitale sociale iniziale non può essere costituito da fondi pubblici.

Gli indennizzi versati agli agricoltori dal fondo di mutualizzazione compensano fino ad un massimo del 70% la perdita di reddito subita dal produttore nell’anno in cui quest’ultimo diventa ammissibile all’assistenza in questione (Mipaaf, Osservatorio sulle politiche strutturali, 2015).

Il contributo pubblico massimo è pari al 65% delle seguenti spese ammissibili, che sono:

- le spese amministrative di costituzione del fondo di mutualizzazione, ripartite al massimo su un triennio in misura decrescente;

- gli importi versati dal fondo di mutualizzazione a titolo di compensazioni finanziarie agli agricoltori. Il contributo finanziario può inoltre riferirsi agli interessi sui mutui commerciali contratti dal fondo di mutualizzazione ai fini del pagamento delle compensazioni finanziarie agli agricoltori in caso di crisi.

Lo strumento di stabilizzazione del reddito, previsto nel regolamento per lo sviluppo rurale (Reg. 1305/2013), è una vera novità sia nella politica di sostegno agricolo nell’Ue sia nell’operatività del mondo assicurativo (compagnie di assicurazione, consorzi di agricoltori). Tuttavia a due anni dall’avvio della Pac 2014-2020, è difficile ancora oggi immaginare l’effettiva cantierabilità dello strumento, vista la sua portata innovativa e le limitatissime esperienze in atto; infatti, allo stato attuale, in Italia, questo strumento non è stato ancora attivato.

L’attuazione in Italia

La gestione del rischio nei Psr 2014-2020 poteva generare diversi problemi, soprattutto in Italia: in primo luogo, la difformità di applicazione tra le Regioni, visto che esistono 21 Psr regionali; in secondo luogo, la difficoltà di finanziamento, visto che le misure di gestione del rischio andrebbero in competizione con le altre misure dei Psr.

Per rimediare a queste criticità, il Ministero e le Regioni hanno trovato un accordo per una programmazione su base nazionale – anziché regionale - delle tre misure sul rischio.

Nella programmazione 2014-2020, quindi una novità assoluta rispetto al passato è che lo sviluppo rurale sarà attuato anche tramite un Programma di Sviluppo Rurale Nazionale (Psrn), congiuntamente ai 21 Programmi di Sviluppo Rurale regionali (Psr).

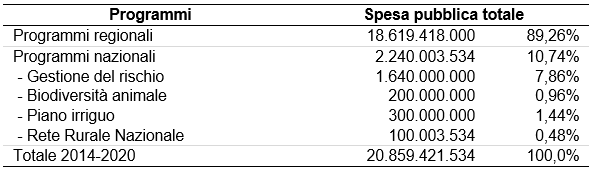

La Conferenza Stato-Regioni del 16 gennaio 2014 ha raggiunto un accordo tra le Regioni e il Ministero delle politiche agricole sulla ripartizione delle risorse del secondo pilastro della Pac, che ha previsto la destinazione di 1.640 milioni di euro alla gestione del rischio nell’ambito del Programma di Sviluppo Rurale Nazionale.

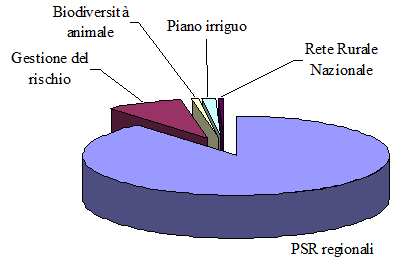

L’accordo del 16 gennaio 2014 ha previsto di destinare 18,6 miliardi di euro all’attuazione dei programmi regionali e 2,2 a misure nazionali, in quattro linee di intervento: gestione del rischio, infrastrutture irrigue, biodiversità animale e Rete Rurale Nazionale (Tabella 5, Figura 6).

Tabella 5 - La gestione del rischio nei programmi di sviluppo rurale in Italia: risorse finanziarie

Fonte: elaborazione dell’autore

Figura 6 - Ripartizione finanziaria tra programmi di sviluppo rurale

Fonte: elaborazione dell’autore

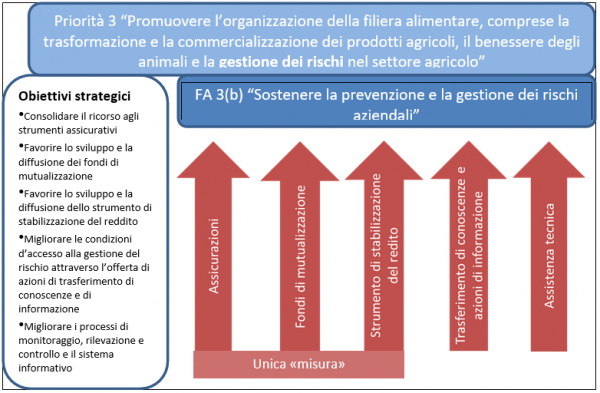

La scelta di inserire la gestione del rischio nel Psrn è particolarmente importante perché consente di finanziare il programma assicurativo nazionale in agricoltura, con criteri di omogeneità, dando continuità ad un sistema che ha dimostrato un funzionamento efficiente. Le tre misure nazionali di gestione del rischio prevedono meccanismi e strategie tali da rendere applicabile l’intervento in tutto il territorio italiano (Mipaaf, 2015). Esse si inseriscono nell’ambito della programmazione strategica dell’Accordo di Partenariato nella Priorità 3 e nella Focus Area 3B “Sostenere la prevenzione e la gestione dei rischi aziendali” (Figura 7).

Figura 7 – Descrizione della logica della gestione del rischio nel Psrn

Fonte: Mipaaf

Gli stanziamenti annui sono soddisfacenti e superiori alla precedente programmazione: la spesa pubblica totale passa da 210 milioni di euro annui del periodo 2010-2014 a 273 milioni di euro annui del periodo 2015-2020 (Tabella 6). Includendo le risorse dell’Ocm vino, la spesa pubblica totale per la gestione del rischio passa da 240 a 293 milioni di euro annui.

Tabella 6 - Le risorse finanziarie in Italia: confronto 2010-2014 e 2015-2020

Fonte: elaborazione dell’autore

Gli stanziamenti del Psrn e dell’Ocm vino assicurano una stabile politica della gestione del rischio per l’agricoltura. A questi strumenti si aggiungono quelli del D.Lgs 102/2014 che continueranno ad incentivare la copertura assicurativa per le strutture aziendali e la zootecnia (Figura 8).

La gestione del rischio 2015-2020 si presenta quindi con un nuovo e articolato contesto istituzionale pluriennale che assicura la stabilità di strumenti di intervento pubblico.

Figura 8 - Gestione del rischio e nuovo contesto normativo 2015-2020

Fonte: elaborazione dell’autore

Il sistema, tuttavia, non è esente da criticità che si sono ampiamente evidenziate nel 2015 e 2016, primi due anni di attuazione della nuova Pac, con ritardi nell’implementazione e nella spesa. Le difficoltà si sono manifestate sia sugli strumenti tradizionali (assicurazioni agevolate) sia sui nuovi strumenti (fondi di mutualizzazione).

Il sistema delle assicurazioni agevolate ha risentito negativamente di molteplici vischiosità burocratiche; in primo luogo, l’attuazione delle nuove procedure del Pai (Piano Assicurativo Individuale) ha mostrato una complessità eccessiva, dovuta alla scarsa preparazione e capacità di implementazione da parte di Agea e degli operatori dei Caa; in secondo luogo, il passaggio dal primo al secondo pilastro della Pac ha evidenziato molte difficoltà e le procedure del secondo pilastro hanno manifestato una complessità elevatissima. Le conseguenze di tale situazione sono i ritardi nell’erogazione del sostegno (a dicembre 2016 la spesa per la gestione del rischio 2014-2020 è ancora pari a zero) associati a una diffusa sfiducia nel sistema che ha generato una riduzione dei valori assicurati sia nel 2015 che nel 2016.

I nuovi strumenti – fondi di mutualizzazione e strumento per la stabilizzazione del reddito - non hanno avuto una sorte migliore; infatti, l’implementazione è circoscritta a poche attività preparatorie: alcuni studi di fattibilità (Mipaaf, Osservatorio sulle politiche strutturali, 2015) e il decreto per il riconoscimento dei fondi di mutualizzazione6. Inoltre questi strumenti andrebbero inquadrati nel più ampio ambito delle politiche di stabilizzazione dei redditi e dei suoi effetti (Severini, Tantari, 2013).

Dal punto di vista operativo, a livello nazionale, emerge che i suddetti nuovi strumenti rappresentano un’innovazione a cui il sistema italiano non è ancora pronto. In Italia, infatti, mentre il sistema assicurativo contro le calamità naturali in agricoltura è già collaudato ed è tra i primi in Europa per capacità di funzionamento e diffusione, i fondi di mutualizzazione sono invece una realtà ancora in una fase sperimentale.

Per questa ragione, nei prossimi anni, il sistema delle assicurazioni agevolate - nonostante le difficoltà - rimarrà lo strumento prevalente, o forse l’unico, per garantire la copertura dei rischi in agricoltura.

In sintesi, da una parte, il dibattito sulla politica della gestione del rischio rimane ampio e acceso, sia a livello comunitario che nazionale, d’altra parte gli strumenti operativi rimangono ancora quelli tradizionali con pochi passi in avanti verso le soluzioni più innovative. L’indicazione è quindi che le politiche e gli strumenti devono crescere simultaneamente.

Riferimenti bibliografici

-

Cafiero C., Capitanio F., Cioffi A., Coppola A. (2006), “Rischio, crisi e intervento pubblico nell’agricoltura europea”, Politica Agricola Internazionale, 4/2006

-

Commissione CE (2006), Comunicazione della Commissione al Consiglio, relativa alla gestione dei rischi e delle crisi nel settore agricolo, Bruxelles Com (2005)74, 24.01.2006

-

Frascarelli A. (2009), “L’articolo 68 e le possibili opzioni nazionali”, in De Filippis F. (a cura), Il futuro della Pac dopo l’Health Check, Quaderni del Gruppo 2013, Edizioni Tellus, Roma

-

Frascarelli A. (2014), “La gestione del rischio”, in De Filippis F. (a cura), La Pac 2014-2020. Le decisioni dell’Ue e le scelte nazionali, Quaderni del Gruppo 2013, Edizioni Tellus, Roma

-

Mipaaf (2015), Italy - Rural Development Programme 2014-2020, Roma, www.politicheagricole.it

-

Mipaaf, Osservatorio sulle politiche strutturali (2015), Sviluppo rurale 2014-2020. Studio per l’attuazione in Italia dello strumento di stabilizzazione del reddito delle imprese agricole, Ismea, Roma

-

Pontrandolfi A., Nizza G. (2011), Prospettive della gestione del rischio in agricoltura: riflessioni per un sistema integrato per la Pac post 2013, Inea, Roma

-

Pupo D’Andrea M.R. (2014) (a cura), Il sistema degli aiuti accoppiati della Pac. L’applicazione dell’articolo 68 del Reg. (Ce) n. 73/2009 in alcuni Paesi Ue, Inea, Roma

-

Razeto G. (2015), Le assicurazioni agricole agevolate in Italia, Ismea, Roma

-

Severini S. Tantari A. (2013), "The effect of the EU farm payments policy and its recent reform on farm income inequality." Journal of Policy Modeling 35, n. 2

- 1. Tale opportunità era contemplata nell’articolo 68 che introduceva una nuova forma di sostegno, il cosiddetto “sostegno specifico”: esso consentiva agli Stati membri di utilizzare fino al 10% del massimale nazionale dei pagamenti diretti per alcune nuove misure proposte dal regolamento, tra le quali vi erano ben due misure sulla gestione del rischio:

- misura d), contributi ai premi di assicurazione del raccolto che coprono i rischi di calamità naturali (descritta nell’art. 70 del regolamento);

- misura e), contributi a fondi di mutualizzazione per danni derivanti da malattie animali o vegetali (descritta nell’art. 71 del regolamento).

- 2. La gestione del rischio nell’articolo 68, inizialmente prevista per il periodo 2010-2013, è stata estesa anche all’anno 2014; infatti il regime dei pagamenti dell’Health check è stato prorogato al 2014, a causa dei ritardi nell’approvazione della nuova Pac che hanno costretto all’avvio della nuova riforma dal 1 gennaio 2015.

- 3. Le più importanti sono: Legge 25 maggio 1970 n. 364; Legge 15 ottobre 1981 n. 590; Legge 14 febbraio 1992 n. 185; ma innumerevoli sono stati i provvedimenti adottati per calamità specifiche che hanno introdotto correttivi e modifiche o previsto stanziamenti ad hoc, aggiuntivi a quelli del Fondo di solidarietà nazionale, il cui ammontare è determinato ogni anno con la Legge finanziaria.

- 4. Si tratta degli indennizzi erogati a carico del Fondo di solidarietà nazionale, o meglio interventi compensativi, previsti dall’art.5 del D.Lgs. 102 ma presenti anche nelle leggi precedenti, costituiti da contributi in conto capitale, in conto interessi, sospensioni o esoneri dai contributi previdenziali.

- 5. La polizza “Multirischio sulle rese” copre le colture vegetali per i danni provocati da tutti gli eventi avversi che è possibile assicurare: alluvione, gelo, brina, grandine, siccità, eccesso di pioggia, vento forte, vento caldo, colpo di sole, sbalzo termico ed eccesso di neve.

- 6. Decreto ministeriale n. 10158 del 5 maggio 2016 recante disposizioni per il riconoscimento, la costituzione e la gestione dei fondi di mutualizzazione che possono beneficiare del sostegno di cui all’articolo 36, paragrafo 1, lettere b) e c) del regolamento Ue n. 1305/2013 del 17 dicembre 2013.