Introduzione

Mentre in Italia il dibattito su Imu - Tasi - Tari continua a tener banco tra chi ne chiede l’abolizione totale sulla prima casa e chi vuole rimodularla, cambiargli nuovamente nome (local tax o service tax) e forse anche veste, per mascherare un nuovo aggravio di imposta, nel resto d’Europa le imposte sugli immobili secondo formule diverse, esistono, sono accettate e riconosciute dalla proprietà fondiaria perché sicuramente più trasparenti, certe e soprattutto forse perché perequate alla capacità contributiva.

La tassazione immobiliare riguarda l’imposizione sia diretta (sul reddito e sul patrimonio) sia indiretta (sui trasferimenti e sui contratti) e si differenzia in funzione dei soggetti coinvolti (privati o imprese) e della natura degli immobili (terreni, fabbricati strumentali o ad uso abitativo). Mentre in Italia l’attenzione ed il dibattito politico si concentrano sul prelievo immobiliare di tipo patrimoniale sarebbe invece opportuno analizzare il prelievo fiscale sugli immobili più in generale. Sul patrimonio immobiliare gravano infatti imposte di natura “reddituale” (Irpef ed Ires), di natura “patrimoniale” (Imu/Tasi), sui trasferimenti (Iva, ipotecaria e catastale, registro, bollo, successioni e donazioni) e sulle locazioni (cedolare secca, registro e bollo su locazioni), che delineano nel loro complesso il gettito derivante da imposte sulla proprietà immobiliare.

Altro problema non irrilevante, più volte sottolineto dalla proprietà immobiliare ma poco o per niente recepito dai decisori politici e dalle politiche fiscali, è determinato dal limite fino al quale può essere sopportabile la tassazione del patrimonio immobiliare in relazione alla capacità reddituale e contributiva complessiva del soggetto passivo (persona fisica, società, enti commerciali e non).

Fiscalità in agricoltura e redditi catastali

In termini di principio di ragionevolezza e capacità contributiva non risulta in assoluto rilevante l’introduzione di una imposta fondiaria di natura patrimoniale sugli immobili, quanto piuttosto l’entità che la stessa assume in relazione alla capacità reddituale degli stessi.

La relazione tra capacità contributiva e capacità reddituale assume valore rilevante sia per il patrimonio immobiliare urbano che per quello rurale costituito dai terreni ed i beni immobili strumentali e funzionali all’esercizio dell’attività agricola.

Poiché la base imponibile delle imposte fondiarie è determinata dalle rendite e dai valori catastali, affinché quest’ultime possano assolvere la loro funzione fiscale, in attuazione del principio costituzionale di capacità contributiva, è necessario il loro continuo aggiornamento in modo che gli stessi rimangano aderenti alla realtà economica in continua evoluzione. I servizi catastali, svolti dallo Stato tramite l'Agenzia del Territorio istituita nel 2001 a seguito di quanto previsto dall'art. 67 D.Lgs. n. 112/1998, sono stati interessati da notevoli cambiamenti, innanzitutto per l'informatizzazione e la telematizzazione dei servizi che hanno modificato il rapporto dell’utenza con gli uffici del catasto. Nonostante l’evidente miglioramento dei servizi, il catasto, per la parte inerente il sistema dei classamenti e delle tariffe d'estimo risulta vetusto e statico e i tentativi di una loro riforma e revisione sono state sempre frenate. Con la pubblicazione (GU n. 59 del 12/03/2014) della legge sulla delega fiscale la riforma del catasto fabbricati riparte nuovamente1; se la revisione delle tariffe d’estimo per il catasto fabbricati sembra quindi avviata si è persa in ogni caso nuovamente l’occasione di mettere mano al catasto terreni che rappresenta l’inventario immobiliare del nostro territorio di riferimento per ogni cartografia tematica. Introducendo nel Catasto Terreni le nuove tecnologie oggi a disposizione, uniti ad un programma di rilevamento su scala nazionale, si sarebbe potuto realizzare un riordino organico della materia e un ulteriore salto di qualità sull’attendibilità della rappresentazione cartografica, che invece dovrà attendere ancora del tempo, e garantire nel contempo una funzione fiscale perequativa che oggi il catasto non garantisce più.

Giova a tale proposito rammentare che l’ultima revisione generale degli estimi del Catasto Terreni è stata autorizzata con DM del 13/12/1979 con riferimento all’epoca censuaria 1978 - 79 e che le la medesima revisione è stata rivolta unicamente all’aggiornamento delle tariffe, escludendo qualsiasi nuova definizione o aggiornamento delle qualità di coltura e delle relative classi. Ne consegue che le attuali tariffe d’estimo (riferite all’epoca censuaria 1978 - 79 ed entrate in vigore con il 1 gennaio 1987) sono applicate al classamento catastale concepito nel 19392.

Appare assolutamente evidente a tutti come il sistema del qualificazione e classificazione del 1939, i criteri e le modalità poste a base delle operazioni di stima, non rispondano più agli attuali sistemi produttivi ed alle caratteristiche strutturali delle aziende agricole, anche in relazione alle opportunità fornite dal recepimento del D.Lgs. 18 maggio 2001 n. 228 di orientamento e di modernizzazione del comparto agricolo. Alla revisione dell’impianto normativo civilistico dovrebbe far seguito un reale processo di armonizzazione anche della normativa fiscale, in merito alle modalità di determinazione del reddito prodotto dal complesso delle attività di produzione e trasformazione oggi connesse all’attività agricola. Per effetto di una non adeguata armonizzazione fiscale e per effetto delle modalità con cui sono determinate le tariffe d’estimo esiste oggi una sostanziale differenza nel trattamento fiscale di:

- attività agricole che tali sono riconosciute ai fini civilistici e non lo sono ai fini fiscali;

- attività agricole assorbite nella sfera di attrazione dell’imponibile catastale3;

- altre attività agricole che, pur riconosciute fiscalmente riconducibili alla attività agricola, non vengono assorbite dall’imponibile catastale ed il cui il reddito imponibile viene determinato in forme forfettarie di tipo diversificato4;

- attività agricole che richiedono o meno, per essere espletate, della presenza di beni immobili strumentali oggetto di tassazione separata ed assoggettati ad imposta per il finanziamento dei servizi pubblici indivisibili (Tasi);

- terreni agricoli, che a tutti gli effetti sono beni strumentali, soggetti o meno ad imposta fondiaria (Imu) secondo la collocazione altimetrica5.

Ma il principale elemento distorsivo è rappresentato dalle modalità di determinazione delle tariffe d’estimo, che oggi utilizziamo come base imponibile, rispetto ai mutamenti strutturali che l’agricoltura ha subito sia in riferimento all’ultima revisione degli estimi catastali (L. n. 976 del 29/06/1939) che dell’ultima epoca censuaria di riferimento. La logica fondante la revisione degli estimi del 1939 era incentrata nella determinazione della rendita fondiaria dei terreni, desunta da unità di produzione ritenute omogenee e rappresentative per ordinamento produttivo e sistema di conduzione. L’imponibile catastale attuale misura ancora un differenziale di reddito di natura fondiaria derivante da sistemi e forme di conduzione legate all’utilizzo di rapporti tra fattori produttivi assolutamente non più rispondenti sia alla realtà produttiva ed che ai mutamenti che le politiche agricole comunitarie hanno determinato nel tempo.

La sperequazione nella tassazione dei terreni

L’analisi empirica mette in evidenza le sperequazioni di natura contributiva che un sistema di tassazione di natura fondiaria determina quando utilizza banche dati non aggiornate che vengono adeguate periodicamente con coefficienti proporzionali. La valutazione ha preso come riferimento alcune qualità di coltura specifiche (seminativi, seminativi irrigui) funzionali a produzioni di commodity della Valle del Tevere nei primi due casi e di produzioni tipiche a denominazione di origine (Doc – Docg – Dop) tipiche colline umbre e toscane.

Per le produzioni di commodities della Valle del Tevere i mutamenti strutturali dell’agricoltura umbra e delle politiche agricole comunitarie hanno determinato una progressiva specializzazione produttiva delle aziende con un marcato processo di sostituzione capitale-lavoro ed esposto le imprese ad una elevata volatilità sia dei costi dei fattori esogeni che del sistema dei prezzi del mercato mondiale, ai quali non si contrappongono più le politiche di sostegno diretto esistenti nel 1978 - 79.

In questo contesto i criteri di applicazione dell’Imu (imposta fondiaria su base catastale) definiti dal Dl n. 66/2014 e dal successivo DL n. 4/2015, di parziale rettifica, fanno emergere in tutta evidenza come la determinazione dell’imposta oggi è assolutamente indipendente dalle caratteristiche dei terreni, dalla loro capacità o potenzialità produttiva e dal valore patrimoniale dei beni strumentali anche delle stesse aziende agricole professionali6.

In relazione alla normativa esistente si oggi definiscono almeno 3 tipologie differenziate per il pagamento delle imposte7:

- comuni montani – Tutti i possessori di terreni sono esenti da Imu; l’imponibile è definito sul RD e RA rivalutato secondo la normativa fiscale vigente che risulta differenziata in relazione alla qualifica dell’imprenditore agricolo. Nella valutazione effettuata l’imposta, considerando il primo scaglione di imposta Irpef maggiorato delle addizionali regionali e comunali, è stata definita in misura unitaria con un’aliquota del 25%;

- comuni parzialmente montani – I possessori CD e Iap assolvono le imposte come i possessori di terreni in comuni montani. Tutti gli altri possessori, anche se imprenditori agricoli, assolvono l’Imu in sostituzione dell’imposta sui redditi di natura dominicale e pagano le imposte sul RA rivalutato secondo la normativa fiscale vigente; nel caso specifico è stata applicata l’aliquota Imu del 0,76% ed un aliquota di imposta Irpef sul RA del 25%;

- comuni non montani – Tutti i possessori di terreni sono assoggettati ad Imu in sostituzione dell’imposta sui redditi di natura dominicale e pagano le imposte sul RA rivalutato secondo la normativa fiscale vigente. L’imponibile, che ha come base catastale il RD, risulta differenziato per legge in relazione alle particolari qualifiche dell’imprenditore agricolo (CD e Iap); nel caso specifico è stata applicata l’aliquota Imu del 0,76% ed un aliquota di imposta Irpef sul RA del 25%.

La base imponibile Irpef tiene conto delle precisazioni della Circolare n. 12/E del 3 maggio 2013 della Agenzia delle Entrate sulla rivalutazione dei redditi dominicale e agrario, introdotta con l’art. 1, comma 512 dalla L. n. 228/2012, che prevede la rivalutazione dei redditi fondiari dei terreni, con riferimento sia alla quota agraria che alla quota dominicale, nella misura del 15%, in linea generale e nella misura del 5% se il proprietario e conduttore del terreno è un imprenditore agricolo professionale (Iap) o un coltivatore diretto iscritto nella previdenza agricola. Gli imponibili dominicale e agrario sono stati determinati effettuando in sequenza le due rivalutazioni: prima operando quella prevista dall'art. 3, comma 50, della Legge n. 662/1996 e poi, sull'importo risultante, operando quella prevista dal comma 512 citato:

- proprietario non CD e Iap: RD x1,80x1,15 - RA x1,70x1,15

- proprietario CD o Iap: RD x1,80x1,05 - RA x1,70x1,05

L’attuale normativa come conseguenza determina un diverso imponibile Irpef ed Imu tra Proprietari e/o semplici imprenditori agricoli (Prop.) da una parte e CD o Iap dall’altra:

- il diverso imponibile Irpef è determinato dalle modifiche introdotte dall’art. 1, comma 512 dalla Legge di Stabilità 2013

- il diverso imponibile Imu è determinato dalle modifiche introdotte dalla L. n. 147/2013 art. 1 comma 707

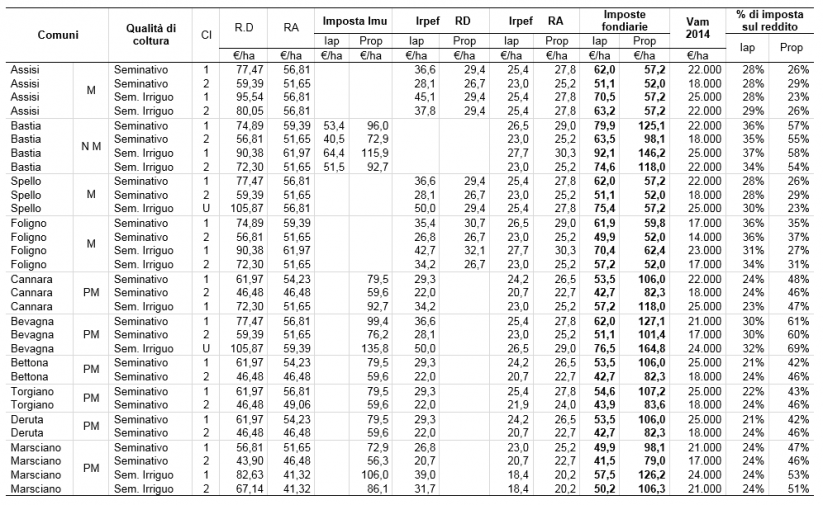

Se si prendono in esame i seminativi di pianura dei comuni che si affacciano sulla Valle del Tevere in Umbria8 e dei suoi principali affluenti l’analisi mette in evidenzia come ormai, anche per terreni omogenei per caratteristiche e potenzialità produttive, l’imposta fondiaria di natura patrimoniale si determina su imponibili fiscali differenziati in relazione alla qualifica imprenditoriale assumendo, in ogni caso al suo interno valori unitari troppo differenti in relazione al valore patrimoniale dei terreni definito, nell’analisi proposta, sulla base dei Valori Agricoli Medi (Vam) delle regioni agrarie omogenee determinati annualmente dalle Commissioni Provinciali Espropri.

Si osserva infatti che, all’interno di territori sostanzialmente omogenei, la pressione fiscale dell’imposta fondiaria sul reddito, valutato in ragione dell’1% sul valore patrimoniale, assume valori compresi tra il 21 % e il 37% per i terreni posseduti e condotti da CD o Iap per arrivare a valori compresi tra il 23% ed il 61% del reddito con una variabilità non giustificabile determinata unicamente dalla assoluta inadeguatezza della base imponibile e dalla normativa adottata (Tabella 1).

Tabella 1 - Variabilità delle imposte fondiarie e della loro incidenza sul reddito per seminativi con caratteristiche e potenzialità produttive omogenee

Legenda:

M = comuni Istat montani

PM = comuni Istat parzialmente montani

NM = comuni Istat non montani

La norma, come oggi concepita, finisce per determinare una assoluta disparità di trattamento fiscale anche in relazione alla gestione dello strumento dell’affitto: i redditi fondiari derivanti da terreni irrigui concessi con affitto stagionale in un comune montano (Assisi, Foligno, Spello) non assolvono alcuna imposta fondiaria proporzionale (Imu), i medesimi terreni in un comune parzialmente montano assolvono le imposte solo se non sono posseduti da CD o Iap; in un comune non montano in ogni caso assolvono l’imposta in maniera differenziata se il possessore sia o meno CD o Iap. I terreni irrigui presi in considerazione sono in ogni caso omogenei per natura, collocazione geografica,valore patrimoniale e rendita fondiaria: l’unico elemento di non omogeneità è il criterio di determinazione dell’ imposta.

Per le produzioni tipiche a denominazione di origine i vantaggi di tipo normativo, derivati dalla differenziazione di prodotto su base territoriale, in alcuni casi finiscono per prevalere sulla determinazione della rendita fondiaria invertendo il presupposto stesso del concetto di “rendita ricardiana” su cui si fonda il sistema di classificazione e misura della attuale rendita catastale. In tali casi le distorsioni sono ancora più evidenti e la sperequazione contributiva ulteriormente più dilatata.

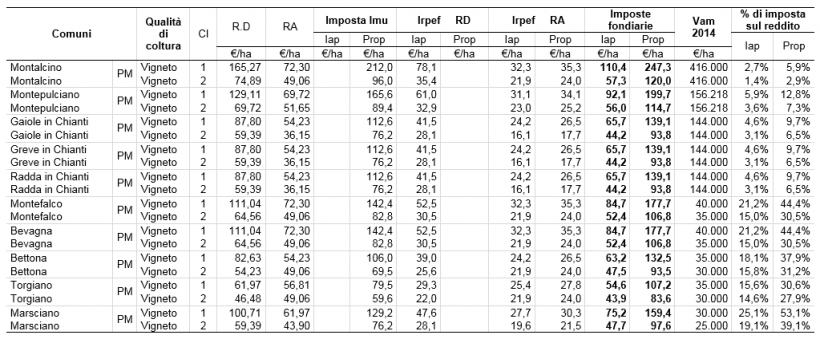

Se si prendono come riferimento i vigneti di alcuni comuni, all’interno dei quali sono presenti le principali Doc e Docg del’Umbria e della Toscana, l’analisi mette in evidenzia come l’imposta di natura fondiaria assume imponibili fiscali troppo differenziati in relazione anche al valore patrimoniale non assolvendo di fatto ad alcuna funzione di perequativa (Tabella 2).

Tabella 2 - Variabilità delle imposte fondiarie e della loro incidenza sul reddito per i vigneti delle principali Doc e Docg di Umbria e Toscana

Per i vigneti delle Docg più note d’Italia, da cui si producono alcuni dei vini italiani più rinomati (Brunello di Montalcino, Nobile di Montepulciano, Chianti Gallo Nero) la pressione dell’imposta fondiaria assume valori massimi compresi tra il 2 % e il 7 %, sul reddito; per i vigneti delle Docg dell’Umbria (Sagrantino di Montefalco, Torgiano) la pressione fiscale dell’imposta fondiaria assume valori compresi tra il 15 % e il 40 %, per la zona Doc Colli Perugini (Marsciano), dove il valore del prodotto uva è almeno 10 volte inferiore a quello delle uve toscane, la pressione fiscale dell’imposta fondiaria sul reddito assume valori compresi tra lo 40 % e il 50 %.

Se la sperequazione dell’imposta fondiaria, in funzione della capacità contributiva appare nel caso specifico evidente, la stessa risulta in termini generali ancora più rilevante se si considera che tutti i terreni agricoli catastalmente censiti9, in base ai criteri definiti dal R.d.l. n. 589 del 1939 e quindi anche quelli oggi non più produttivi o non più coltivabili, vengono assoggettati ad un imposta di natura fondiaria seppure incapaci di garantire potenzialmente reddito. Sia nei comuni parzialmente montani che in quelli non montani vengono così tassati i terreni anche incolti, di proprietà di privati non coltivatori, e quindi non produttivi di reddito che non vengono distinti, ai fini del presupposto impositivo, neppure rispetto ai terreni condotti invece da imprese agricole di grandi dimensioni, generando un’evidente lesione del principio di capacità contributiva.

Qualche riflessione merita inoltre anche la decisione di agevolare le figure professionali del CD e dell’Iap con coefficienti differenziati nei territori non montani ed esenzioni particolari nei territori parzialmente montani. In termini generali va osservato come le categorie professionali in oggetto sono:

- gli unici lavoratori autonomi, anzi l’unica categoria di attivi che è totalmente esentata dalla tassazione sul reddito da lavoro;

- rispetto alla proprietà fondiaria hanno un sistema normativo di determinazione dell’imposta fondiaria (Imu) sui beni strumentali che abbatte già l’imponibile del 45%10;

- gli unici proprietari che vedono non tassata la rendita fondiaria in caso di affitto e solo per i terreni ricadenti in comuni parzialmente montani11.

Se sussistono delle reali ed effettive condizioni di svantaggio economico per i terreni che ricadono in comuni parzialmente montani, queste dovrebbero essere considerate valide per tutta la proprietà fondiaria in generale o quanto meno per tutti gli imprenditori agricoli così definiti e non soltanto per una specifica categoria che per altro è di fatto già esente da qualsiasi imposta sul reddito da lavoro agricolo.

Le modifiche normative successive al D. Lgs. n. 504/1992 che ha introdotto l’Ici sembrano improntate, in termini generali, a garantire gettiti fiscali di natura certa mentre la proliferazione normativa, che continua a determinare lo stato di incertezza generale sui criteri di determinazione delle imposte fondiarie, ad “accontentare” di volta in volta differenziati gruppi di pressione: non sembrano invece perseguire una ordinata e razionale struttura del prelievo immobiliare che possa dirsi coerente al presupposto di capacità contributiva, né redistributiva a cui l’imposizione fiscale dovrebbe essere improntata.

Non modificare i criteri di determinazione delle basi imponibili rispetto ai mutamenti strutturali che l’agricoltura ha subito negli ultimi 70 anni continuerà a determinare normative con cui chi pagava prima non pagherà e viceversa ma relegherà l’imposizione fiscale al ruolo di vera e propria “gabella”: imposta odiata proprio perché non equamente distribuita.

Riferimenti bibliografici

-

Agenzia Entrate Territorio – Valori Agricoli Medi 2013 provincia di Siena

-

DL n. 4 del 24/01/2015 - G.U. n. 19 del 24/01/2015

-

Damiani M. (2014), Imu: il pasticcio dei terreni agricoli, Ipsoa, Quotidiano del 10/12/2014

-

Medici G. (1948), - Principi di Estimo, Calderini Bologna

-

Micheli I. (1989), Trattato di Estimo, Edagricole Bologna

-

Nuovo Catasto terreni – Tariffe RD e RA - Provincia di Perugia - GU n. 333 del 04/12/1984

-

Nuovo Catasto terreni – Tariffe RD e RA - Provincia di Siena - GU n. 274 del 04/10/1984

-

Nichetti B. (2012), “Imu, imposizione catastale e principio di capacità contributiva”, Agricoltura – Fisco, contabilità, lavoro e finanziamenti 6/2012, Ipsoa, Milano

-

Pierri A. (2011), Fiscalità ed impresa agro energetica, Agriregionieuropa, 2011 anno 7 n. 24

-

Regione Dell’Umbria (2014), Quadro di insieme dei valori agricoli per tipo di coltura dei terreni compresi nelle singole regioni agrarie della provincia di Perugia e Terni validi per l’anno solare 2014, Bur serie generale n. 6 del 26/02/2014

- 1. La legge sulla delega fiscale ( L n. 23 dell’11/03/2014 - articolo 2) fonda sui sei punti cardine la riforma del catasto fabbricati che porterà alla determinazione per ogni unità immobiliare dei valori patrimoniali e dei redditi imponibili. Va comunque considerato che l’unico decreto attuativo fino ad oggi approvato è quello relativo alle funzioni e composizione delle commissioni censuarie (Consiglio dei Ministri n. 37 del 10/11/2014) che dovranno insediarsi entro un anno.

- 2. Con la revisione prevista dal DM del 1979, si sono seguite le stesse istruzioni applicate e previste dal R.d.l. n. 589 del 04/04/1939 convertito in L. n. 976 del 29/06/1939 “ revisione generale degli estimi dei terreni”.

- 3. L’art. 29 del previgente T.U.I.R. (Testo Unico delle Imposte sul Reddito di cui al D.P.R . 22 Dicembre 1986 n. 917) è stato convertito nell’art. 32 che ha recepito il concetto di prevalenza introdotto dal novellato art. 2135 c.c. e conseguentemente individuato le attività connesse attratte nella sfera di applicazione della tassazione sulla base delle risultanze catastali. Il Ministero dell’Economia e delle Finanze con cadenza biennale e con apposito decreto individua i beni che possono essere oggetto delle attività agricole connesse di cui all'articolo 32, comma 2, lettera c), del testo unico delle imposte sui redditi.

- 4. Le restanti attività connesse, diverse da quelle individuate dal decreto biennale in esame nonché dall’art. 1, comma 369 della legge finanziaria per il 2007, concorrono alla formazione del reddito in modo forfetario mediante l’applicazione all’ammontare dei corrispettivi delle operazioni registrate o soggette a registrazione ai fini dell’imposta sul valore aggiunto, di un coefficiente di redditività del 15% (25% per le prestazioni di servizi) ai sensi dell’art. 56-bis del T.U.I.R., salvo che si tratti di S.a.s., S.n.c. ovvero di soggetti Ires, così come previsto dal comma 4 del medesimo articolo (tassazione ordinaria prevista in relazione alla natura giuridica assunta).

- 5. La esenzione totale o parziale dell’Imu dei terreni agricoli e degli immobili strumentali è stata ulteriormente modificata dal Dl 66/2014 che affidava al Governo il compito di ridefinire con un decreto interministeriale il perimetro dei terreni agricoli esenti da Imu. Il Dm del 28/12/2016 è andato in Gazzetta Ufficiale solo il 6 dicembre e ha discriminato l’esenzione del tributo in base all’altitudine della sede amministrativa del Comune scatenando il disappunto dei contribuenti. Successivamente il Governo è dovuto nuovamente intervenire con DL n. 4/2015 in quanto il parametro discriminante l’esenzione, la collocazione altimetrica della sede del comune amministrativo, è apparsa a tutti paradossale tanto che alcune regioni d’Italia avevano proposto ricorso al Tar.

- 6. L’analisi prende in considerazione le aziende costituite come ditte individuali o società di persone che svolgono attività agricola prevalente in qualità di CD ed Iap che oggi costituiscono la effettiva struttura produttiva del settore primario. Analoga condizione è quella delle società a responsabilità limitata e delle società cooperative, che rivestono la qualifica di società agricola ai sensi dell'articolo 2 del D. Lgs n.99/2004, che possono optare per l'imposizione del reddito su base catastale, fermo restando che lo stesso resta reddito di impresa soggetto ad Ires

- 7. È stata presa in considerazione soltanto l'imposta lorda senza tenere conto delle esenzioni per redditi da terreni agricoli e deducibilità degli oneri previdenziali. Anche per l’Imu in maniera analoga non sono state prese in considerazioni le franchigie di esenzione previste per CD e Iap che in ogni caso non compensano minimamente l’impossibilità di garantire la deducibilità degli oneri previdenziali per le aziende agricole in comuni non montani.

- 8. Si sono presi come riferimento solo le rendite catastali dei Seminativi e dei Seminativi Irrigui di 1° e 2° classe.

- 9. L’art. 13 comma 2 e 5 del DL n. 201/2011 – ha sancito che il presupposto dell’imposta è in ogni caso il possesso di immobili di qualunque natura iscritti in catasto la cui base imponibile per i terreni non edificabili è definita dal Reddito Dominicale.

- 10. In generale i terreni/terreni agricoli sono soggetti a Imu ad aliquota ordinaria deliberata dal Comune con aliquota variabile dal 4,6 per mille al 10,6 per mille. Per i terreni agricoli la base imponibile (Reddito dominicale) va moltiplicata per 168,75 (RD x 1,25 x135); per i terreni posseduti e condotti da CD e Iap dal 2014 invece il moltiplicatore è già stato ridotto a 75 (L. 147/2013 art. 1 comma 707) e quindi, in generale, la base imponibile (Reddito dominicale) va moltiplicata per 93,75.

- 11. Con il DL n. 4/2015 art. 1 comma 2 solo per i comuni parzialmente montani sono esenti da Imu non solo i terreni posseduti e condotti da CD o Iap ma anche quelli terreni posseduti da CD o Iap e dati in affitto/comodato ad altri CD o Iap.