Introduzione1

Il vino è uno dei prodotti più rappresentativi del Made in Italy agro-alimentare2. Si tratta, infatti, di un prodotto a saldo commerciale positivo, la cui materia prima è quasi del tutto autoctona, e che mostra una grande riconoscibilità all’estero come prodotto italiano.

Lo scenario internazionale nel quale si vengono a determinare le dinamiche della domanda e dell’offerta di vino è profondamente mutato negli ultimi decenni e appare destinato a cambiare ulteriormente per effetto di tre grandi spinte. Innanzitutto, vi sono i cambiamenti dei consumi che riguardano sia la localizzazione della domanda, con l’affacciarsi sui mercati internazionali di nuovi consumatori (Cina, Giappone, ecc.), che le tipologie di consumatori e le cosiddette occasioni di consumo. Ne segue che le caratteristiche, sia intrinseche che estrinseche, apprezzate dal mercato sono sempre più varie e sempre più condizionano le possibilità di collocare il prodotto. In secondo luogo, anche la geografia della produzione è mutata con l’ingresso di nuovi importanti paesi il cui ruolo si sta ulteriormente rafforzando, in alcuni casi anche a scapito delle quote di mercato dei produttori tradizionali (Cesaretti et al., 2006). Infine, non va taciuto l’impatto che avrà nei prossimi anni la riforma dell’OCM vino nel determinare le regole per la produzione e la commercializzazione del prodotto e, più in generale, nel riorientare il sistema degli incentivi alla produzione nell’area, interna all’Unione Europea (Albisinni 2008; Sardone e Pomarici, 2008).

Questo lavoro si propone di fare il punto sul ruolo che l’Italia ha giocato sul mercato vitivinicolo mondiale nell’ultimo decennio con l’obiettivo di delineare la traiettoria evolutiva sulla quale si colloca il nostro paese, anche in relazione ai principali competitors, e di enucleare principali punti di forza e di debolezza anche in termini di tipologie di vino esportate. Nel dettaglio, il paragrafo 2 offre una descrizione sintetica degli andamenti del mercato mondiale di vino nel periodo 1996-97/2006-07; il paragrafo 3 analizza l’evoluzione del mercato internazionale di vino nello stesso decennio con l’ausilio di un indicatore di sophistication, recentemente proposto nella letteratura sul commercio internazionale; il paragrafo 4 si concentra nell’analisi della composizione dei flussi di esportazione di vino dell’Italia in termini di tipologie di prodotto. Infine, il paragrafo 5 offre alcune brevi riflessioni conclusive.

Il vino italiano nella competizione globale

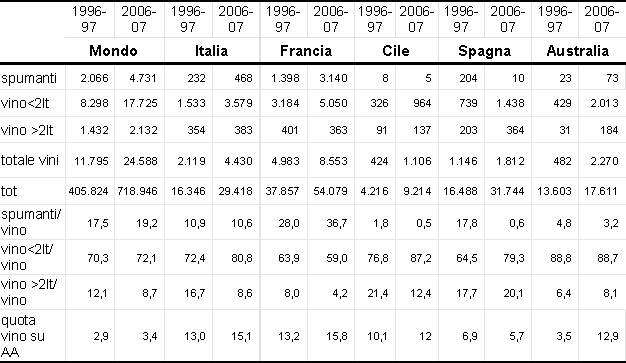

Con un valore delle esportazioni mondiali di 24,6 miliardi di dollari nel 2006-07 (Tabella 1), il vino occupa un posto importante nel commercio internazionale di prodotti agroalimentari: la sua quota è pari al 3,4% ed è in aumento (nel 1996-7 rappresentava il 2,9%)3. Si tratta di un mercato al quale partecipano molti produttori presenti in varie parti del mondo, anche se il grosso dell’offerta internazionale è piuttosto concentrato, con i primi cinque esportatori che si dividono i tre quarti circa delle vendite mondiali (Tabella 2). Tra questi, la Francia si conferma leader assoluto con più di un terzo del mercato, anche se ha perso terreno in quanto dieci anni prima arrivava al 42%. L’Italia segue a distanza con una quota stabile del 18% del mercato mondiale.

Per i cinque grandi esportatori, il vino rappresenta una voce di prima importanza nel paniere delle esportazioni agroalimentari, con quote in espansione e superiori al 10%; fa eccezione la Spagna la cui quota è minore e in contrazione nel corso del decennio osservato. La Spagna, di conseguenza, è l’unico paese il cui indice di vantaggio comparato rivelato (RCA)4 si riduce sensibilmente, pur restando superiore all’unità (Tabella 2). Gli altri grandi esportatori mostrano valori piuttosto stabili dell’indice RCA, che oscillano tra 3,5 e 4,5, a seconda del livello di specializzazione. Nel caso dell’Australia, l’RCA va incontro ad una crescita marcata, passando da 1,2 a 3,8, per effetto di un incremento notevolissimo delle esportazioni di vino, come si vedrà meglio più avanti.

L’espansione della quota del vino sul commercio agroalimentare mondiale è il risultato della sua vivace dinamica: le esportazioni sono più che raddoppiate in valore (108,5%), a fronte di una crescita complessiva del commercio agroalimentare mondiale del 77,2% (Tabella 3). A tale dinamica ha contribuito non poco l’export dei paesi del cosiddetto Nuovo Mondo: Australia e Cile (rispettivamente +371% e +161%). Al contrario, le esportazioni dei paesi tradizionali produttori, seppure in crescita, hanno fatto registrare un trend meno esplosivo, con l’Italia, in particolare, che ricalca il tasso medio settoriale.

Tabella 1 - Esportazioni mondiali di vino in valore (mio dollari Usa) e quote nei principali esportatori mondiali

Fonte: elaborazioni su dati Comtrade-UN

I dati Comtrade a 6 digit offrono un dettaglio di informazione che consente di distinguere tra vini spumanti, da un lato, e tra vini, sia bianchi che rossi, confezionati in bottiglie di contenuto inferiore a 2 litri e vini in contenitori di maggiori dimensioni, dall’altro lato. Quest’ultima categoria è la meno rappresentata, con l’8,7% del totale, e si sta riducendo nel tempo a seguito di una dinamica dei flussi relativamente fiacca (+48,9%). Al contrario, i vini in bottiglie più piccole rappresentano quasi i tre quarti dell’intero aggregato, e le esportazioni mondiali di questa tipologia sono cresciute del 113,6% nel decennio. Infine, gli spumanti sfiorano un quinto del totale, con una quota in crescita nel periodo in esame (le esportazioni mondiali di spumanti sono cresciute del 130% circa, il tasso di variazione più vivace delle tre categorie analizzate).

Tabella 2 - Quote dei principali paesi esportatori di vino sul mondo e indice RCA rispetto al totale agroalimentare

Fonte: elaborazioni su dati Comtrade-UN

Tra i cinque protagonisti del mercato internazionale sembra profilarsi una fase di transizione verso un nuovo assetto della competitività nelle diverse categorie di vino. Per quanto riguarda le confezioni di maggiori dimensioni (solitamente associate con il vino di minor pregio, anche se non è possibile stabilire una relazione univoca in questo senso), Spagna e Australia hanno mostrato la maggiore dinamicità, con flussi in notevole crescita (soprattutto per l’Australia che ha sviluppato il segmento in tempi più stretti e relativamente recenti): oggi la Spagna copre da sola il 17,1% di questo mercato e l’Australia, quadruplicando circa la sua quota in dieci anni, è arrivata all’8,6% (tabella 2). Il Cile si mantiene stabile a quota 6% nel mercato mondiale di questo segmento, mentre Italia e Francia che, assieme, totalizzavano più della metà delle esportazioni di vino in grandi contenitori, oggi ne rappresentano poco più di un terzo, con quote più o meno paritarie.

Tabella 3 - Tassi di variazione delle esportazioni 1996-97/2006-07 per paese e tipologia di prodotto

Fonte: elaborazioni su dati Comtrade-UN

La Francia, pur mantenendo la sua leadership, ha perso una significativa fetta di export anche nel segmento dei vini in bottiglie da meno di 2 litri, essendo passata dal 38,4% al 28,5%. Segue a ruota l’Italia, che con un trend ben più sostenuto, è giunta a coprire un quinto della domanda mondiale di importazioni.

Completamente diverso appare il quadro dell’offerta mondiale di vini spumanti, nel quale la Francia è leader indiscussa, occupando stabilmente i due terzi del mercato.

La sophistication delle esportazioni di vino

Come è noto, qualità e differenziazione del prodotto rappresentano elementi cruciali della concorrenza internazionale. La competitività di un paese dipende sempre più, oltre che dalla capacità delle imprese di comprimere i costi, dalla loro capacità di conferire ai beni attributi che ne aumentino il valore aggiunto, sollecitando la disponibilità a pagare da parte dei consumatori e, al tempo stesso, riducendo la pressione della concorrenza. Un filone di letteratura relativamente recente propone l’utilizzo di indici in grado di descrivere sinteticamente e in modo semplice il mercato internazionale nel quale un prodotto si trova a competere, partendo dal livello del Pil pro-capite dei paesi esportatori (Lall et al., 2006; Hausmann et al., 2007; Di Maio e Tamagni, 2008).

In altre parole, la produzione di beni ad alto contenuto di tecnologia, design, brand, labour skills specifici, o di altri aspetti che concorrono ad innalzarne le caratteristiche qualitative, così come il verificarsi di economie di scala o la presenza di altri elementi in grado di ridurre la concorrenza, aumentano il valore aggiunto del bene, accrescendone la redditività. In questa visione, paesi ad alto reddito sarebbero tali proprio in quanto in grado di produrre ed esportare beni con queste caratteristiche - riassunte con il termine di sophistication - e dunque altamente remunerativi (Lall et al., 2006). Naturalmente, nella specializzazione internazionale dei paesi giocano un ruolo non secondario anche fattori localizzativi differenti. Ciò è particolarmente vero per il settore agroalimentare nel quale ha tanta parte la dotazione di risorse naturali, la sedimentazione storica delle competenze specifiche di singoli processi produttivi, nonché il sistema di incentivi generati dalle politiche settoriali. Tuttavia, alcuni studi hanno mostrato che, anche in questo settore, l’applicazione dell’indice mostra risultati di un qualche interesse (Carbone, Henke e Subioli, 2009, Lebre de Frejtas e Salvado, 2009)5.

In definitiva, quindi, il livello di sophistication associato ad un bene può essere indirettamente misurato dal reddito pro-capite dei paesi specializzati nelle esportazioni di quel bene. Questa misura prende il nome di indice Prody ed è costruita come la media ponderata del reddito pro-capite dei paesi esportatori, dove i pesi riflettono i vantaggi comparati rivelati di ciascuno dei paesi esportatori per quel dato bene6. L’indice può essere calcolato su voci merceologiche specificate a diversi livelli di dettaglio; in ogni caso, esso genera un ranking che misura il livello relativo di sophistication dei beni esportati sui mercati mondiali. Il ranking offre una descrizione sintetica della natura del segmento di mercato nel quale compete un dato bene e, quindi, della sua capacità potenziale di remunerare le risorse utilizzate per la sua produzione. Inoltre, l’evoluzione nel tempo della misura della sophistication offre indicazioni interessati sul tipo di trasformazioni in atto nella competizione internazionale per un dato prodotto7. Più in dettaglio, nella variazione temporale dell’indice Prody è possibile enucleare due componenti: una dipende da eventuali variazioni nel livello del reddito pro-capite dei signoli paesi (“effetto reddito”); l’altra dipende da cambiamenti nella specializzazione commerciale dei paesi in quanto nuovi produttori possono affacciarsi sul mercato internazionale aumentando i propri sbocchi, mentre vecchi produttori possono perdere di competitività e vedere ridurre le proprie quote di mercato (“effetto specializzazione”).

I valori assunti dall’indice Prody per i prodotti in esame e la loro posizione nel ranking generale delle 95 voci di esportazione del settore agroalimentare sono riportati nella tabella 4 con riferimento a due bienni: 1996-97 e 2006-07. Il primo dato che balza agli occhi riguarda, per l'appunto, l’ordine dei prodotti: i vini spumanti sono, fra le tre tipologie di vino considerate, quella a maggior contenuto di sophistication, occupando il primo posto in assoluto, con un reddito medio pro-capite dei paesi esportatori (cioè il valore dell’indice Prody) pari a 32 mila dollari circa8.

Tabella 4 - La sophistication del vino e la sua evoluzione

Fonte: elaborazioni su dati Comrade-UN

È interessante notare come, nel corso del decennio osservato, questo prodotto sia risalito di molte posizioni nel ranking generale, dal momento che dieci anni prima occupava il 29esimo posto. In questo arco di tempo il valore dell’indice Prody è quasi raddoppiato, sia per effetto di una significativa crescita del reddito dei paesi esportatori che per un processo di approfondimento della loro specializzazione commerciale, come si può desumere dal valore assunto dalle due distinte componenti della variazione (Tabella 5). Questo risultato indica un ulteriore spostamento del terreno competitivo nel mercato internazionale dei vini spumanti nel quale i fattori catturati dal concetto di sophistication giocano un ruolo sempre più importante.

Diverse appaiono le vicende cui sono andati incontro i vini <2lt che partivano, all’inizio del periodo, con un valore dell’indice Prody analogo a quello dei vini spumanti e occupavano, di conseguenza, un posto non troppo lontano nella graduatoria della sophistication (33esimo posto). Tuttavia, nel corso del decennio, la sophistication di questo prodotto non è significativamente cresciuta, dando luogo ad un leggero arretramento delle esportazioni nella graduatoria del Prody (fino al 39esimo posto). Ciò vuol dire, in altri termini, che l’incremento del valore del Prody per l’insieme delle 95 voci che rappresentano l’aggregato dell’agroalimentare è stato mediamente superiore a quello realizzato da questa tipologia di vini. Questa debole crescita del valore del Prody è quasi interamente spiegata dalla dinamica di reddito dei paesi esportatori, mentre l’effetto positivo di processi di rilocalizzazione dei vantaggi comparati è stato del tutto marginale, soprattutto per il ruolo assunto da esportatori a medio reddito.

Tabella 5 - Le componenti della sophistication del vino ($ correnti)

Fonte: elaborazioni su dati Comtrade-UN

Venendo ad esaminare la posizione dei vini in contenitori >2lt nella graduatoria della sophistication, non stupirà di constatare che si trovino molto più in basso, e precisamente al 70esimo posto. Vengono, infatti, solitamente confezionati in contenitori di maggiori dimensioni i vini di minore qualità, a minor grado di differenziazione e più basso valore aggiunto. Secondo l’ipotesi alla base dell’indicatore di sophistication è dunque ipotizzabile che il reddito pro-capite dei paesi esportatori di questo prodotto (dove come già ricordato, la media è ponderata per l’intensità della specializzazione produttiva di ciascun paese nelle esportazioni in questione) sia molto inferiore rispetto alle due tipologie precedenti; nella fattispecie si tratta di un valore di poco più di 15mila euro, vale a dire meno della metà rispetto al Prody degli spumanti e un buon 25% in meno rispetto ai vini confezionati nelle bottiglie più piccole. In questo caso, nel corso del decennio si è verificata una leggera risalita nella graduatoria della sophistication soprattutto trainata dal crescente ruolo giocato dall’Australia su questo segmento del mercato, come evidenziato nel paragrafo precedente.

Le esportazioni italiane di vino: un approfondimento

In questo paragrafo si offre un’analisi di maggior dettaglio delle esportazioni italiane di vino nelle diverse tipologie di prodotto a partire dalle statistiche ISTAT sul commercio. Nella tabella 6 si riporta il massimo dettaglio merceologico per il quale sono disponibili dati sulle esportazioni: da un lato, si tiene conto della certificazione della qualità e dell’origine (vini VQPRD9), dall’altro, del tipo di confezionamento con cui viene commercializzato (confezionato e sfuso). Più di un terzo delle esportazioni italiane di vino riguarda prodotti VQPRD. Inoltre, si tratta quasi esclusivamente di vino confezionato e prevalentemente rosso.

I vini VQPRD, sia bianchi che rossi, pesano nel 2006-08 poco più del 40% sul totale delle esportazioni di vini, ma tale peso è in notevole riduzione: era pari, infatti, a poco meno del 50% nel triennio 1996-9810. Oltre il 90% del vino esportato viaggia in confezione, mentre la componente dello sfuso è minoritaria, soprattutto per i VQPRD. Tra il vino confezionato, la quota più rilevante nel 2006-08 è di gran lunga quella relativa ai rossi VQPRD (29%), seguiti dai rossi non VQPRD (15,1%). Rispetto al triennio precedente, perdono peso i bianchi VQPRD, mentre aumentano la loro importanza relativa le esportazioni di vini non VQPRD, sia bianchi che rossi.

È interessante notare anche che, nel periodo considerato, aumentano le esportazioni dei vini VQPRD e dei confezionati, mentre si contraggono quelle di vino sfuso, a causa soprattutto dei vini aromatizzati, dei VQPRD e dei rossi non VQPRD.

Tabella 6 - Esportazioni di vino: composizione, variazione del valore esportato e saldo normalizzato

Fonte: elaborazioni su dati ISTAT-INEA

La maggior parte delle categorie di vino prese in considerazione mostra un saldo normalizzato superiore al 90%. In alcuni casi, il saldo normalizzato si modifica in modo molto evidente tra i due trienni considerati: è il caso, ad esempio, dei vini rossi non VQPRD sfusi, il cui saldo passa dall’86,8% al 45,1%, a seguito soprattutto di un vistoso aumento delle importazioni.

L’ultimo aspetto preso in considerazione in questo sintetico approfondimento è l’andamento dei valori medi unitari (VMU). La tabella 7 mostra che i valori relativi ai vini rossi VQPRD staccano di gran lunga gli altri, con una dinamica complessivamente positiva. Anche i vini bianchi VQPRD mostrano un andamento positivo, anche sa attestato su valori più bassi. I vini sfusi fanno registrare trend ben più statici, se non declinanti, mentre una dinamica leggermente diversa, ma comunque non brillante come quella dei vini VQPRD, la mostrano i vini spumanti.

Tabella 7 - Valori medi unitari per le principali categorie di vino (medie di euro/tonn.)

Fonte: elaborazioni su dati ISTAT-INEA

Conclusioni

L’analisi condotta ha confermato che il vino occupa un ruolo importante nel commercio agroalimentare mondiale; viene, inoltre, messo in evidenza come questo sia in crescita grazie alla dinamica particolarmente accentuata degli scambi.

Inoltre, emergono significativi mutamenti nella geografia delle esportazioni: da un lato, il vecchio continente mantiene il suo primato; dall’altro, è pur vero che vi è un sensibile arretramento di posizioni sia della Francia - tutt’ora comunque in testa nella classifica degli esportatori - sia della Spagna. l’Italia, nel complesso, riesce a mantenere le proprie quote di mercato, soprattutto grazie alle esportazioni di vino in bottiglie sotto i due litri. Da questo punto di vista, dunque, si può concludere che i tradizionali produttori ed esportatori hanno reagito in maniera diversa all’affacciarsi di nuovi competitors sulla scena mondiale ed hanno anche saputo approfittare in diversa misura dei mercati di consumo emergenti.

Il segmento meno dinamico e meno remunerativo in questo mercato è sempre più rappresentato dal vino in grandi confezioni alle quali si associa un livello qualitativo inferiore, mentre nei principali mercati la domanda si fa sempre più esigente in tema di qualità sia intrinseca che estrinseca e dunque legata al confezionamento, alle politiche di marchio, alle modalità di commercializzazione ecc. Questa tendenza emerge dai dati aggregati, che mostrano come le esportazioni mondiali di questo segmento crescano a tassi enormemente inferiori rispetto agli altri, ma anche dall’evoluzione degli indicatori di sophistication, che offre un’indicazione più complessiva e affidabile, dal momento che prende in considerazione tutti i paesi esportatori di vino.

Leggendo congiuntamente le dinamiche della sophistication e i risultati delle esportazioni italiane nel periodo considerato, si può concludere che l’Italia si è saputa ritagliare una propria posizione di preminenza nel commercio internazionale di vino, assumendo una posizione di rilievo sia nei segmenti in cui il fattore della qualità e del riconoscimento geografico è importante, sia nelle categorie in cui invece la competizione si gioca ancora prevalentemente sul prezzo.

Da ciò emerge un quadro piuttosto positivo per il futuro delle esportazioni italiane, anche se va sottolineato come le dinamiche della competizione cambino velocemente ed il mercato si mostri in continuo riposizionamento geografico. È necessario, dunque, agire contemporaneamente con versatilità a capacità innovativa per assicurarsi mercati di sbocco di qualità, senza abbandonare l’attenzione al prezzo che può rivelarsi un fattore tuttora importante anche di competitività, soprattutto su mercati emergenti.

Riferimenti Bibliografici

- Albisinni F., (2008). La OCM vino: denominazioni di origine, etichettatura e tracciabilità nel nuovo disegno disciplinare europeo. Agriregionieuropa n.12 [link]

- Carbone A., Henke R. and Subioli G. (2009). Gli Indici Prody ed Expy nell’analisi del commercio agroalimentare. Una prima esplorazione, WP n. 09/16 Prin 2007 Pue&Piec

- Cesaretti G. P., Green R., Mariani A., Pomarici E. (2006). Il mercato del vino, tendenze strutturali e strategie dei concorrenti, Milano, Franco Angeli

- Di Maio M. e Tamagni F. (2008). L’anomalia del modello di specializzazione italiano e l’evoluzione del commercio internazionale. QA- Rivista dell’Associazione Rossi-Doria, n.3-4 pp. 5-28

- Hausmann R., Hwang J. and Rodrik D. (2007). What You Export Matters. Journal of Economic Growth, 12, pp.1-25

- INEA (2009). Il commercio con l’estero dei prodotti agroalimentari Rapporto 2008, Edizioni Scientifiche Italiane, Napoli

- Lall S., Weiss J. and Zhang J. (2006). The “sophistication” of exports: a new trade measure. World development, vol 34 n°2, pp 222-237

- Lebre De Freitas M. e Salvado S. (2009). Industry similarities and comparative advantages in Portugal: an empirical assessment based on 2005 trade data. GEE papers 0010

- Pomarici E. Boccia F. (2006). La filiera del vino in Italia: struttural e competitività. In Cesaretti G. P., Green R., Mariani A., Pomarici E. (2006)

- Sardone R., Pomarici E. (2008). Struttura e criticità della nuova Ocm vino. Agriregionieuropa n.12 [link]

- 1. La ricerca i cui risultati sono presentati in questo lavoro ha beneficiato del sostegno finanziario del Ministero dell’Istruzione, Università e Ricerca (Programma di Ricerca Scientifica di Rilevante Interesse Nazionale 2007 su “Politiche dell’Unione Europea, processi di integrazione economica e commerciale ed esiti del negoziato WTO”).

- 2. Nelle analisi del commercio agroalimentare esistono diverse configurazioni di Made in Italy; qui il riferimento specifico è alla definizione adottata dall’INEA nel suo Rapporto sul commercio con l’estero dei prodotti agroalimentari italiani (in particolare, si veda l’edizione 2009).

- 3. In questo caso si fa riferimento all’insieme di tre voci commerciali: vino spumante, vino in contenitori della capacità inferiore a due litri e vino in contenitori della capacità uguale o superiore a due litri.

- 4. L’indice di vantaggio comparato rivelato, anche noto come indice di Balassa, è costruito come rapporto tra la quota delle esportazioni di un paese rappresentata da un dato prodotto, e la quota che lo stesso prodotto occupa nelle esportazioni mondiali. In questo caso i totali utilizzati sia al numeratore che al denominatore per costruire le rispettive quote sono le esportazioni agroalimentari. In generale, quando l’indice assume valori superiori all’unità si dice che il paese è specializzato nelle esportazioni di quel dato aggregato e lo è tanto più quanto più alto è il valore dell’indicatore.

- 5. Le esportazioni dell’intero settore agroalimentare sono rappresentate da 95 voci, ottenute per aggregazione delle circa 700 voci di esportazioni agroalimentari che la banca dati Comtrade contiene nella versione a 6 digit HS6. In questa configurazione di bilancia agroalimentare il vino compare con le tre voci fin qui utilizzate: vini spumanti; vini in contenitori da meno di 2 litri; vini in contenitori da 2 litri o più. Per il calcolo dell’indicatore i Pil pro-capite (di fonte Banca Mondiale) sono espressi in migliaia di dollari 2005 a parità di potere d’acquisto.

- 6. Per maggiori approfondimenti sulla misura della sophistication delle esportazioni agroalimentari si rimanda ai testi citati in bibliografia ed in particolare a Carbone, Henke e Subioli (2009).

- 7. Valori crescenti dell’indice Prody indicano uno spostamento della competizione internazionale per un prodotto sul piano della differenziazione e della presenza di caratteristiche specifiche che ne aumenta il valore. Viceversa, valori decrescenti della sophistication indicano che la competizione si sposta sul versante dei costi in quanto la produzione e le esportazioni si vanno localizzando in paesi a più basso reddito.

- 8. Si tratta di un prodotto per il quale, oltre ad una spiccata vocazione territoriale, sono molto forti gli elementi legati al brand, trattandosi di vini perlopiù destinati al consumo in occasioni speciali nelle quali assumono fortissima importanza elementi legati alla qualità e alla segnalazione di status.

- 9. I vini VQPRD (vini di qualità prodotti in regioni determinate) include le DOC e le DOCG, ma non le IGT. In prima approssimazione si può assimilare questo segmento al prodotto, nell’insieme, di maggiore qualità anche se, come è noto, ciò non è necessariamente sempre vero.

- 10. Sulle dinamiche dei vini VQPRD può aver giocato l’influenza di numerosi fattori: i) un declassamento da DOC a IGT di alcune produzioni, a seguito di inidoneità ai controlli; ii) le scelte dei produttori, a favore della certificazione IGT che risulta essere meno vincolante in termini di regole di produzione ma anche in termini di strategie di comunicazione della qualità; iii) un’espansione delle vendite all’estero dei prodotti non VQPRD. Su questi aspetti, si veda Pomarici e Boccia (2006).