Obiettivi e metodi dell’analisi

Obiettivo dell’analisi è la possibilità di dare un’interpretazione quantitativa del mercato del Parmigiano Reggiano (P.R.), che consenta di investigarne le tendenze per estrapolare una logica di base. Il metodo consiste nel mettere in relazione le serie storiche dei dati disponibili relativi all’offerta ed ai prezzi.

Analisi dell’offerta

Due dati spiegano come l’offerta complessiva di P.R. collocata sul mercato deriva direttamente dalle decisioni produttive degli allevatori del comprensorio:

- per realizzare strategie di differenziazione del prodotto agendo sulla qualità dello stesso, il costo di produzione del latte destinato alla trasformazione in P.R. è maggiore di oltre il 20% rispetto al latte destinato ad altre utilizzazioni (C.R.P.A., 2006a);

- il 75% del P.R. è prodotto da caseifici cooperativi, i quali hanno vincoli di ritiro obbligatorio del latte dei soci. Un altro 8% di P.R. è prodotto da caseifici aziendali, nei quali viene trasformato il latte prodotto dalla stessa azienda (C.R.P.A., 2006b).

Oltre i produttori anche i grossisti-stagionatori, che realizzano il secondo anno di stagionatura, il packaging e il commercio all’ingrosso, possono influire sui volumi di formaggio collocati giorno per giorno sul mercato finale agendo sulle scorte in loro possesso. La libertà d’azione dei grossisti-stagionatori è, però, necessariamente limitata nel tempo per la natura del prodotto e per i costi e i rischi di eventuali speculazioni.

Date queste considerazioni, si è deciso di far coincidere la dinamica dell’offerta alla dinamica della produzione (offerta strutturale) con una posticipazione di circa due anni (1). Si definisce cioè “produzione commercializzabile” di un certo anno la produzione realizzata due anni prima. Tale dato non tiene conto della dinamica degli stock (giacenze comunitarie), quindi può contenere un certo margine di errore ma, siccome il formaggio in giacenza è destinato alla collocazione sul mercato in tempi ragionevolmente brevi, la tendenza nel tempo non viene confutata.

Grafico 1 - Dinamica della produzione commercializzabile di Parmigiano-Reggiano

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Parmigiano-Reggiano.

Il Grafico 1 mostra la dinamica dei quantitativi di P.R. commercializzabile dal 1972 al 2006. Esso consente alcune riflessioni:

- nel tempo si è verificata una tendenza generale di aumento della produzione;

- si è manifestata inoltre una notevole ciclicità della produzione, con alternanza di fasi espansive a fasi calanti.

Analisi dei prezzi del parmigiano-reggiano

Rielaborando i prezzi mensili riportati sui bollettini della Camera di Commercio (CCIAA) di Modena (per i prezzi all’ingrosso) e sulle statistiche prezzi del Comune di Modena (per i prezzi al consumo) si individuano quattro categorie di prezzi caratteristici della contrattazione tra le diverse fasi della filiera commerciale del P.R.:

- p.zo al Caseificio, prezzo all’ingrosso di P.R. fresco (con almeno 12 mesi di stagionatura), per frazione di partita, caratteristico della contrattazione tra caseificio e stagionatore;

- p.zo allo Stagionatore, prezzo all’ingrosso di P.R. stagionato (con circa 24 mesi di stagionatura), per frazione di partita, caratteristico della contrattazione tra stagionatore e grossista;

- p.zo al Grossista, prezzo all’ingrosso di P.R. stagionato, per forme scelte, caratteristico della contrattazione tra grossista e dettagliante;

- p.zo al Consumo del P.R. stagionato di prima scelta (per la città di Modena).

Al fine di rendere confrontabili i valori negli anni (annullando gli effetti inflattivi), i prezzi in valore corrente sono stati trasformati in valore costante al 2006 utilizzando i coefficienti di rivalutazione monetaria dell’ISTAT relativi ai prezzi al consumo.

Grafico 2 - Dinamica dei prezzi del Parmigiano Reggiano, in valore costante al 2006

Fonte: Elaborazioni dell’autore su dati CCIAA Modena.

Il Grafico 2 mostra la dinamica delle quattro categorie di prezzi del P.R. in valore reale al 2006. Anche in questo caso appaiono evidenti alcune considerazioni:

- la tendenza di fondo ad una contrazione dei prezzi in valore reale;

- la ciclicità dei prezzi, con alternanza di fasi crescenti a fasi calanti;

- l’unicità del mercato all’ingrosso: pur esistendo diverse categorie di prezzi, la dinamica è la stessa. Solo i prezzi al dettaglio, dalla fine degli anni ‘80, mostrano una maggior lentezza nella flessione (dilatando così i margini di realizzo dei dettaglianti);

- il fatto che la dinamica dei prezzi del formaggio fresco non abbia mai anticipato quella dello stagionato, nonostante il P.R. fresco sia collocato sul mercato almeno un anno prima, aspetto questo che ha implicazioni finanziarie importanti nella fase di stagionatura.

Confronto delle dinamiche

Il confronto tra le serie storiche dei dati di produzione e di prezzo (applicabile a tutte le categorie di prezzo) dal 1970 ad oggi, visualizzato nel Grafico 3, porta a concludere che:

- alla tendenza generale all’aumento della produzione corrisponde una contrazione dei prezzi (relazione inversa). Siccome la produzione è realizzata almeno due anni prima rispetto la collocazione sul mercato è evidente che, istante per istante, il prezzo è funzione inversa della produzione;

- la ciclicità della produzione determina una corrispondente ciclicità dei prezzi.

Grafico 3 - Confronto delle dinamiche dei prezzi (in valore costante al 2006) e della produzione commercializzabile

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Parmigiano-Reggiano e CCIAA di Modena

Interpretazione matematica del mercato del parmigiano reggiano

Posto che, negli ultimi decenni, la dinamica dei prezzi ha mostrato una relazione inversa con la dinamica della produzione, di tale relazione inversa prezzi/produzione, visualizzata nel Grafico 3, si è tentato di dare un’interpretazione matematica impostando una semplice equazione.

Nel periodo in esame (anni dal 1989 al 2006), per ciascun anno il prezzo è calcolato mediante una frazione: il numeratore di tale frazione è costante per tutto il periodo, e pari al prodotto tra la produzione commercializzabile media di periodo e il prezzo medio ponderato del periodo considerato, mentre il denominatore è costituito dalla produzione commercializzabile (posticipata) del singolo anno in modo tale che, anno per anno, il prezzo risulta inversamente proporzionale alla rispettiva produzione commercializzabile. Per l’intero periodo si ottiene una serie di “prezzi attesi” o teorici da confrontare alla corrispondente serie di “prezzi osservati” Se il modello teorico approssima correttamente la dinamica reale lo scostamento tra le due serie di dati deve essere contenuto. Nei dettagli l’equazione è:

Yi = (Pn * Z) / Xin

- “Yi” è il prezzo atteso nell’iesimo anno;

- “Xi” è la produzione commercializzabile dell’iesimo anno;

- “P” è la produzione commercializzabile media del periodo considerato;

- “Z” è il prezzo medio ponderato del periodo considerato;

- “n” è l’esponente alla produzione.

Essendo “P”, “Z” e “n” costanti nel periodo considerato, in ciascun anno Yi diventa funzione inversa di Xi.

Il modello di calcolo si basa sulla minimizzazione dello scostamento quadratico medio tra prezzi attesi e prezzi osservati agendo sulla posticipazione media e l’esponente alla produzione “n”.

Dalla produzione realizzata nel 2005 e nel 2006 (ormai nota), utilizzando i coefficienti del modello, è possibile ottenere una simulazione del mercato al 2007 e al 2008, che rappresenta non una previsione di mercato ma una proiezione dello stesso sulla base di condizioni passate che hanno mostrato una certa ripetitività almeno negli ultimi decenni. Questo significa che tale proiezione perderebbe di qualsiasi significato nel caso in cui altri fattori, diversi dalla produzione, intervenissero perturbando la logica di determinazione dei prezzi.

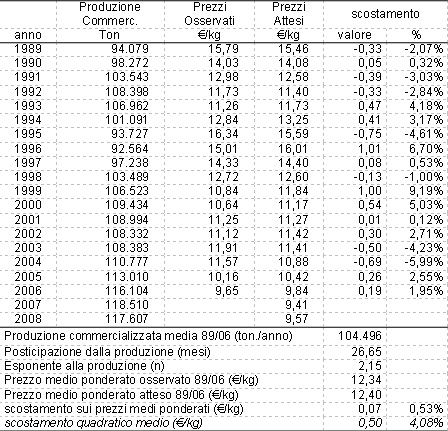

Nella Tabella sottostante si propone il risultato dell’elaborazione per il prezzo “al Grossista”.

Tabella 1 - Simulazione sui prezzi all’ingrosso del Parmigiano-Reggiano stagionato per forme scelte (in valori costanti al 2006)

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Parmigiano-Reggiano e CCIAA di Modena.

Grafico 4 - Analisi sui prezzi all’ingrosso del P. R. stagionato per forme scelte

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Parmigiano-Reggiano e CCIAA di Modena.

Benché la corrispondenza tra serie di prezzi attesi e osservati non sia perfetta (del resto non si sta affermando che l’unica determinante del prezzo in un mercato è l’entità della produzione), la coincidenza tra le serie di dati appare non casuale, anzi sembra confermare la tesi di una stretta relazione inversa prezzi/produzione.

L’analisi è stata applicata efficacemente utilizzando anche valori mensili di produzione e prezzi sia per il mercato del Parmigiano Reggiano che per il mercato del Grana Padano.

Grafico 5 - Analisi sui prezzi mensili all’ingrosso del Parmigiano Reggiano, 24 mesi di stagionatura (prezzi in valori costanti ad aprile 2007)

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Parmigiano-Reggiano e CCIAA di Milano.

Grafico 6 - Analisi sui prezzi mensili all’ingrosso del Grana Padano, 12 mesi di stagionatura (prezzi in valori costanti ad aprile 2007)

Fonte: Elaborazioni dell’autore su dati Consorzio del Formaggio Grana Padano e CCIAA di Milano.

In questo caso, le proiezioni per gli anni 2007-2008 prevedono per il Parmigiano Reggiano una situazione di prezzi in lieve ripresa ma con quotazioni ancora molto basse. Dovrebbe presentarsi, invece, ancora in lieve flessione il mercato del Grana Padano.

L’analisi proposta ha l’evidente limite di porre il prezzo funzione di un’unica variabile: la produzione. Benché sia teoricamente possibile inserire nel modello di calcolo altre variabili come la dinamica degli stock, dei consumi interni e delle esportazioni, si è deciso di presentare questa formulazione semplificata per diversi motivi:

- per quanto riguarda le giacenze, si è già detto che queste possono influenzare l’offerta nel breve periodo, mentre l’analisi si propone di investigare tendenze di medio-lungo termine;

- per quanto riguarda la domanda (consumi interni ed esportazione), purtroppo non si sono resi disponibili dati omogenei per costruire delle serie storiche confrontabili con quelle dei prezzi e della produzione. Ad esempio, essendoci un codice doganale unico per Parmigiano Reggiano e Grana Padano, è impossibile sapere l’esatta entità delle esportazioni di ciascuno. Va considerato, inoltre, che non si hanno notizie di interventi pubblici di eliminazione dal mercato di quantitativi ritenuti eccedentari di formaggio: questo significa che nel tempo la domanda è sempre stata in grado di assorbire quantitativi diversi di prodotto, sebbene a condizioni diverse di prezzo;

- l’evidenza statistica della relazione prezzo/produzione mostrata nel Grafico 3 suggerisce che, date le caratteristiche intrinseche di questo mercato, la produzione è una variabile cruciale nella fissazione istantanea del prezzo. Verosimilmente la domanda ha un ruolo fondamentale nel definire la condizione di equilibrio; ruolo identificabile nella formula dal prezzo medio ponderato di periodo.

Distribuzione del valore lungo la filiera commerciale

Limitatamente alla realtà di Modena, dal confronto dei prezzi delle diverse categorie merceologiche del Parmigiano Reggiano è possibile approssimare, almeno nella tendenza, il margine di realizzo dei diversi operatori della filiera commerciale. Tali margini sono ottenuti semplicemente dalla differenza tra il prezzo di realizzo meno il prezzo di acquisto dello stesso formaggio.

Tabella 2 - Margini di realizzo degli operatori commerciali della filiera del Parmigiano Reggiano

Fonte: Elaborazioni su dati CCIAA Modena e comune di Modena

Dalla Tabella 2 si può notare come nel tempo si sia verificata una contrazione dei prezzi al consumo in valore reale determinata da una riduzione dei margini a disposizione dei caseifici (e quindi degli allevatori) e degli operatori all’ingrosso. Al contrario gli operatori al dettaglio hanno visto crescere anche sensibilmente i propri margini di ricavo.

Osservazioni conclusive

Verificate le tesi iniziali si può concludere che:

- la tendenza ad un aumento della produzione ha comportato nel tempo una contrazione dei prezzi in valore reale. Questo fenomeno è reso sostenibile dalla riduzione dei costi di produzione a seguito di processi di innovazione tecnologica, ampliamento delle strutture (economie di scala) ecc. A questa tendenza di contrazione dei margini a vantaggio del consumatore sembra non aver partecipato la distribuzione. Senza poter analizzare i costi dei diversi operatori non è possibile ragionare in merito alla redditività degli stessi ma,tale fenomeno potrebbe essere messo, almeno in parte, in relazione al potere contrattuale che la GDO esercita nei confronti degli altri operatori commerciali;

- la ciclicità di mercato appare chiaramente determinata dalla ciclicità della produzione. Verosimilmente tale ciclicità di produzione è la naturale risposta dei produttori al mutare delle condizioni di mercato in un meccanismo di retroazione (feed-back), per il quale se i prezzi attuali sono sottoremunerativi presagiscono una riduzione futura della produzione.

- Il concetto di ciclicità del mercato va sostituito dal concetto di equilibrio dinamico del mercato: almeno negli ultimi 20 anni, anche se sono cambiati i volumi prodotti e i prezzi di mercato, non è cambiata la relazione di base prezzi/produzione che sembra rappresentare la “regola di equilibrio” di questo mercato.

Non rimane che chiedersi: per quale motivo i produttori realizzano oggi livelli produttivi che portano ad una condizione di crisi di mercato molto accentuata e, stando ai dati del C.R.P.A. sui costi di produzione, sottoremunerativa?

Note

(1) Il Parmigiano-Reggiano per essere tale richiede una stagionatura minima di 12 mesi, e normalmente arriva al consumo con 18-24, ed oltre, mesi di stagionatura.

Riferimenti bibliografici

- C.R.P.A (Centro Ricerche Produzione Animale, Reggio Emilia) (2006a), I cambiamenti strutturali dei caseifici del comprensorio del Parmigiano-Reggiano dal 1993 al 2005, edizione 2006

- C.R.P.A (2006b), Costi di produzione e di trasformazione del latte in Emilia Romagna, edizione 2006

- Grandi A. (2003), “The supply chain of Italian Parmigiano-Reggiano: an interpretative analysis of market dynamics”, New Medit, n° 1, marzo 2003.

- Molti dei dati utilizzati per le analisi sono direttamente disponibili sui siti internet: [link], [link], [link], [link]

Comments

Utente non regi... (not verified)

Thu, 01/01/1970 - 01:00

Permalink

Verifica del modello di

A tre anni di distanza dalla pubblicazione di questo articolo e dopo le vicissitudini (forse irripetibili) vissute in questo periodo dai mercati internazionali delle commodities, penso sia il momento di fare il punto della situazione per verificare l'attendibilità del modello di analisi proposto. Non potendo postare grafici riporto il confronto fra le serie storiche dei prezzi di alcuni prodotti: a) petrolio, b) latte spot (Lodi), c) Parmigiano reggiano a 24 mesi di stagionatura con i prezzi reali (Milano) ed i prezzi attesi dal modello. I prezzi sono attualizzati al 2009 e trasformati in valori relativi posto il 2005 = 100. Ecco alcuni punti salienti:

Petrolio: max a lug-08=278,4; min a dic-08 =83,8; attuale a mar-10 =162,5.

Latte spot : max a ott-07 =145,8; min ad apr-09 =73,5; attuale a mar-10 =89,7.

P.R.: max a nov-07 osservato=94,2 atteso =91,2; min a sett-09 osservato=81,7 atteso =91,6; attuale mar-10 osservato=95,2 atteso =96,0.

L'aggiornamento della simulazione sui dati annuali, riferita al periodo 1989-2009 verifica, dal confronto prezzi attesi e prezzi osservati, uno scarto quadratico del 3,34% sul prezzo medio e uno scarto dei prezzi medi dello 0,14%, ancora in linea con i risultati dell'articolo.

Concludendo, il mercato del Parmigiano Reggiano, a mio parere, non ha di fatto risentito della fase espansiva del mercato delle commodities e sembra aver risentito solo parzialmente della crisi mondiale del 2009, mentre ha continuato ad essere influenzato soprattutto dall'offerta di prodotto.

Attualmente tale mercato sta vivendo una fase espansiva (prevista dal modello con circa 12 mesi di anticipo) nonostante l'attuale contrazione dei consumi alimentari registrata in Italia, tale ripresa è probabilmente frutto della diminuzione della produzione degli anni scorsi.

Per il prossimo futuro il modello di analisi prevede il termine di questa fase espansiva per la fine del 2010, con una contrazione dei prezzi nel 2011 di circa 0,5-1 /kg, a condizione che perduri l'attuale incremento di produzione di circa il 2% e che non dovessero prendere corpo interventi di ritiro di prodotto dal mercato.

Alberto Grandi

Per ulteriori informazioni: agrandine@libero.it

Commento originariamente inviato da 'Alberto Grandi' in data 13/04/2010.

Utente non regi... (not verified)

Thu, 01/01/1970 - 01:00

Permalink

verifica del modello

Come in occasione di tutti i rialzi su qualunque mercato, la giustificazione all'euforia è ''stavolta è diverso'' dimenticando che

la storia è maestra. Aggiungerò alla sua analisi quantitativa, alcune riflessioni di tipo statistico e una variabile.

Il rialzo del 2010 assomiglia in maniera impressionante a quello del 1995 sia per le condizioni iniziali (tre anni di crisi, ritiro di prodotto dal mercato) sia per spinta (40% di aumento del prezzo nell'anno in questione, progressione finale nei primi tre mesi dell'anno successivo che parrebbe essere confermata) sia per qualità (deviazioni standard rispetto agli andamenti storici).

Come finì allora ? Come si diceva: ulteriore crescita nei primi tre mesi dell'anno, rintracciamento nei successivi tre e mantenimento del prezzo fino all'inizio del 1998, poi il crollo.

Il tutto parrebbe avere il conforto di un ciclo di 4 anni che fino ad oggi ha intercettato massimi e minimi a partire dal 1995. Obiettivo finale di tempo: anno 2011. Obiettivo finale di prezzo: siamo vicini ai massimi storici assoluti.

Infine la variabile che potrebbe spostare alcuni equilibri: il Parmigiano Reggiano è sempre più consumato a stagionature

inferiori ai 24 mesi per diverse ragioni. La riduzione delle giacenze, unita a questo dato, farebbe ritenere necessario un

riposizionamento del prezzo. Non sto tuttavia prendendo in considerazione tuttavia lo spostamento dei consumi verso prodotti più economici, la produzione di Grana Padano e di formaggi duri no Dop.

Commento originariamente inviato da 'giovanni' in data 20/01/2011.