Premessa, obiettivi ed introduzione

Nel corso della giornata di studio Agriregionieuropa di Verona del 12 Febbraio 2009 su “Qualità in Agricoltura” [link] ci si è interrogati su come dare certezze agli agricoltori che migliorano la qualità dei prodotti agricoli. Si è infatti osservato, come peraltro previsto da modelli teorici sviluppati da diversi autori, che spesso la catena del valore dei prodotti agro-alimentari tipici non garantisca ai produttori a monte una quota di valore aggiunto proporzionale al miglioramento qualitativo realizzato ma, sovente, porti ad un incremento del margine totale (1) a beneficio delle fasi commerciali a valle della catena distributiva (A. Frascarelli, 2008; D. Caccamisi, 1990; F. Gorini, 1991; B.L. Gardner, 1975).

Il documento “Overview of Existing Studies - Preparatory Economic Analysis of the Value-Adding Processes within Integrated Supply Chains in Food and Agriculture” (Commissione dell’Unione Europea, 2006) contiene alcune definizioni del concetto di qualità nel settore alimentare. Questo lavoro si sofferma sui prodotti di qualità considerandone, secondo i casi, gli attributi qualitativi di origine, di processo o commerciali, riferendoli a requisiti posti dai clienti.

Il presente lavoro punta a confrontare esperienze e osservazioni empiriche nell’applicazione, da parte di imprese agro-alimentari, di standard di qualità volti ad incrementare il livello qualitativo dell’offerta secondo l’approccio dell’eccellenza adottato dall’Unione Europea (2006), all’interno del quadro teorico dei canali distributivi e degli schemi di formazione del prezzo esistenti nel settore allo scopo di rispondere alla domanda “come dare certezze agli agricoltori che intendono migliorare la qualità?” avanzata nel corso del convegno di Verona. In particolare, si cercherà di comprendere se esistano canali distributivi e modelli di organizzazione delle relazioni tra imprese più “virtuosi” in cui i meccanismi commerciali e di formazione dei prezzi dei prodotti agro-alimentari siano tali da assicurare mutui benefici a tutti i partecipanti attraverso un’equilibrata redistribuzione del margine totale. In altre parole, quindi, ampliando la nota teoria economica che identifica nella differenziazione del prodotto e nella concentrazione del mercato le condizioni che permettono di acquisire potere di mercato attraverso la possibilità per l’impresa di ritagliarsi, sulla curva di domanda di mercato, una propria domanda (C. Zucchi, in A. Frascarelli, 2008; M. Soressi, 2007). Soluzione che appare sempre più difficile per la produzione agricola a fronte della citata concentrazione della domanda dovuta allo sviluppo di forti catene di supermercati. Il caso di studio preso a riferimento riguarda consorzi melicoli del Trentino – Alto Adige, di norma strutturati in organizzazioni di produttori (OP) riconosciute dall’Unione Europea.

Il principale consorzio melicolo della Provincia Autonoma di Bolzano è VOG, mentre il principale consorzio del Trentino è il Consorzio Melinda, costituito nel 1997. VOG (marchio Marlene), in provincia autonoma di Bolzano, è il principale consorzio della regione, con 20 cooperative associate, 5.600 aziende familiari di piccole dimensioni ed un raccolto annuale di 531.000 tonnellate di mele (2007). Melinda è un'organizzazione di produttori riconosciuta dall’Unione Europea. Oggi aderiscono al consorzio tutte le sedici cooperative frutticole presenti sul territorio individuato come zona di produzione delle mele "Val di Non". Le cooperative aderenti raggruppano un diverso numero di soci per un totale di 5.168 produttori frutticoli coinvolti nella coltivazione delle mele "Val di Non", mentre la superficie frutticola del Consorzio Melinda si estende su un totale di 6.500 ettari, quindi anche in questo caso si tratta di piccole aziende familiari, con una media per socio di poco superiore ad un ettaro, dato che a grandi linee si ritrova anche negli altri consorzi della regione. Le 310.088 tonnellate di mele conferite, conservate e lavorate nelle cooperative aderenti a Melinda costituiscono (2005) più del 95% delle produzioni frutticole totali dell'intero distretto. VIP, in provincia autonoma di Bolzano, raduna 7 cooperative composte da 2.000 produttori della Val Venosta con una superficie investita di 4.900 ettari ed una produzione di 270.000 tonnellate di mele (2007). La Trentina, il più piccolo dei principali consorzi, è anch’esso una OP che associa 6 cooperative per oltre 2.500 aziende familiari socie con una produzione di 100.000 mila tonnellate dimele per anno (Dati tratti dal capitolo “Mondo e mercato” in Il melo, AA.VV; 2008).

Dalle osservazioni empiriche, queste OP risultano realizzare best practice nella concentrazione e nella differenziazione dell’offerta di mele e nella produzione di mele riconosciute di qualità. Si noti come la stessa definizione di qualità delle mele necessita altresì di commenti e precisazioni. Infatti, valutare la qualità delle mele in base al calibro secondo le norme di qualità dell’Unione europea, per esempio, coglie esclusivamente requisiti di carattere commerciale (2). Inoltre, imprecisioni sull‘identificazione dei parametri di qualità sono purtroppo diffusi: lo stesso Libro Verde sulla qualità dei prodotti agricoli, per esempio, identifica il calibro come indicatore di maturazione dei frutti, mentre sappiamo dalla fisiologia vegetale e dalla pomologia come non sempre ciò corrisponda al vero Spesso i requisiti di qualità richiesti dai clienti non mostrano sufficiente interesse verso le varietà tradizionali, che stanno scomparendo e sono scomparse, ed anche lo stesso sapore dei frutti sovente non riceve l’attenzione che tale requisito meriterebbe (A. Marescotti, 2009).

Concentrazione e differenziazione dell’offerta sono strumenti diffusamente riconosciuti come essenziali per supportare lo sviluppo della qualità nel settore agro-alimentare, garantendo ai produttori adeguato profitto (A. Frascarelli, 2008; C. Giacomini, 2009). Tuttavia, osservazioni empiriche ed analisi teoriche mostrano che ciò non sempre sia sufficiente (3) e che, in aggiunta, permangano asimmetrie informative tra i consumatori che non tutti i prodotti ortofrutticoli a marchio riescono ad affrontare con successo (D. Caccamisi, 2008; ISMEA “I prodotti agroalimentari a denominazione di origine riconosciuta e i prodotti biologici”). Gli sforzi che il recente Libro Verde dell’Unione Europea sulla qualità (2008) compie per migliorare l’efficacia degli strumenti di qualità regolamentata a disposizione degli agricoltori comunitari mostrano che molto rimane ancora da fare e che la qualità, da sola, non basta se non adeguatamente supportata da una efficiente organizzazione commerciale, come sostenuto dalla teoria economica (A. Frascarelli, 2008; G. Hallet, 1968), e, aggiungiamo, da una visione integrata della filiera (Commissione delle Comunità Europee, 2008).

Come conseguenza, la scelta di adeguati canali commerciali e l’adozione di strategie di integrazione verticale che portino mutui benefici a fornitori e clienti nella catena del valore sembrano oggi, anche a fronte del forte sviluppo della moderna distribuzione (GDO) verso posizioni di oligopolio, elementi altrettanto importanti per il miglioramento delle prestazioni delle filiere agricole e di quella delle mele, che pure appare tra le più concentrate, come mostrano i successivi dati di mercato: la produzione mondiale di mele è di oltre 63 milioni di tonnellate nel 2006 (World Apple Review, Belrose Inc., 2007). Le aree più produttive al mondo sono l'Asia (55%), seguita dall'Europa con il 22% e dal continente americano con il 15% dell'intero volume. Nel Vecchio Continente è soprattutto l’Italia a giocare un ruolo di primo piano, con una produzione di 2.142.000 tonnellate (Eurofel, 2007), di cui circa il 46%, pari a 978.000 tonnellate, in Alto Adige, che con 18.000 ettari di superficie coltivata rappresenta il principale polo produttivo europeo (Camera di Commercio di Bolzano, 2007). Nonostante l’elevata concentrazione produttiva e l’alto grado di coordinamento orizzontale, anche la melicoltura del Trentino-Alto Adige sconta comunque problemi di relazione con gli interlocutori a valle, GDO inclusa, che nel 2008 controllava circa il 60% delle vendite al dettaglio di mele (Elaborazioni su dati Agricesena, CSO, D. Caccamisi e R. Piazza, 2008).

I rapporti tra cliente e fornitore

Come noto, la ricerca di mutui benefici tra clienti e fornitori all’interno della supply chain è uno dei principi fondamentali dei sistemi di gestione per la qualità (4). Ciò suggerirebbe, come conseguenza, che il dialogo e l’integrazione tra i soggetti economici coinvolti nella catena del valore possano giocare un ruolo determinante nei modelli di gestione orientati alla qualità e soprattutto nella possibilità per i produttori primari di mantenere un soddisfacente controllo economico del valore aggiunto creato attraverso il miglioramento qualitativo dell’offerta (G. Galizzi, 1986). Secondo una valutazione diffusa tra i produttori agricoli, verificata dalle analisi condotte, un canale commerciale “integrato” dovrebbe comprendere operatori di buona reputazione, conosciuti, corretti ed onesti, attenti alla qualità dei rapporti umani, con dimensioni appropriate - che non sempre necessariamente significa enormi - ma soprattutto: strategie aziendali coerenti con quelle dei fornitori e degli altri partner del canale nonchè risorse umane ed un’organizzazione aziendale che facciano prevedere rapporti duraturi, con soddisfacente quantità e qualità della presenza nel territorio di interesse.

I consorzi del Trentino-Alto Adige negli ultimi anni hanno investito molto sul miglioramento del prodotto, migliorando i frutteti attraverso una costante attenzione alle varietà maggiormente richieste dal mercato e ad un forte rinnovamento varietale. Negli ultimi anni in Alto Adige sono stati rinnovati circa 800 ettari di meleti con le varietà più apprezzate dal mercato: nel 2007, ad esempio, nel 40% dei nuovi meleti è stata piantata Golden Delicious, nel 15% Gala, mentre nell’11%, rispettivamente, le varietà Granny Smith e Red Delicious. Recentemente, il Consorzio per il rinnovo varietale dell’Alto Adige, formato dal Consorzio delle cooperative ortofrutticole dell’Alto Adige (VOG) e da quello dei produttori della Val Venosta (VIP), con la collaborazione del Centro di Consulenza per la Fruttiviticoltura e il Centro per la Sperimentazione di Laimburg, hanno fissato i presupposti per rinnovare gli impianti con tre nuove varietà: Modì® (CIV G198), KanziI® (Nicoter) e Jazz® (Scifresh). In provincia autonoma di Trento, il Consorzio Melinda negli ultimi cinque anni ha investito molto sul miglioramento del prodotto, rinnovando i frutteti per circa 500 Ha/anno, estendendo al 100% dei produttori la certificazione secondo lo standard internazionale Global-GAP e destinando 70 milioni di € a impianti ed attrezzature per la conservazione, la selezione ed il confezionamento del prodotto., Inoltre i consorzi hanno esteso alla maggioranza dei produttori la certificazione secondo lo standard internazionale Global-GAP, richiesta dalle principali catene europee della GDO (F. Benvenuti, 2009), che costituisce una linea guida che permette all’agricoltore di ottenere un prodotto con maggiore valore aggiunto: più sano e più sicuro, e destinando risorse finanziarie a strutture ed infrastrutture tecnologiche per la conservazione, la selezione ed il confezionamento del prodotto. Per ottenere la certificazione Global-GAP un’azienda deve dimostrare la conformità ad una serie di requisiti. Tra questi, l’applicazione delle buone pratiche colturali -aspetto peraltro previsto dai disciplinari di produzione integrata del Trentino per le varie colture, la sicurezza dell’operatore agricolo e dei dipendenti, soprattutto per quanto riguarda il rischio chimico e meccanico, il rispetto delle norme igieniche nella manipolazione del prodotto. In Trentino ad oggi sono più di 5000 le aziende frutticole certificate Global-GAP: al termine dell’anno 2008 in Trentino sono certificate Global-GAP 420 aziende agricole associate a “S.Orsola” (piccoli frutti e ciliegie), più di 700 associate a “La Trentina” (mele) e 4.200 associate a “Melinda” (mele), che hanno anche ottenuto la certificazione Tesco-Nature’s Choice. Inoltre, circa 40 aziende agricole singole, cioè non facenti parte di Organizzazioni di Produttori, sono certificate Global-GAP” (APOT e Centro trasferimento tecnologico dell’Istituto Agrario di San Michele all’Adige, 2008). A fronte di tali sforzi di miglioramento, a parità di referenza e di punto vendita, di norma le mele dei consorzi del Trentino-Alto Adige presentano, sul mercato italiano, un plus di prezzo rispetto a mele di qualsiasi altra provenienza, in relazione al maggior valore attribuito da tutta la filiera alle mele prodotte nelle valli della regione. Su questo probabilmente influiscono gli interventi dei consorzi per il miglioramento della vendita, soprattutto attraverso investimenti nella comunicazione che portano la penetrazione complessiva delle mele trentine e sudtirolesi a diverse decine di milioni di acquirenti.

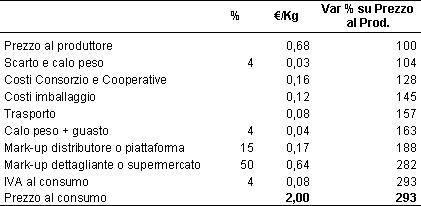

Prendendo come esempio i dati pubblici di bilancio di Melinda sui prezzi della principale referenza del Consorzio “mele Golden DOP cat. 1^ cal 80-85 in cartone monostrato” si rileva che il prezzo al consumo è pari a circa 3 volte quello pagato ai produttori, come indicato in tabella 1. Poiché il prezzo finale, nelle aspettative dei produttori, dovrebbe coprire i costi di conservazione, selezione, confezionamento ed imballaggio sostenuti dai produttori, i costi di trasporto e redistribuzione dei grossisti o delle piattaforme distributive della GDO ed infine i costi di vendita dei dettaglianti o dei negozi della GDO, sembra che i margini netti lungo la filiera melicola siano migliori di quelli di altri settori, così come il prezzo di realizzo dei produttori, a giudizio dei consorzi di produzione, sia dignitoso, ma non tale da permettere utili particolari.

Tabella 1 - Prezzi di liquidazione Mele Golden Delicious ad origine certificata 1a cat. cal. 80-85 in cartone monostrato 30x50x10 - 2007-2008

Fonte: Nostre elaborazioni su dati di bilancio Melinda e fonti diverse

C’è quindi da chiedersi se un differenziale di tre volte in termini di prezzo tra produzione e consumo sia il più ridotto possibile, se ciò sia indice di efficienza della filiera ed indichi che la filiera sia così corta da non essere ulteriormente comprimibile e se sia prova che la profittabilità di tutti gli attori della filiera sia limitata, rendendo problematiche l’integrazione verticale e le concrete possibilità di ricercare mutui benefici tra clienti e fornitori.

Per rispondere a queste domande, è opportuno partire concentrando l’attenzione sui canali distributivi e sui meccanismi di formazione del prezzo che, più di altri, sembrano dare sicurezza ai produttori che investono sulla qualità: ne emerge un quadro complesso che richiede un’approfondita analisi.

Strategie di sostegno della qualità nel settore melicolo

Una valutazione sommaria del mercato europeo delle mele mostra che, a fronte della consueta difficoltà dei mercati agricoli ad operare in un ambiente di mercato di concorrenza perfetta (5), si possano ravvisare elementi di oligopsonio, come accade in Italia dove 50% dell’offerta nazionale si concentra nei tre principali gruppi di produttori: VOG, Melinda e VIP. In linea di principio sembrerebbe quindi preferibile per i produttori di mele di qualità, che dispongono di un’offerta concentrata e differenziata, rivolgersi a canali commerciali corti ed integrati, come per esempio quelli rappresentati dalla GDO, che dovrebbero permettere meccanismi di formazione del prezzo slegati dal periodo breve, privilegiando rapporti commerciali stabili, duraturi ed integrati sotto tutti i profili, con un numero circoscritto di fornitori selezionati a ridotto tasso di sostituzione. Vi è da chiedersi, a questo proposito, se l’elevata concentrazione dell’offerta sia tale da bilanciare le posizioni oligopolistiche raggiunte dalla GDO anche nazionale nel settore. Osservazioni costanti dell’andamento del mercato mostrano che i "grandi canali" come quello della GDO pongano una serie di problemi anche ai fornitori di maggiori dimensioni, con una stabilità di rapporti che, comunque, è sempre soggetta a rinegoziazione. Ciò in alternativa a canali commerciali tradizionali, per esempio incentrati sui mercati all’ingrosso, in cui di norma la formazione del prezzo avviene in regime di periodo breve con limitata integrazione tra fornitori e clienti, limitato scambio di informazioni nella filiera e alta sostituibilità dei fornitori da parte dei clienti. L’esperienza degli stessi consorzi melicoli del Trentino-Alto Adige mostra che i rapporti di fornitura con i grossisti tradizionali non soffrano di particolari problemi. Come molti altri protagonisti del settore, anche questi consorzi sono nati e cresciuti insieme ai commercianti che operano nei mercati all’ingrosso, con un rapporto fortemente basato sull’aspetto umano della relazione, sulla serietà e correttezza personale, sullo spessore umano, sul reciproco rispetto tra fornitori e clienti, sulla condivisione di valori ed obiettivi. Durante questi ultimi anni i fornitori principali si sono sforzati di comprendere e soddisfare le complesse esigenze operative della GDO. Nonostante il rapporto con tali clienti sia molto migliorato sotto tutti i punti di vista, rimangono ancora aree di non completa condivisione strategica soprattutto nello sviluppo delle private label e – specie nel caso di catene distributive operanti in Paesi esteri – nelle richieste di salubrità del prodotto più restrittive rispetto alla legislazione europea e agli standard internazionali. Secondo i produttori, sono soprattutto gli agricoltori ed il loro territorio a fare la differenza nella qualità dei prodotti agricoli e non le insegne della distribuzione. Inoltre, molte delle richieste di limiti massimi di residui più restrittive, secondo i produttori, sono basate su valutazioni il cui spessore scientifico è spesso difficile da comprendere.

Secondo l’opinione raccolta tra operatori del settore melicolo, sembrerebbe quindi che i canali tradizionali possano offrire maggiori spazi per lo sviluppo di rapporti commerciali integrati, basati sul mutuo beneficio tra cliente e fornitore, di quanto possa fare la GDO, che appare invece particolarmente concentrata sulla crescita della private label e sulle massime garanzie igienico-sanitarie dei prodotti. Infatti, i produttori sembrano percepire le azioni che tendono a marginalizzare l’immagine del marchio di origine o di produzione come minacce alle proprie strategie di crescita (C. Rossi, 2009). D’altro canto, occorre anche interrogarsi sulla capacità dei meccanismi di formazione dei prezzi tra gruppi di produttori e canali tradizionali o GDO di tenere conto dei costi di produzione, garantendo quindi un’equa remunerazione dei fattori produttivi (G. Zanni, 2009). In questo ambito, l’esperienza dei consorzi melicoli del Trentino-Alto Adige non sembra dare conferme definitive sulla superiorità del canale moderno rispetto a quello tradizionale. Come esempio ed annotazione aggiuntiva, si consideri che i soci dei Consorzi IGP della Pesca e Nettarina di Romagna e della Pera dell’Emilia Romagna stanno sempre più orientando le vendite verso la distribuzione tradizionale – mercati all’ingrosso e picccolo dettaglio - piuttosto che verso la GDO, che ritengono non adeguata per la migliore valorizzazione del prodotto tipico. Inoltre, la GDO non appare il partner ideale per il prodotto IGP perchè sviluppa strategie di marca incentrate sulla private label che entrano in conflitto con le strategie di marchio dei produttori. Allo scopo di mantenere alta l’immagine di qualità dei prodotti, gli stessi operatori tendono a non realizzare campagne promozionali di riduzione prezzo con le catene della GDO.

La filiera delle mele del Trentino-Alto Adige interessa il produttore, la cooperativa di confezionamento, il grossista o la piattaforma ed infine il dettagliante o negozio della GDO ed appare la più corta ed efficace possibile, sotto il punto di vista economico ed ambientale. L’acquisto diretto da parte del consumatore presso il produttore è una soluzione che sta aiutando molte aziende, a riposizionarsi su mercati di nicchia dopo anni di subalternità rispetto alla GDO, contrastando la scomparsa di varietà locali e la perdita del gusto che ciò ha progressivamente comportato. Si tratta di alternative che presentano interessanti potenzialità per i produttori e per i consumatori. In particolare, infatti, le relazioni di filiera corta si avvicinano molto ai modelli integrati volti alla ricerca del mutuo beneficio tra cliente e fornitore. E’ anche per questo che le associazioni agricole, in particolare Coldiretti, da tempo promuovono un patto strategico tra agricoltori e consumatori, in modo da condividere con questi ultimi i margini ottenuti dall’eliminazione degli intermediari. Filiera corta, mercati contadini, Chilometro Zero, filiera italiana, vendita diretta, sono elementi portanti della strategia proposta da Coldiretti che, in alcuni passaggi, sembra riproporre contenuti del “Progetto Aquila” lanciato nel 1986 dall’allora Presidente di Coldiretti, Arcangelo Lobianco, che intendeva sviluppare alleanze strategiche per controbattere i pericoli di colonizzazione degli agricoltori da parte dei grandi gruppi economici, il cui ruolo stava crescendo nel settore primario.

Tuttavia, si tratta di soluzioni difficilmente applicabili se riferite a larghe fasce di consumatori (C. Giacomini, 2008). Lo stesso concetto di Chilometro Zero, inteso come proposito ideale di coltivare tutto quanto più possibile vicino a dove lo si consuma, non è molto in sintonia con la realtà ortofrutticola dell’Italia, che, pur avendo uno dei consumi di ortofrutta pro-capite più elevati a livello internazionale, ha esportato nel 2008 circa 3,6 milioni di tonnellate di ortofrutta su una produzione di 24,7 milioni di tonnellate, importando oltre 2,6 milioni di tonnellate (Dati tratti da: Ortofrutta Italiana, Dossier 2009 di CSO Ferrara) e, nel caso delle mele, ha la più alta penetrazione di consumo nelle famiglie, diffusa su tutto il territorio nazionale (Dati Agricesena, 2008) nonostante la produzione sia concentrata per oltre 85% in quattro regioni. Le esportazioni, a loro volta, interessano annualmente 700 mila tonnellate di mele, pari al 30% della produzione (D. Caccamisi e R. Piazza, 2008). Il commercio, la logistica e l’esportazione, quindi, sono alla base della stessa sostenibilità dell’agricoltura e della melicoltura nazionale.

Conclusioni

La crescita del commercio internazionale, la globalizzazione dell’economia, la maggiore selettività dei clienti rendono oggi difficile poter dare “garanzie” agli agricoltori, anche a quelli che producono qualità a causa del maggiore grado di cometitività dei mercati e del maggior tasso di sostituibilità dei prodotti. Tuttavia, per gli stessi motivi, il mercato sembra anche dare poche speranze di mantenere profittabilità a chi non produce qualità, che appare destinato a non poter competere a lungo.

Gli agricoltori che producono qualità necessitano di soluzioni moderne per garantire una giusta remunerazione agli input aggiunti al processo produttivo per ottenere i miglioramenti qualitativi richiesti dal mercato, ndipendentemente dall’approccio seguito: di eccellenza o olistico (Commissione Europea, 2006). Concentrazione e differenziazione dell’offerta sono strumenti importanti, tuttavia osservazioni diffuse mostrano che non sempre ciò è sufficiente. Oggi, infatti, i rapporti di forza sono squilibrati a favore della distribuzione, che ha dimensioni nettamente superiori a quelle dei produttori, governando il mercato con posizioni oligopolistiche anche a fronte di elevati livelli di concentrazione dell’offerta come nel caso delle mele del Trentino-Alto Adige. Naturalmente, ciò rende l’aleatorietà della posizione del produttore ancora maggiore in situazioni, peraltro molto diffuse nel settore ortofrutticolo, di frammentazione dell’offerta di fronte alla concentrazione della domanda.

Le nostre osservazioni mostrano che i produttori di mele abbiano consapevolezza della centralità del consumatore. Tuttavia, nonostante alcune esperienze avanzate e l’apparente disponibilità al dialogo della distribuzione moderna (M. Sommariva, 2009, l’approccio applicativo a tale concetto appare ancora tradizionale, ritenendo che produttore e distributore agiscano sì per il consumatore, ma su un piano di leale concorrenza piuttosto che con piena collaborazione, cercando ognuno autonomamente di applicare al meglio il principio edonistico della massimizzazione del profitto individuale senza lo sviluppo di modelli di co-marketing indirizzati al consumatore.

Nonostante la consapevolezza dei produttori che spesso i prodotti agricoli siano venduti in modo non adeguato, che sia indispensabile comprendere con precisione quali siano i requisiti di qualità richiesti dai consumatori e che i produttori agricoli debbano raggiungere sufficiente forza contrattuale per ottenere una giusta remunerazione (F. Donati, 2009), le strategie adottate finora dai produttori agricoli, comprendenti il miglioramento dell’organizzazione, lo sviluppo della concentrazione dell’offerta ed il miglioramento della qualità, non hanno dato risultati decisivi a fronte dell’enorme potere contrattuale della GDO e difficilmente potranno averne senza la collaborazione tra produttori e GDO stessa. In altri termini, se la leadership della filiera rimane in mano alla GDO come appare ragionevole attendersi, i produttori che non avvieranno forme di collaborazione organiche con essa rischiano di occupare posizioni sempre più marginali nella creazione del valore all’interno della filiera (M. Soressi, 2007; A. Marescotti, 2009). La GDO rappresenta infatti l’interlocutore privilegiato del consumatore per quote di mercato importanti (Bottà, 2006), potendo controllare margini commerciali significativi e, di conseguenza, tendendo a mutui benefici esclusivi con il consumatore piuttosto che condividerli e/o trasferirli lungo la parte a monte della filiera, per esempio attraverso iniziative promozionali, che oggi arrivano a coprire anche oltre il 20% delle vendite della GDO e che, a volte, raggiungono liveli di riduzione dei prezzi molto spinte. Si ricordi anche quanto detto a proposito delle strategie promozionali dei soci dei Consorzi IGP della Pesca e Nettarina di Romagna e della Pera dell’Emilia Romagna. Secondo le nostre osservazioni, quindi, sembra oggi difficile che un concetto complesso come quello qui testato dell’integrazione verticale e della ricerca del mutuo beneficio tra cliente e fornitore, che, alla luce di quanto rilevato appare importante per la crescita della produzione agricola, possa essere applicato su vasta scala senza un deciso cambio di mentalità manageriale e la piena comprensione da parte degli operatori economici della necessità dell’integrazione verticale nella filiera e dello sviluppo di nuove tecniche commerciali. Si pensi, per esempio, al possibile sviluppo di tecniche di category management o di ECR nel settore melicolo, i cui produttori sembrano percepire i propri marchi come elementi di forza capaci di garantire loro autonomia e potere contrattuale nei confronti dei clienti (M. Soressi, 2007). Come conseguenza, i consorzi di produzione sembrano prestare attenzione soprattutto all’integrazione orizzontale, alla crescita delle dimensioni dei gruppi produttori e alla concentrazione dell’offerta per uscire dall’individualismo, migliorare la capacità di fare sistema e diventare proattivi nello sviluppo delle filiere, potendo così raggiungere maggiori garanzie commerciali.

D’altro canto, va rimarcato che studi ed osservazioni empiriche mostrano che filiere integrate diano maggiore sostegno ai marchi dei produttori (F. Donati, 2009; A. Frascarelli, 2008; B. L. Gardner, 1975 e AIDA, 2008). Ciononostante, lo sviluppo di modelli commerciali basati sull’integrazione verticale e sulla ricerca del mutuo beneficio tra cliente e fornitore non sembra godere di sufficiente attenzione da parte del settore produttivo a monte. Di conseguenza, si ritiene che le possibilità di sviluppo di tali modelli di relazione nel settore melicolo ed ortofrutticolo richieda ulteriori approfondimenti e studi, allargati ad altre filiere produttive per valutarne il possibile impatto economico e la reale fattibilità applicata a canali commerciali alternativi. In particolare, punti salienti da approfondire con successive ricerche potrebbero riguardare: la valutazione della effettiva propensione delle componenti della filiera melicola al dialogo ed all’integrazione verticale, inclusa la identificazione dei requisiti qualitativi delle mele su cui concentrare lo sviluppo coordinato delle filiere; la reale percezione del valore del marchio all’interno della filiera; la valutazione dei rapporti di forza tra i marchi del settore (private label verso i marchi dei produttori ed i marchi a denominazione d’origine); l’analisi dell’impatto della posizione dominante dei supermercati sullo sviluppo della filiera e l’effettiva disponibilità della GDO al dialogo ed alla partnership con i fornitori.

In particolare, si tratterebbe di investigare con attenzione i modi di formazione dei prezzi e le tecniche di negoziazione esistenti tra consorzi melicoli e GDO, con particolare riguardo alla fissazione e gestione dei listini prezzi, all’effettiva percezione della qualità dei prodotti da parte dei consumatori, alla possibilità di sviluppare piani promozionali integrati ed al posizionamento relativo della marca del produttore e delle private label nei punti di vendita della GDO. In altri termini, occorrerebbe studiare le strategie della GDO nella vendita di mele e quelle dei consorzi di produzione nella gestione dell’offerta, combinandole adeguatamente per ottenere il migliore posizionamento del prodotto nei supermercati di vendita.

Una delle domande di fondo cui rispondere riguarda l’opportunità di continuare a puntare su una strategia di alta competizione in cui distribuzione e produzione si rafforzano e concentrano sempre di più ma tendono a competere nella filiera, oppure se sia possibile e consigliabile sviluppare canali alternativi, strategia oggi sempre più difficile a fronte dell’elevato tasso di concentrazione raggiunto nel settore.

Note

(1) Il margine totale può essere definito come la differenza tra prezzo al consumatore e prezzo all’agricoltore.

(2) Le Norme Comuni di Qualità che disciplinano la qualità commerciale delle mele commercializzate nell’Unione Europea sono rimaste in vigore anche dopo la recente modifica e riduzione del pacchetto di norme. Si ricordi comunque che già precedentemente a queste modifiche i parametri dimensionali minimi delle mele erano stati ridotti, sollevando perplessità e proteste da parte dei principali produttori.

(3) Un esempio interessante proviene dal ministro tedesco dell'agricoltura, Ilse Aigner, che, aprendo l'edizione 2009 di Fruit Logistica di Berlino, ha sottolineato come molti consumatori, in Germania e non solo, pur essendo consapevoli del prezzo dei prodotti ortofrutticoli, sono spesso inconsapevoli del loro effettivo valore. Frutta e verdura, ha ricordato il ministro, sono una componente essenziale per uno stile di vita sano ed è molto importante introdurli nella dieta quotidiana, già a partire dall'età infantile.

(4) Si vedano la norma ISO 9004:2000 e la norma ISO 10014:2006 “Quality management – Guidelines for realizing financial and economic benefits” (Gestione per la qualità - Linee guida per ottenere benefici finanziari ed economici) che insegna a sviluppare gli otto principi della ISO 9004:2000 in chiave economica.

(5) Forma di mercato caratterizzata dall'impossibilità degli imprenditori di fissare il prezzo di vendita dei beni che producono, i quali prezzi derivano esclusivamente dall'incontro della domanda e dell'offerta, che a loro volta sono espressione dell'utilità e del costo marginale. L'impresa non può determinare contemporaneamente quantità e prezzo d'equilibrio del mercato.

Riferimenti bibliografici

- AA.VV. (2008), Il melo

- Associazione Italiana di Diritto Alimentare – AIDA (2008), Commenti trasmessi alla Commissione Europea all’interno della consultazione pubblica sul Libro Verde sulla Qualità dei prodotti agricoli M. Soressi (2007) “Con Global-GAP la certificazione è di gruppo”, Terra e Vita n. 42, 2007

- Benvenuti F. (2009), “La certificazione di prodotto nel settore ortofrutticolo”, Terra Trentina n. 3-2009

- Bottà G. (2006), “Se il supermercato sa cosa guardi”, Punto Informatico News n. 2623 di giovedì 5 ottobre 2006

- Caccamisi D. (2008), Commenti trasmessi alla Commissione Europea all’interno della consultazione pubblica sul Libro Verde sulla Qualità dei prodotti agricoli

- Caccamisi D. (1990), “Qualità e mercato”, Agricoltura Campania n, 6, 1990

- Commissione delle Comunità Europee (2008), “Libro Verde sulla Qualità dei prodotti agricoli: norme di prodotto, requisiti di produzione e sistemi di qualità”, 2008

- Commissione dell’Unione Europea (2006), Overview of Existing Studies - Preparatory Economic Analysis of the Value-Adding Processes within Integrated Supply Chains, Food and Agriculture

- Corriere Ortofrutticolo (2009), “Le cooperative serrano i ranghi, ma servono altre aggregazioni”, Corriere Ortofrutticolo n. 5, 2009

- CSO Ferrara (2009), Ortofrutta Italiana, Dossier 2009

- Donati F. (2009), “La competitività dell’agricoltura”, L’Informatore Agrario n. 13, 2009

- Frascarelli A. (2008), “Differenziazione, tutela della qualità e concentrazione dell’offerta: come riprendesìrsi il valore”, Agriregionieuropa anno 4, n. 15 [link]

- Galizzi G. (1986) “Integrazione verticale in agricoltura: meccanismi e aspetti istituzionali”, Rivista di politica agraria, 1986

- Gardner B. L. (1975), “The Farm-Retail Price Spread in a Competitive Food Industry”, American Journal og Agricultural Economy, August 1975

- Giacomini C. (2009) “La cooperazione, carta vincente per l’agricoltura”, L’Informatore Agrario n. 13, 2009

- Giacomini C. (2008) “Lotta al caro-prezzi e filiera corta”, L’Informatore Agrario n. 33, 2008

- Gorini F. (1991), “Una rivoluzione impossibile: la favola della qualità”, Rivista di Frutticoltura n. 1, 1991

- Hallett G. (1968), Economia e politica del settore agricolo, Il Mulino, Bologna

- Magni C. (1993), “Alla scoperta della qualità: riflessioni teoriche ed evidenze empiriche”, Rivista di Politica Agraria n. 4, 1993

- Marescotti A. (2009), comunicazione personale

- Rossi C. (2009), “Marca commerciale, vendite in crescita”, Ortofrutta Italiana n. 3, 2009

- Sommariva M. (2009) “Ecco come e dove acquista la grande distribuzione”, Corriere Ortofrutticolo n. 3, 2009

- Zanni G. (2009), “Contratti nuovi per filiere e prezzi più trasparenti”, L’Informatore Agrario n. 15-2009